筆者は、以前の会社で1年間、ロンドン支店のトレーニーとして、(ウクライナ危機でも話題になった)SWIFTメッセージを発信するなど、外国証券の決済事務に従事していました。2004-2005年の頃です。

ある日、スーパーマーケットでシャンプーを探していると、「head & shoulders」という名前の商品を見つけました。この商品名を英語圏の人がどう受け止めているかは全くわからなかったのですが、「日本語直訳の商品名だったら、日本では売れないのでは・・」と思った記憶があります。

過去2年の取り組み

金融市場が調整しています。筆者がフィデリティに来てから間もなく2年になります。その多くの時間を使って、インフレの可能性と米国成長株式からの分散をお伝えしてきました。今もこの考えに変わりはありません。

また、筆者は最近のエントリーすべてで「今こそ分散をすべき」と、強調し続けてきました。誰も耳を貸さなかったかもしれませんが、十分に説明したと思います。

今日は、説明を減らして、筆者が「投資家として感じるところ」を記します。

Head and shoulders

みなさんは最近の株価の動向をどう見ておられるでしょうか。

「株価はこのままズルズルと下がってしまうのだろうか」という不安をお持ちの方もいらっしゃるかもしれません。あるいは、「今度、戻ったらすべて売ろう」と思い、そうした機会が得られないままの方もいらっしゃるかもしれません。

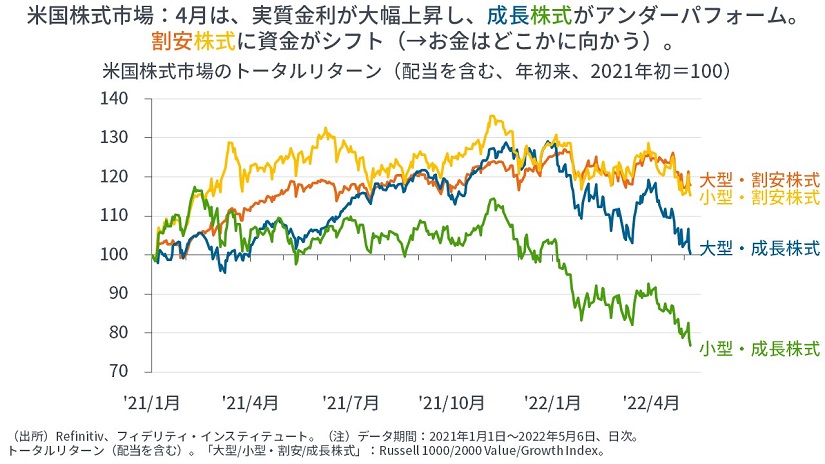

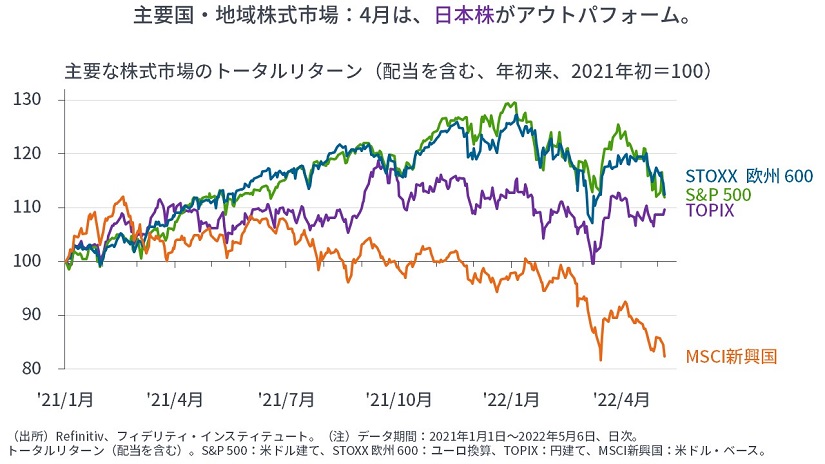

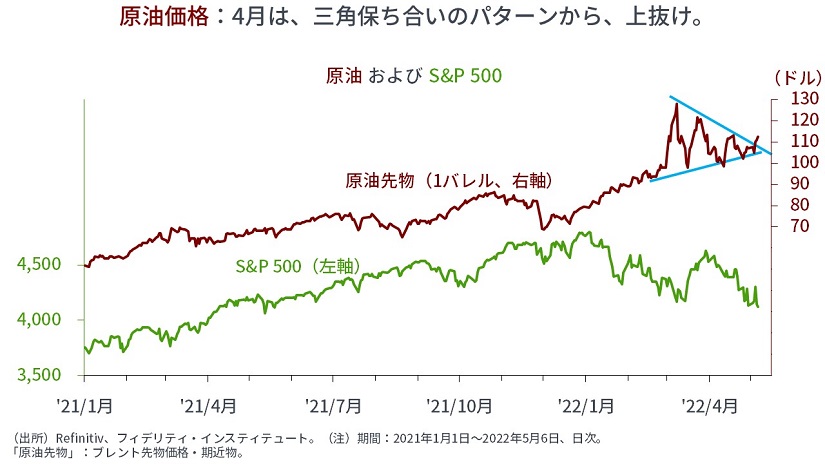

最近の株価は『三尊天井』(head and shoulders pattern)のようにも見えます。ほかにも気がかりなパターンや経験則を見つけた方もいらっしゃるかもしれません。しかし、重要なのは、すべてが下落しているわけではないということでしょう。

逃げ道はある①

そうした不安に対し、「いや、インフレは間もなく収まるから心配ない」とか、「バリュエーションは調整しても、業績は伸びるから心配ない」といった話を耳にするかもしれません。

筆者なら、「逃げ道はあります。そこに資金を分散させましょう」とか、「すべてが下がっているわけではありません。今こそ中身を見て投資をしましょう」とお伝えするでしょう。

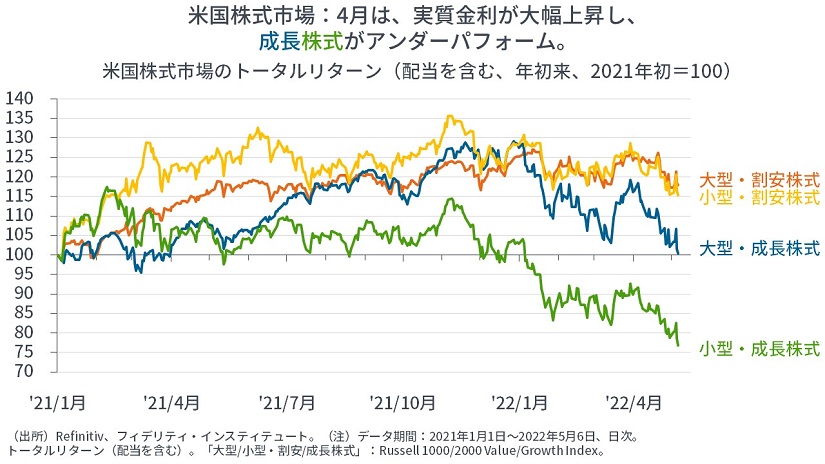

例えば、成長株式は調整していますが、割安株式は底堅い動きが続いています。

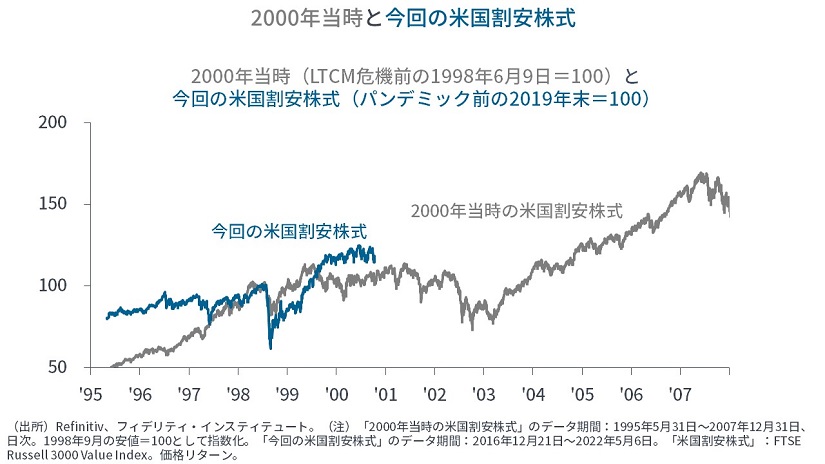

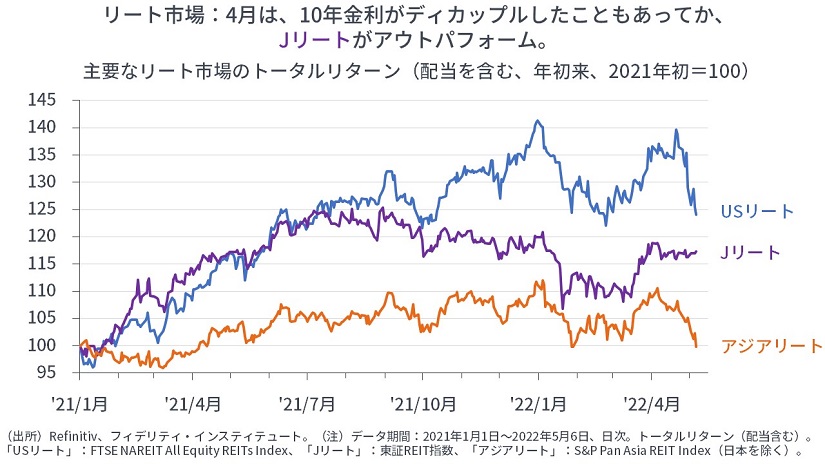

それぞれを2000年前後と重ねれば、次のようになります(→米国リートも加えます)。

「株価が似ているのは偶然だ」と思われるかもしれませんが、チャートを形作る相場のテーマや物色、展開が似ているために、株価が似るのは不思議ではありません。米国成長株式に魅了された投資家が同じように市場から「押し出されて」いけば、結末も似る可能性があります。

もちろん大事なのは、そうした株価の予想ではなく、「逃げ道がある」と気づくということであり、その可能性に備えて分散するという「アクション」です。

逃げ道はある②

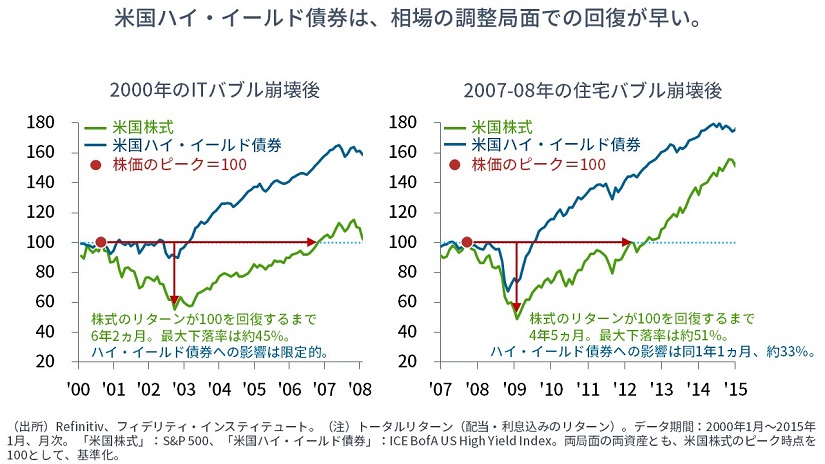

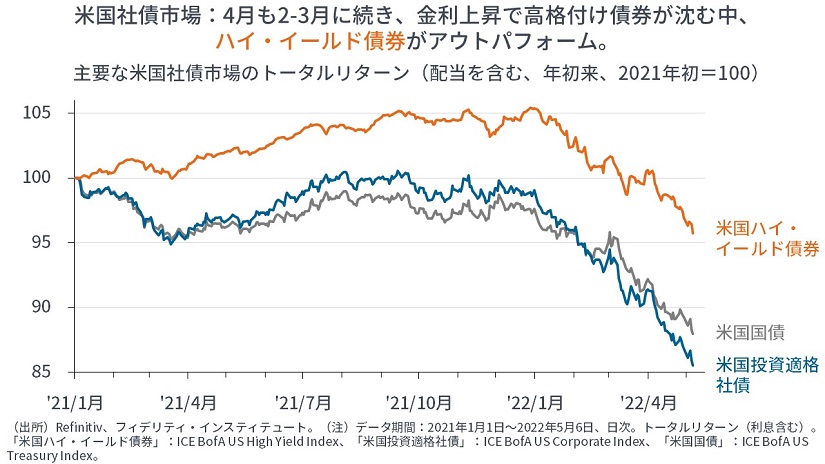

また、もうひとつの「逃げ道」として、米国ハイ・イールド債券は、景気後退時に下値が限定的で、戻りが早いことが特徴です。

シンプルに言えば、①『炭鉱のカナリア』ゆえに、先行して調整を見せる分、他の資産クラスが調整するときには調整が終わっている可能性が考えられますし、②債券であるため、利下げや金利低下による恩恵を受けて下値が限定的であるほか、エクイティとは異なり、デットであるため、中央銀行が金融危機を防ぐために介入(救済)を受けやすい点も挙げられます。実際、2020年のパンデミック後は、米連邦準備制度理事会(FRB)がハイ・イールド債券の買い入れファシリティを作りました。一度作られたファシリティは、次の景気後退を含む流動性が減るタイミングでも作られるでしょう。

また、以前にも強調したとおり、米国ハイ・イールド債券は、リスク・リターンが良好です。

筆者は、米国ハイ・イールド債券を「ポートフォリオのアンカー」と考えています。他方で、日本の個人投資家のみなさんは、このところずっと、この資産クラスを売却されてきました。

今は、無理をする必要はないでしょう。成長株式を買いたいなら、インフレの鈍化を確認したときに入ればよいでしょうし、バリュエーションの調整が終わったときに入ればよいでしょう。「そんな機会を待っていたら買い場を逃す」と思われるかもしれませんが、筆者は、そのくらいおおざっぱに長期の相場を取れればよいと考え、自分のポートフォリオを運用しています。

あるいは、「成長株式推奨の多数派」と、(筆者のような)「分散投資推奨の少数派」のどちらか一方を信用することは避けて、両方が言っているものに分散させればよいでしょう。

パウエル議長記者会見の争点

5月上旬、FRBは、0.5%の利上げを決定しました。パウエル議長の記者会見で興味深かったのは、政策金利を、中立水準を上回る「引き締め的な水準」にまで引き上げるかどうかについてのやりとりです。

議長は「政策金利を中立水準に戻すことを急いでいる。ただ、そのときに経済や金融市場で何が起きているかについては、今はまだわからない。そこから先はそのときに考える」と述べました。

これに対し、3人の記者がそれぞれ「民主党や共和党の大統領に助言した経済学者たちと話したが、彼らはどちらも、FRBはインフレに対して非常に遅れており、景気後退は避けられないと言っていた」、「他の委員は、政策金利の水準を、中立を超えた引き締め的な水準にまで引き上げる必要があると言っているが、議長はこの考えに同意するか。インフレを下げるために、景気後退に耐える勇気はあるか」、「これだけインフレが高まっているのに、なぜまだ躊躇しているのか。それ(政策金利を引き締め的な水準に引き上げるかどうか)を判断するために、ほかに何を見る必要があるのか。この時点ですでに引き締め的な水準にまで引き上げようとするはずではないのか」とつっこみました。

議長は、冒頭と同じ回答を繰り返すだけでした。

議長は2018年の秋に、「中立を超える水準にまで引き上げるかもしれない」と発言し、株式市場が大幅調整したことを憶えているために明言を避けたのかもしれませんが、筆者には「インフレが落ち着いてくるのをただ祈っている」というスタンスに思えました。

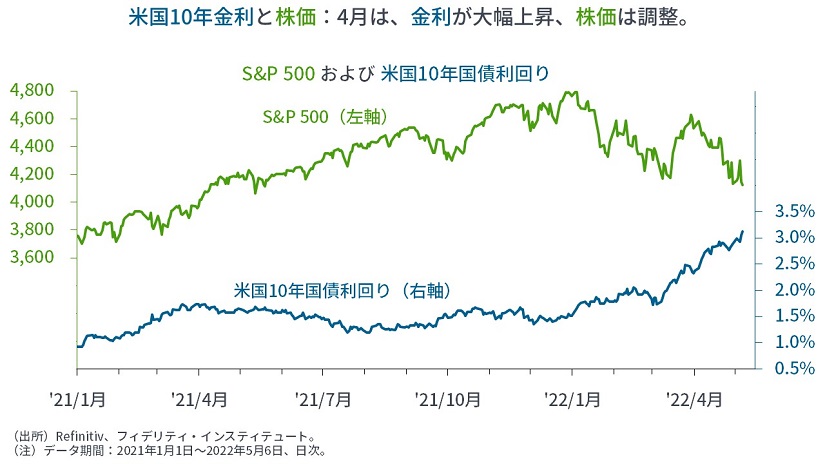

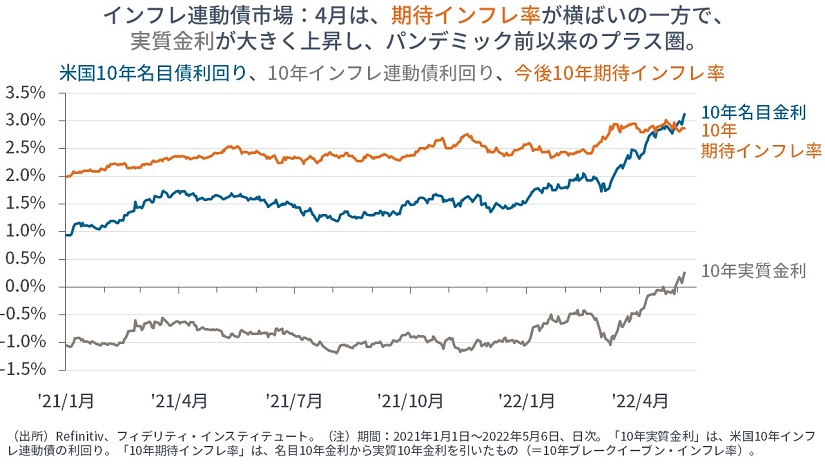

一部のメディアは「大幅利上げ」と強調していますが、前回も述べたとおり、現在予想されている利上げのペースや、最近の10年金利の上昇程度では、インフレは抑制できそうにありません。

議長のスタンスは、割安株式やリートにとってみると有利かもしれませんが、やがては、急速な引き締めを迫られることになるため、その備えのため、米国ハイ・イールド債券や国債なども合わせて検討する必要があるでしょう。

2022年4月のレビュー

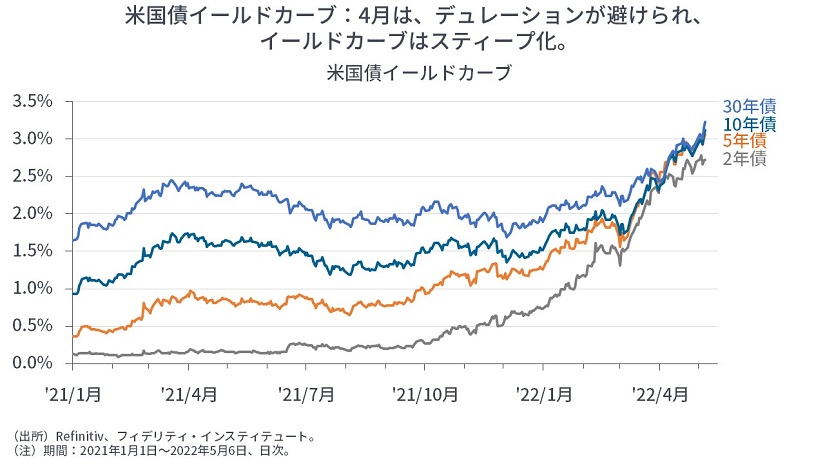

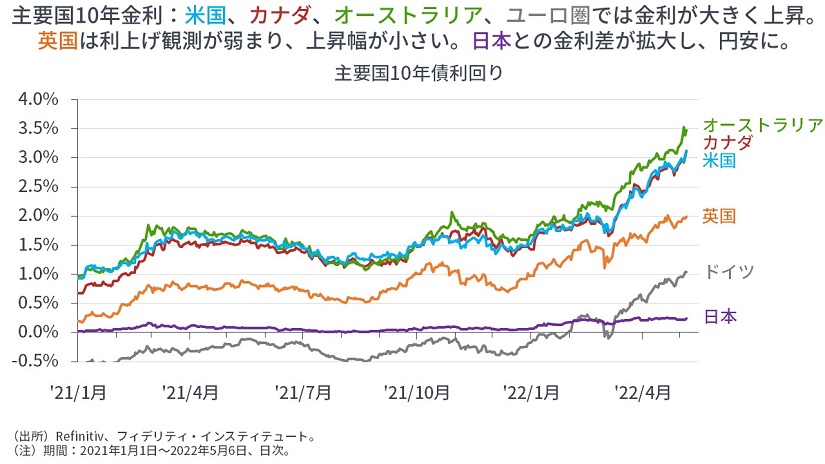

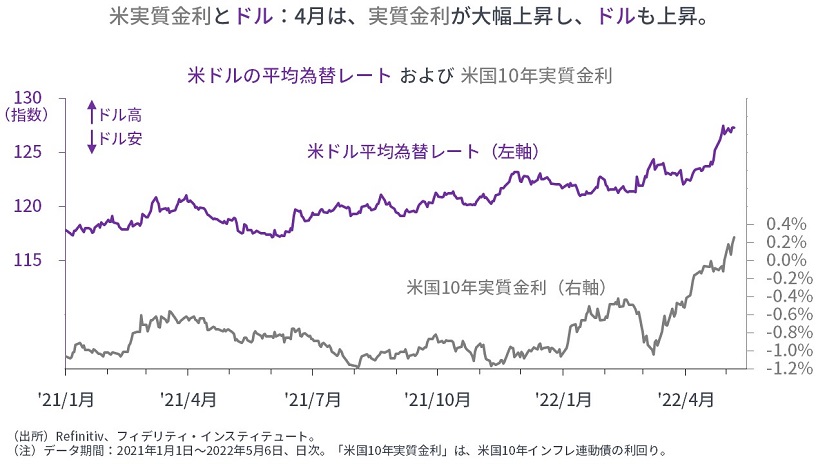

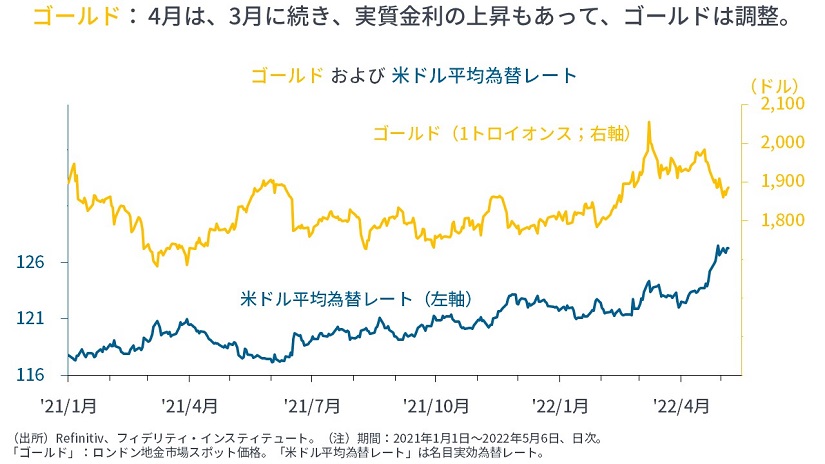

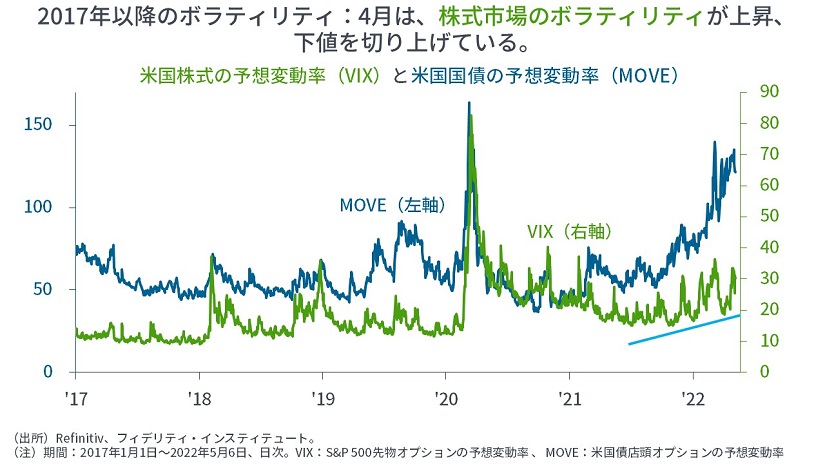

2022年4月は3月に続き、米国の金利が大幅に上昇しました。10年国債利回りは、4月単月で0.57%の上昇となり、3月の0.49%を上回りました。株式市場は調整し、「金融相場の巻き戻し」の1カ月でした。

年初からの4カ月間で、10年金利は1.97%の上昇、S&P 500は13.3%の下落となっています。データの取れる1964年からの過去58年間を見ると、4カ月間(月次のローリング)で10年金利が1.8%超、株価が10%超下落したのは、今回を含め、過去3回しかありません。ほかの2回は、1981年9月と1982年3月で、ボルカーFRB議長(当時)による新金融調整方式で景気後退に入っている最中でした。

おもな出来事は次のとおりです(→5月6日まで、出所:日本経済新聞などの国内メディア)。

①国際エネルギー機関(IEA)が加盟国による石油備蓄の放出を決定(→放出期間を6カ月と想定すると、米国の既発表分を含め、日量130万バレルの供給となる。ウクライナ侵攻前のロシアの生産は日量500万バレル)

②イエメンの内戦で2カ月間の停戦合意(サウジアラビア率いるアラブ有志連合とシーア派の武装勢力フーシ派の間で)

③ウクライナ政府がロシアによる黒海の港封鎖で3月の穀物輸出量が前月の1/4に減少したと表明

④ハンガリーでオルバン首相率いる右派の与党が勝利(ロシアとも近い関係)

⑤トルコの3月のCPIインフレ率が前年同月比+61%(→日本と並び金融緩和を続けるまれな国)

⑥国連の気候変動に関する政府間パネル(IPCC)が世界の平均気温上昇を産業革命前に比べ1.5度以内に抑える目標を達成するための方策を公表(→遅くとも2025年には温暖化ガスの排出量を減少させる必要があるなど)

⑦米軍のミリー統合参謀本部議長が下院の公聴会でウクライナ危機について「少なくとも数年単位になる」と証言

⑧英政府がエネルギーの安定供給に向けた中長期計画を公表(→2030年までに原子炉を最大8基建設するなど)

⑨欧州連合(EU)加盟国がロシア産の石炭の輸入停止を含む制裁案を承認

⑩国連総会が国連人権理事会におけるロシアの理事国資格を停止する決議を賛成多数で可決

⑪中国の上海や北京の一部などで新型コロナウイルス拡大のためのロックダウンが実施された

⑫米国の3月のCPIインフレ率前年同月比+8.5%およびPCEインフレ率は+6.6%

⑬スリランカが外貨準備の急減で債務支払いの一時停止を表明

⑭米中央情報局(CIA)のバーンズ長官が講演でロシアが核兵器を使う可能性について「軽視できない」と言及

⑮米国の30年固定金利が11年2カ月ぶりに5%台に

⑯中国が預金準備率の引き下げを発表

⑰中国の1-3月期の実質GDP成長率が前年同期比+4.8%(→4-6月期はさらに鈍化する可能性あり)

⑱国際通貨基金(IMF)が世界経済見通しを公表(→2022年の世界経済の成長率は実質+3.6%と、1月時点から0.8ポイント引き下げ)

⑲日本の3月のCPIインフレ率前年同月比+0.8%

⑳フランスでマクロン大統領が再選

㉑米ツイッター社がイーロン・マスク氏による買収提案の受け入れを表明

㉒ロシアがポーランドとブルガリアへの天然ガス供給を停止

㉓ロシアのプーチン大統領がウクライナの軍事作戦に介入する国に対して「電光石火の対抗措置を受けることになる」と演説

㉔米国の1-3月期の実質GDP成長率が前期比年率マイナス1.4%(→消費と設備投資は堅調で、純輸出がマイナス寄与)

㉕ユーロ圏の1-3月期の実質GDP成長率が前期比+0.2%

㉖ユーロ圏の4月のインフレ率速報値+7.5%

㉗米国の4月の雇用統計+42.8万人および失業率3.6%

おもな中央銀行の金融政策は次のとおりです。

①FRBが0.5%の利上げと量的引き締めの開始を決定

②欧州中央銀行(ECB)が量的金融緩和を「7-9月期にも終える見通しが強まった」と声明

③日銀が指値オペを毎日実施することを表明

④ポーランド、ペルー、ウルグアイ、イスラエル、ニュージーランド、カナダ、南アフリカ、ハンガリー、スウェーデン、コロンビア、オーストラリア、アイスランド、ブラジル、チェコ、ポーランド、英国、チリなどが利上げ。シンガポールが引き締め。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは