(PR:アドバイザーナビ株式会社)

【QUICK Money World 辰巳 華世】資産運用などお金の悩みを抱える人が増えています。特に資産運用などは経済情勢や金融知識などが必要なこともあり、専門家に相談する人が多いです。今回は、資産運用の相談をする際のポイントを徹底的に紹介します。資産運用を相談する理由やメリットから専門家を選ぶ基準、相談する前にするべき大切なこと、相談時の注意点などを詳しく解説します。資産運用相談の成功の秘訣を紹介します。

|

資産運用についてお悩みの方へ 「資産運用ナビ」なら

|

資産運用相談の意義とは?

なぜ資産運用を相談するのか、その理由

お金に関する悩みは人それぞれです。最近の物価高の影響で日々の生活費が増え今後の生活が心配な人やお金が貯まらないと悩む人。将来を見据えて資産運用を始めたいがやり方がよく分からない人、既に資産運用を始めてみたけれど、このままで大丈夫なのか?もっと良い方法があるのではないか?と悩む人もいると思います。ひょっとしたら、資産運用で損を出してしまったなど深刻な悩みを抱える人もいるかもしれません。

お金の悩みはいろいろありますが、どのお金の悩みにも共通する問題が2つあります。1つ目は、お金の悩みは、お給料や資産に直結する話なので友達や身近な人には話しにくいという問題です。お金の悩みはプライベートな話であり、とてもセンシティブです。

2つ目は、お金の悩みを解決するには専門的な知識が必要なことです。特に資産運用の話になると金融用語や経済情勢など専門的な知識が必要になる場合が多く、誰もが対応できる話ではありません。

資産運用などお金の悩みを専門家に相談するのは、お金の話はお給料や資産などに繋がるプライベートな話であり、悩みを解決するには専門的な知識が必要であるという2つの理由があるからです。

相談することによる期待できるメリットとは

資産運用について専門家に相談するメリットはたくさんあります。

まず、現状分析から解決策まで専門家目線の適切なアドバイスが受けられます。今の自分の生活における問題点など現状分析から、それをどう解決していけば良いかまで専門家の目線で適切なアドバイスを受けることができます。

相談する中で、自分では気づかなかった問題点が可視化できる点もメリットです。例えば資産運用を始めたいと思ったとしても、まずは資産運用をするためのお金を作る必要があります。結局、資産運用を始めたいと思っても、まずは日々の生活を見直し、その中からいくらを資産運用に使うかを考える必要があります。現在の収入と支出を項目ごとに洗い出し、お金の流れをしっかり認識すると、自分では気づかなかった問題点が明確になります。

相談することで、漠然としたお金の不安を軽減することができます。相談では、収入や支出、現在の預金や資産、将来的な希望など家計に関するお金のことを詳しく話す必要があります。友達や身近な人に中々話せないお題ですが、人に話すことで自分でもしっかりと状況を確認することができます。相談しながら、現状を認識し、専門家から問題点や解決策などを提案してもらえるので、漠然としていたお金に対する不安を軽減することができます。

あなたにあった資産運用アドバイザーを検索

資産運用の相談先を選ぶ際の基準とは?

そもそもどんな専門家がいるの?

資産運用などお金の悩みを相談する専門家には種類があります。FP(ファイナンシャルプランナー)やIFA(独立系ファイナンシャルアドバイザー)と呼ばれる専門家です。

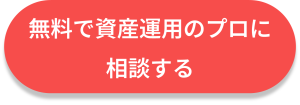

FPは、 人生設計などライフプランニングにおける資金計画の専門家です。FPには資格があり、主なFP資格はCFP、AFP、FP技能士の3つがあります。銀行や証券会社など金融機関に所属している人もいるし、個人で活動している独立系FPもいます。

IFAは、Independent Financial Advisorの略で、金融アドバイザーの業態の一種です。 その大きな特徴は、既存の金融機関から独立した経営方針の下、中立的な立場で顧客の立場に立った金融アドバイスができる事業形態にあります。IFAは資産運用の専門家であり、必要な資金を確保するための具体的な金融商品の提案や取次をすることができます。IFAがFPを兼務しているケースも多くあります。そういった場合には、資金計画とともに資金を準備するための運用方法まで提案することが可能です。

もちろん、身近な銀行といった金融機関や証券会社でも相談はできます。自分の運用スタイル、資産形成の目的などに応じて相談相手も変わると言えます。

ここからは具体的なケース別にどの専門家が適しているのか見てみましょう。

なじみの人に相談したい

日頃お付き合いがある銀行や証券会社でもお金の相談をすることができます。なじみの人に相談したい場合には、既に知っている人に相談するのは一つの手です。

ただ、銀行や証券会社などに所属している人は、人事異動などでいなくなる可能性があるなど 長きにわたるお付き合いができるかどうかの見極めは大切になります。

資産形成初心者にやさしい人に相談したい

銀行や証券会社などは、ある程度資産がある人や既に顧客の人などを対象にすることが多いので、相談する場合は 事前に確認しておくと良いでしょう。一方で、個人で活動しているFPやIFAは、ある程度柔軟な対応ができるケースが多いようです。

経験豊富で信頼できる人に相談したい

FPやIFAなど専門家でも人それぞれこれまでの経験は異なり、得意な分野や不得意な分野などがある可能性はあります。また、人として信頼できるかどうかも実際に相談してみて自分で判断していく必要があります。資産運用などお金に関する相談は、長期的な視点で相談するものなので 実際に会って相談する中で、そのFPやIFAが自分に合っているかどうか判断していくことが大切です。

ライフプラン全般の相談がしたい

FPは、人生設計などライフプランニングにおける資金計画の専門家です。資産運用・投資に限らず、家計を含む資産形成全体の相談ができるのが特徴です。今後の生活に必要な資産を計算し、家計や老後についてアドバイスをもらうことができます。

資産運用しながら、投資を勉強したい

FPは、人生設計などライフプランニングにおける資金計画の専門家ですが、実はFPのみの資格では金融商品の具体的な説明や仲介はできません。一方、IFAは資産運用の専門家であり、必要な資金を確保するための具体的な金融商品の提案や取次をすることができます。IFAがFPを兼務しているケースも多くあります。そういった場合には、資金計画とともに資金を準備するための運用方法まで提案することが可能です。IFAに相談しながら自分自身の知識も深めていくのが良いでしょう。

メジャーでない資産運用もしてみたい

資産運用の具体的な話は、IFAに相談するのが良いでしょう。FPのみの資格では金融商品の具体的な説明や仲介はできません。なので、IFAとFPの両方の資格を持つ人を探すのも一つの手です。

IFAは、特定の会社の商品を勧めることはなく中立の立場でアドバイスをもらうことができるとされているのが特徴です。証券会社や銀行の支店だと担当者の転勤などがありますが、IFAの場合は同じ担当者から長期的に相談にのってもらえることができます。相談する際に、メジャーでない資産運用もしてみたい旨を伝え提案してもらうのが良いでしょう。その際、その運用のメリットやデメリットも質問してみましょう。

あなたにあった資産運用アドバイザーを検索

相談する前に資産運用について自分の考えを整理しよう

自己分析の重要性

資産運用などお金の悩みをFPやIFAに相談する前にするべき大切なことがあります。それは自己分析をすることです。自己分析と言っても、そんな難しい話ではありません。簡単に言えば、自分の状況を知ることです。

まず人に話すには 自分の状況について自分自身がしっかり把握する必要があります。毎月の収入と支出といった具体的な金額、加入している保険、現在の資産状況、将来の方向性などを自分で語る必要があります。

FPやIFAは、相談者のお金の悩みを解決する提案をしてくれます。しかし、いくらFPやIFAが専門家と言っても、相談者の正しい情報と将来の方向性などを教えてもらわないと状況が分からず、相談者に適した解決方法を提案することができません。なので、相談する前に、まずは自己分析することが大切です。

自分のリスク許容度を知る

自己分析をすると、 自分のリスク許容度が見えてきます。リスク許容度なんて書くととても難しそうに感じますが、そんなことはありません。例えば、収入が30万円で支出が25万円で毎月5万円余力があるから資産運用に回せそう。この5万円を知ることがリスク許容度を知ることになります。

毎月5万円の 自分の余力を知らず、毎月8万円を資産運用に回していたら、生活費を失うことになり暮らせなくなるといった問題が起きます。

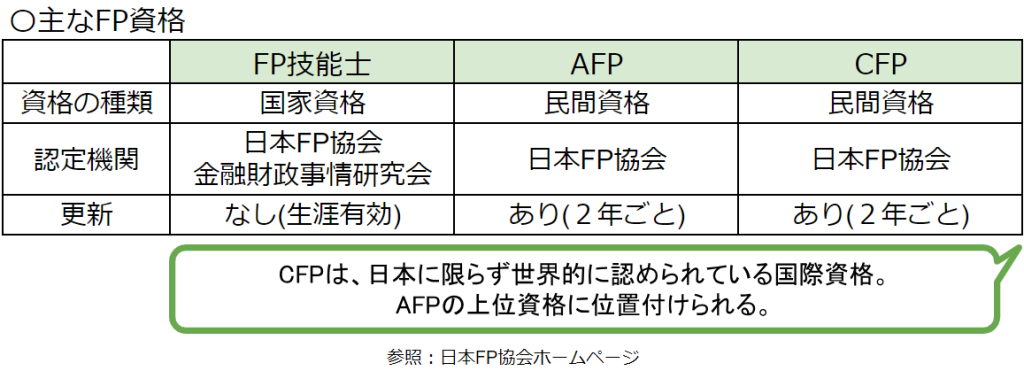

リスク許容度は人それぞれで異なります。リスク許容度は一般的に「客観」と「主観」の両方の視点から考えることが大切です。先ほどの収入や支出などは客観的な要素です。資産状況やこの先のライフイベントの数なども客観的要素になります。

一方、主観は、その人の性格的なものです。例えば、余力5万円分を全部資産運用に回して、投資した株が下落し5万円が減ったら心配で眠れなくなる。そういった性格の人はリスクを取りすぎない様にした方が良いでしょう。

運用期間と資金量

自己分析には、将来の方向性も含みます。いつ頃、どれくらいのお金が必要なのかが分かります。例えば、10年後に子どもが大学入学するので初年度の学費で300万円準備が必要だなと具体的に見えてきます。10年という期間に300万円を準備をしなければいけないという 期間と資金量が明確になることが大切です。

|

資産運用をプロの手に委ねる前に知るべき3つのポイント プロに運用の指針を委ねるにしても、投資家の皆さんご自身が投資の最終判断をするためには最低限、学んでおくべきポイントがあるのです。今回は、いざ運用をプロの手に委ねる前にこれだけは知っておきたいという3つのポイントをご紹介します。 |

あなたにあった資産運用アドバイザーを検索

資産運用の相談時の注意点と質問例

相談時の注意点

資産運用の相談時に注意したいことは、まずは準備をして相談することです。上記で説明した自己分析をした上で、相談をする必要があります。

資産運用を始めるにあたって 不安に思っていることや疑問点などもまとめておくと良いかもしれません。初心者であっても自分である程度下調べをして知識を入れておくことも大切です。資産運用についてネットや本を読み、何となくでも良いので基本的な知識を得ておくと話を聞く際も理解がしやすくスムーズです。そうすれば専門家から詳しく説明やアドバイスを聞いた上で自分で検討し判断することができます。

また、 相談料などを予め確認しておくことも大切です。肩書きだけで信頼しきってしまわない様に注意しましょう。専門家と言っても、自分との相性の問題もありますので、実際に相談してみて信頼できるかどうかなど判断しましょう。

相談料は必要かもしれませんが、 複数の人に相談してみるのも良いです。資産運用の相談をする先は一つである必要はありません。資産運用をする前に いろいろなタイプの相談先から情報を集めるのをおすすめします。特に資産運用の経験が無い人はいろいろなタイプの専門家に相談する中で学びながら自分の判断材料を増やしていくと良いでしょう。どの様な資産運用方法が自分に合っているのかを相談する中で見つけていくことをおすすめします。

そして、最も大切なことは、アドバイスをもらっても、最終的な投資の決断は自分ですることです。投資は自己責任だということです。投資商品は価格変動があります。 資産運用にはリスクは付き物であるということを自覚した上で、自分にあった運用をしていくことが大切です。

投げかけると良い質問例

相談する時には 具体的に質問をすると良いでしょう。「10年後に300万円準備したい」など「いつ」までに「いくら必要」と事前に明確にしておきましょう。そのためには、事前に自己分析をしっかりとしておくことが大切です。自分の現状の収入と支出、資産状況に加え、将来のライフイベントなどを具体的に考えておくことが重要です。具体的にお金が必要な時期や金額を示して相談しましょう。

そうすることで、目的を達成するための運用方法や毎月の運用額など具体的な数字で提案してもらうことができます。提案された運用方法などについて、 「メリット」と「デメリット」や「リスク」なども質問してみましょう。

あなたにあった資産運用アドバイザーを検索

プロに資産運用の相談をしてみよう

資産運用の相談は、自分の資産を有効に増やすための重要なステップです。適切なアドバイザー選びと、相談する前の自己分析が資産運用成功の鍵になります。 予め自分の運用目的やリスク許容度を明確にしておくことで、相談時に具体的なアドバイスを受けやすくなります。IFAなら金融商品の具体的な説明や仲介が可能ですし、特定の金融機関に所属していないので顧客本位のアドバイスが可能です。「資産運用ナビ」は、自分に合ったアドバイザーに相談することができ、資産運用の方針を明確にして成功に近づくことが期待できます。

あなたにあった資産運用アドバイザーを検索