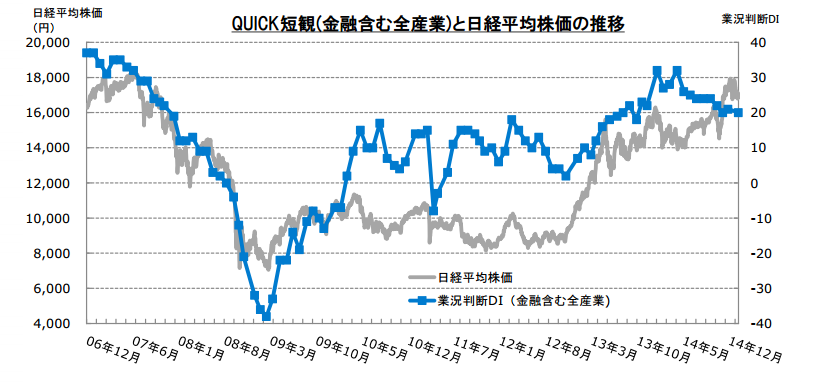

日銀が発表する短期経済観測調査(日銀短観)に先行して作成されている「QUICK短観」の1月発表分によると、製造業の景況感を測る指数である業況判断DIは、前月に比べて7ポイント低下し、プラス13になりました。また、将来の業況を示す「先行き」の数値はプラス16で、前月に比べ1ポイント改善したものの、3カ月前と比べると3ポイント低く、消費増税後の伸び悩みから脱したとは言えない状況です。今回の調査対象となった上場企業は計402社で、回答期間は1月5~18日でした。

全産業のDIを見ても、前月比1ポイント悪化のプラス20となりました。先行きは前月から3ポイント改善のプラス20でした。

アベノミクスは企業の事業環境にじわりプラス?

安倍政権が本格スタートして2年。2度にわたる量的金融緩和政策は長期金利を0.1%台まで低下させると共に、株価を押し上げ、円安を促しました。マーケットの動きだけを見れば、確かに経済環境は大きく好転したかも知れません。

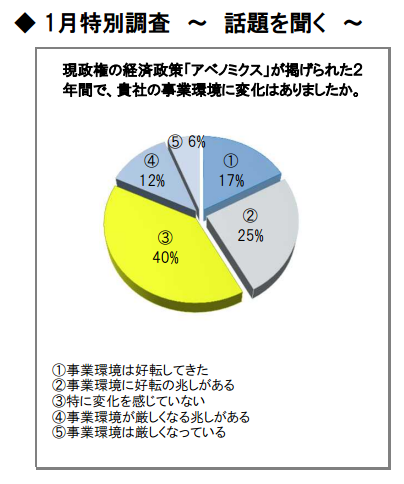

では、実際に経済を回している企業の環境はどうでしょうか。今回のQUICK短観では、同時に「今月の特別調査」として以下の質問を行いました。

<設問1>

現政権の経済政策「アベノミクス」が掲げられた2年間で、貴社の事業環境に変化はありましたか?

1:事業環境は好転してきた・・・・・・17%

2:事業環境に好転の兆しがある・・・・25%

3:特に変化を感じていない・・・・・・40%

4:事業環境が厳しくなる兆しがある・・12%

5:事業環境は厳しくなっている・・・・6%

兆しが生じていることも含めると「好転している」が合計で42%、「厳しくなっている」が合計で18%であり、この数字からは徐々に事業環境が良くなってきていることが伺えます。

ただ、変化を感じていないという回答比が40%もあり、これがどちらに傾くのかが、今後の注目点になりそうです。年明け以降、原油安やスイスフランの暴騰、それらに伴う株安など、ややマーケット環境が不透明になっているだけに、企業のセンチメントに与える影響が気になります。

気になる今後の消費者物価指数

前月に引き続き、業況判断DIの数字は低下傾向をたどっています。全製造業ベースで見ると、生産・営業用設備の現状については86%が、雇用人員の現状については78%が適正と見ており、設備、雇用ともに過剰感はなさそうです。

また、仕入れ価格の現状については、上昇という回答比が35%を占める一方、販売価格の現状については、14%が下落と答えています。製造業にとっては収益の利ザヤが縮小する傾向が見られるものの、年初から円安に歯止めがかかり、かつ原油価格が45ドル近辺まで値下がりしていることを受け、企業にとっては仕入れコストが今後、下がっていく可能性も高まっています。

こうしたなかで気になるのは、今後の消費者物価指数の見通しでしょう。上場企業の見通しの平均値は、1年後で1.2%です。まだ、販売価格を本格的に引き上げられる環境にはないことを物語っています。販売価格を引き上げられなければ、製造業の収益の利ザヤは広がらず、業績面でも苦しい状況が続く恐れがあります。

「想定よりも円安」が業績を後押しするか

とはいえ、業績面で追い風になる材料もあります。それは「円安」です。

製造業の全産業ベースで、現在の為替レートが「想定よりも円安」と答えた回答比は、全体の77%を占めており、「想定通り」が22%、「想定よりも円高」が1%となりました。特に製造業の場合、円安が進むほど為替差益が膨らみ、業績面でプラスになります。3月決算に向けて、円安が業績押し上げ要因になる可能性があり、株価への好影響も期待されます。

社外取締役の複数化「対応難しい」が4割以上

もう一つ、特別調査を実施しました。コーポレートガバナンスに関することです。

<設問2>

貴社の社外取締役の複数化に向けた状況をお聞かせ下さい。

1:社外取締役を有効活用する仕組みを構築した/検討している・・・8%

2:複数の社外取締役を置いている・・・・・・・・・・・・・・・・26%

3:社外取締役の複数化を検討している・・・・・・・・・・・・・・23%

4:すぐに対応することは難しい・・・・・・・・・・・・・・・・・41%

5:対応は難しい・・・・・・・・・・・・・・・・・・・・・・・・2%

2015年6月に日本版コーポレートガバナンスコードの導入が予定されており、そのなかで社外取締役の複数化が盛り込まれているだけに、喫緊の課題になっていますが、現状、「すぐに対応することは難しい」という回答比が41%も占めており、企業としては悩ましい課題になっています。

機関投資家の行動指針を示す「スチュアードシップコード」と共に、株価に与える影響も大きいと見られているだけに、日本版コーポレートガバナンスコードの制定を前提にした社外取締役の複数化への動きは注目を集めそうです。