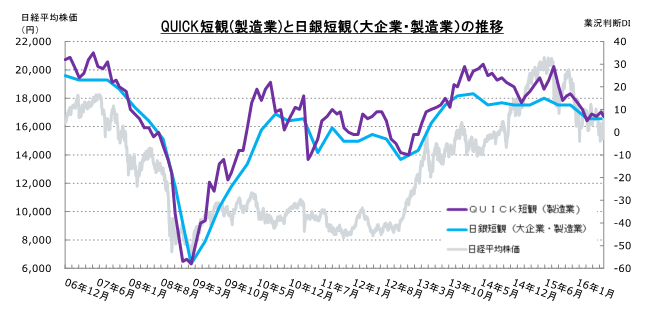

日銀が発表する短期経済観測調査(短観)の先行調査として作成している7月のQUICK短観(7月4~18日調査分、上場企業424社が回答)では、製造業の業況判断指数(DI)がプラス7となり、前月調査から2ポイント悪化しました。一方、非製造業DIは前月比変わらずのプラス29となり、結果、金融を含む全産業DIは前回調査に比べ2ポイント悪化のプラス18となりました。

先行きDIが大きく悪化 政府・日銀の対応いかに?

QUICK短観は、日銀が企業経営者の景況感を把握するために、四半期に1度の割合で発表している「日銀短観」の傾向を把握するのに役立つと共に、比較的、株価との連動性もみられるため、市場関係者にも注目されています。

7月1日に発表された6月の日銀短観は、大企業製造業の業況判断DIがプラス6と前回調査と同じ、将来の業況を示す先行きDIもプラス6でした。しかし、気を付けなければならないのではこの調査時点で、英国のEU(欧州連合)離脱決定で金融市場が混乱した影響はほぼ反映していないとみられる点です。

その点、先行き業況判断についてはQUICK短観の結果を分析することは有効かもしれません。今年に入ってからのQUICK短観・製造業の先行きDIをみてみましょう。

1月・・・・・・プラス13

2月・・・・・・プラス7

3月・・・・・・プラス6

4月・・・・・・プラス5

5月・・・・・・プラス10

6月・・・・・・プラス10

7月・・・・・・プラス2

5~6月と2カ月連続で景気の先行き期待はやや高まっていましたが、7月調査で先行きのDIがプラス2に急落しました。英国のEU離脱決定をはじめ、世界の政治・経済に不透明感が漂っていることや外国為替市場で円高進行、アベノミクス効果がなかなか実感できない中で消費者物価の上昇率が低下し、デフレマインドが再び浮上しかねない状況にあることが先行き見通しの悪化につながっていると考えられます。

7月10日投開票の参院選では、安倍首相率いる与党が圧勝し、数字上はアベノミクスに対する信認を得る結果となりました。今後の焦点は10兆円規模ともいわれる大規模な経済対策など政府の政策対応に移ります。また、日銀による景気刺激策も期待されるところです。足元では株価も持ち直していますが、今後の景況感に明るさが台頭してくるのか、世界の政治・経済の行方とともに、政府・日銀の政策対応力が鍵のひとつになりそうです。

デフレ色強まる販売価格DI

生産・営業用設備の現状については、全産業ベースはこれまでと大きく変わらず、構成比は「適正」が最も高いものの、「過剰」から「不足」を差し引いたDIは、これまで若干の不足でした。それが7月調査では過剰と不足の構成比が同じになり、不足感が解消されています。特に金融機関はこれまで大幅な不足でしたが、一気に適正水準となり、それが全産業の不足感を解消する結果になりました。

また雇用人員の過不足ですが、こちらは相変わらず不足の状態が続いていますが、6月調査ではマイナス100だった金融機関のDIがマイナス80に改善し、金融セクターにおける雇用不足感はやや改善されていることを示しています。

販売価格、仕入価格の現状は、販売価格DIが全産業(除く金融)で、6月調査のマイナス3からマイナス6に低下。販売価格DIのマイナス幅拡大は、それだけデフレ傾向が強まりつつあることを示唆しています。また、仕入価格DIは、全産業(除く金融)でプラス7となり、6月調査分のプラス8から1ポイント低下しました。

英国EU離脱による企業業績への影響は軽微?

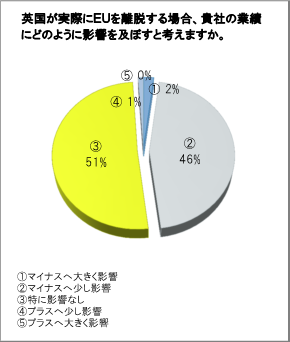

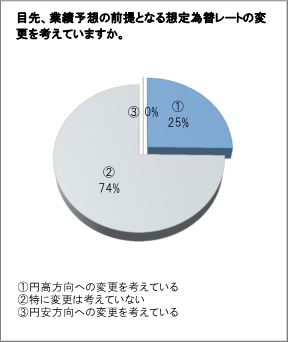

7月の特別調査では、①英国が実際にEUを離脱する場合の影響、②英国民投票後の円高圧力の高まりに伴い業績予想の前提となる想定為替レートを変更するかどうか――の2点について聞きました。

まず、「英国が『実際』にEUを離脱する場合、貴社の業績にどのように影響を及ぼすと考えますか」との質問に対し、最も多かった回答が「特に影響なし」で51%を占めました。一方、次に「マイナスへ少し影響」が46%で続き、「マイナスへ大きく影響」(2%)を加えると合計48%が「マイナスに影響する」とみていることが分かりました。

よもや「プラスへ大きく影響」する企業があるとも思えませんが、「特に影響なし」が過半数を占めたことは、株価にとってはややポジティブな材料と受け止められるかもしれません。6月24日の日経平均株価は1286円安と急落しましたが、そこから約1カ月間で反騰してきたのは、少なくとも現時点では、英国のEU離脱が経済的に大きなマイナス材料にならないことを、マーケット参加者が冷静に受け止めたからだと思われます。

為替を通じた業績下振れ圧力には警戒感

次に、「目先、業績予想の前提となる想定為替レートの変更を考えていますか」との質問に対しては、「円高方向への変更を考えている」との回答は25%にとどまり、「特に変更は考えていない」(74%)を大きく下回りました。

7月19日にQUICKが公表した7月のQUICKI月次調査<外為>によると、業績予想の前提となっている為替レートは、ドル/円で1ドル=110円80銭が平均値でした。これに対して、現在の為替レートは1ドル=106円前後で推移しています。一時は100円を切るところまで進んだ円高・ドル安ですが、7月雇用統計で米国経済が比較的堅調であることが示され、ダウ工業株30種平均も史上最高値を更新してきたことから、11月の米大統領選挙後の利上げ観測も浮上してきています。

一方、日本に関してはもう一段の量的・質的金融緩和やマイナス金利の深化を織り込む動きになっており、為替にとってはドル買い材料が揃いつつあります。こうした環境から、想定為替レートの変更を考えていない企業が7割を超えるのは妥当といえるかもしれません。

しかし、米国株の最高値更新は早期の利上げ観測後退が後押しした面は否めず、今後米利上げ観測が高まることで、「米株安⇒リスクオフ(リスク資産の敬遠)⇒円高・ドル安の進行」という動きが強まる可能性は否定できません。現時点で多くの企業の想定よりも円高水準で推移していることを考えても、為替要因が特に輸出関連企業の業績上振れ要因にならないのは確かです。サイクル論で言えば、すでにドル高はピークアウトしているだけに、再び円高・ドル安が進み、企業業績に重くのしかかるというシナリオも常に考えておく必要がありそうです。