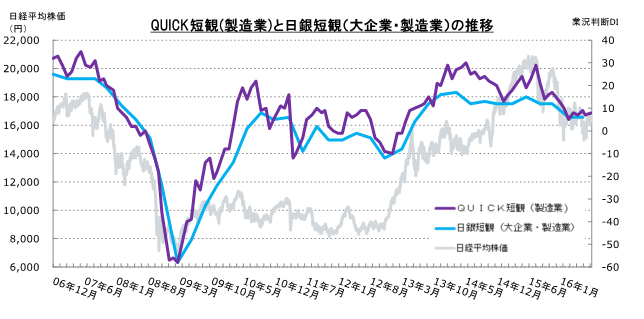

日銀が発表する短期経済観測調査(短観)の先行調査として作成している8月のQUICK短観(8月3~15日調査分、上場企業428社が回答)では、製造業の業況判断指数(DI)がプラス8となり、前月調査から1ポイント改善しました。非製造業DIも前月比2ポイント改善のプラス31となり、結果、金融を含む全産業DIは前回調査に比べ2ポイント上昇のプラス20となりました。

先行き見通し大幅改善 円高進行は引き続きリスク

QUICK短観は、日銀が企業経営者の景況感を把握するために、四半期に1度の割合で発表している「日銀短観」の傾向を把握するのに役立つと共に、比較的、株価との連動性もみられるため、市場関係者にも注目されています。

QUICK短観の製造業DIについて、過去1年間の推移をまとめると、以下のようになります。

2015年8月・・・・・・プラス29

9月・・・・・・プラス21

10月・・・・・・プラス14

11月・・・・・・プラス16

12月・・・・・・プラス17

2016年1月・・・・・・プラス13

2月・・・・・・プラス10

3月・・・・・・プラス5

4月・・・・・・プラス8

5月・・・・・・プラス7

6月・・・・・・プラス9

7月・・・・・・プラス7

8月・・・・・・プラス8

昨年の8月時点ではプラス29あった製造業DIですが、今年3月以降は1ケタ台で低迷しています。8月調査では7月調査に比べ1ポイント改善しましたが、現時点ではまだ底を打ったかどうかは何ともいえません。

その意味では、この先、数カ月間のQUICK短観には要注目です。低迷する業況判断DIが低下傾向をたどるようだと、この先公表される日銀短観にもネガティブな影響を及ぼすことになります。逆に下げ止まり、上昇の兆しがみえてくれば、全体の景況感も好転してくるでしょう。

希望が持てるのは、数カ月先の景況感を見通す「先行き」のDIが、やや改善に向き始めた点です。今年に入ってからの先行きの動向をトレースしてみましょう。数字は製造業DIです。

2016年1月・・・・・・プラス13

2月・・・・・・プラス7

3月・・・・・・プラス6

4月・・・・・・プラス5

5月・・・・・・プラス10

6月・・・・・・プラス10

7月・・・・・・プラス2

8月・・・・・・プラス10

このように、前回調査で大幅に落ち込んだ先行きDIでしたが、8月は大幅に改善し、再び2ケタ台に乗せてきました。調査期間中の日経平均株価は一時1万6000円を割り込みましたが、その後は持ち直し、1万7000円に接近。こうした流れも企業心理の改善に一役買った可能性が考えられます。

ただし、足元では再び金融・株式市場には混乱の兆しもみられます。外国為替市場では、8月半ばにかけて再び円高・ドル安が進み、調査結果公表日となる18日は1ドル=99円60銭台まで円は上昇しました。

現状は完全に悲観するほどのものではありませんが、楽観視もまたできない状況にあります。円高は特に輸出企業の業績にとってネガティブ要因であり、製造業の業況判断DIを下押しする恐れがあります。その意味では、今後のQUICK短観および日銀短観が改善するかどうかは、為替の動向に左右される面が大きいともいえそうです。

企業の収益環境は著しく悪い状況ではない

生産・営業用設備の現状について、全産業ベースの「過剰」から「不足」を差し引いたDIは、前月に比べて1ポイント低下し、若干の不足感が生じました。雇用状況については、前月に比べて2ポイント低下し、不足感が浮上してきました。特に非製造業DIは、マイナス49ですが、昨年8月時点ではマイナス38だったことを考えると、着実に不足感が強まっています。

販売価格と仕入価格の現状ですが、「上昇」から「下落」を差し引いた販売価格DIについては、金融を除く全産業でマイナス7。前月に比べて若干、下落しています。ちなみに、昨年8月の販売価格DIは、プラス4ですから、販売価格はややデフレ気味に推移していると考えられます。

一方、仕入価格DIは、同じく金融を除く全産業でプラス4。昨年8月はプラス27だったので、仕入価格の上昇圧力は弱まっています。販売価格にデフレ圧力がかかっても、仕入価格の上昇圧力が弱まっているので、企業の収益環境は著しく悪い状況ではないと考えられます。

ポリシーミックスとは?その効果は?

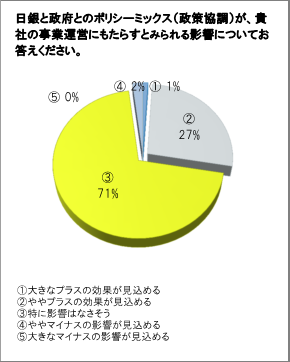

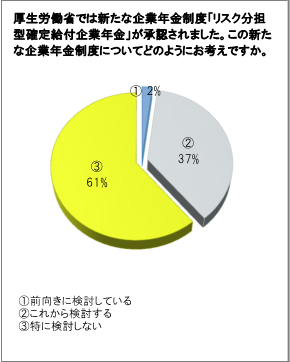

8月の特別調査では、①政府と日銀の政策協調(ポリシーミックス)が事業運営にどう影響するか、②厚生労働省が新たに承認した企業年金制度「リスク分担型確定給付企業年金」についてどう考えるか――の2点について質問しました。

まず、ポリシーミックスの効果についてですが、「特に影響はなさそう」との回答が71%を占めました。次に「ややプラスの効果が見込める」が27%で続きました。「大きなプラスの効果が見込める」(1%)を加えるとプラス効果を見込む企業は28%となりました。

ポリシーミックスとは、政府による財政政策と日銀の金融政策を組み合わせて行われる景気対策のことです。安倍晋三首相の経済政策「アベノミクス」以降、日本の景気および物価の浮揚策は過度な金融政策に大きく依存する形で進められてきました。直近でも、日銀が国債を政府から直接引き受ける「ヘリコプターマネー政策」が話題に上りましたが、財政ファイナンスとの批判も多く、容易には踏み込めない領域とされています。

このように金融政策で行える景気対策の選択肢が狭まるなか、財政政策との組み合わせによるポリシーミックス効果に対する期待が高まっています。今回の調査では上場企業の3割程度が「プラス効果あり」と回答しています。7割が「特に影響ない」と回答したことを受けて、ポリシーミックスの効果は限定的と断定するのは時期尚早といえそうですが、企業側としても政策の内容をみてからの判断というのが本音なのかもしれません。

次に、新たな企業年金制度に対する企業側の反応ですが、「特に検討しない」が61%を占め、次に「これから検討する」が37%で続きました。「前向きに検討している」は2%にとどまりました。

リスク分担型確定給付企業年金は、DB(確定給付型年金)とDC(確定拠出型年金)とともに企業年金の新たな選択肢として導入されるものです。これまで企業年金の運用リスクは、DBの場合だと企業側が、DCだと加入者側が一方的に負担するものでしたが、これを双方で負担し合うようにしたものが、リスク分担型確定給付企業年金の特徴です。

ただ、「前向きに検討している」と答えた企業は全体の2%に過ぎず、制度の本格普及には時間がかかりそうです。