米中貿易戦争や英国の欧州連合(EU)離脱など、グローバル経済を巡っては様々な問題が山積し、株式や金融市場の行方は混沌としている。そんな時、頼れる羅針盤が「CRB原材料価格指数」だ。世界中の生産活動の活発度を計るのに優れ、株式相場の中期的な見通しを立てるのに役に立つ。

同指数は世界の製造業が生産活動で必要とする原材料の価格動向を映す。構成品目は銅や亜鉛、ゴムなど13種の鉱工業材料。金や原油といった投機性の強い商品は除外している。いちよしアセットマネジメントの秋野充成氏は「中国経済の動向を見極めるうえで有効だ」と話す。

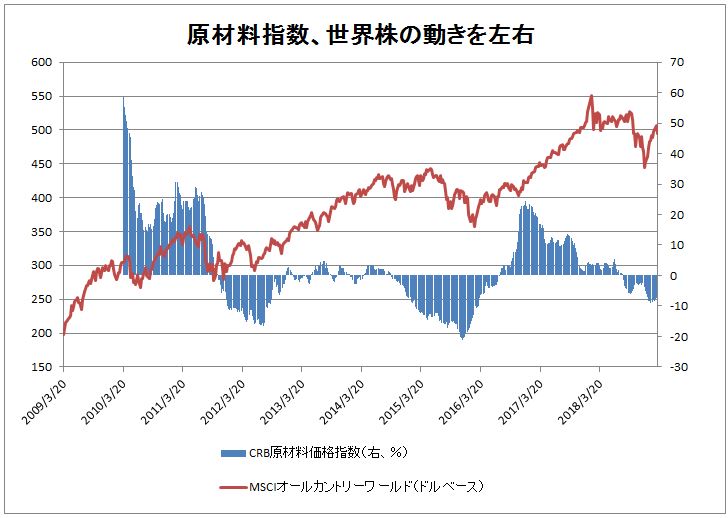

CRB原材料価格指数の1年前と比べた騰落率と、世界株の値動きを示す「MSCIオールカントリー・ワールド指数(MSCI・ACWI)」の間には強い相関が確認できる。CRB原材料価格指数がプラス圏にある時はMSCI・ACWIは上昇基調が強い。2010年夏から11年春にかけてや16年秋から17年末にかけての時期が該当する。一方、マイナス圏の時は調整色が濃い。一例は15年春から16年春にかけての時期だ。

CRB原材料価格指数の前年比騰落率は18年夏以降、マイナス圏で推移している。直近3月8日時点の同指数は前年比マイナス7.4%の487.87(1967年=100)だ。1月25日時点のマイナス9.2%からは持ち直しつつあるが、「水面下」を脱するには、世界の工業製品需要が増え、原材料価格がいまより7%以上上昇する必要がある。

最近はCRB原材料価格指数と比べ、MSCI・ACWIの上昇ピッチが急だ。株価は世界景気の回復を織り込んでいるというよりも、中国の金融緩和を背景とした「カネ余り相場」の色彩が強いことが分かる。

【日経QUICKニュース(NQN ) 鈴木孝太朗】

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。