(PR:アドバイザーナビ株式会社)

【QUICK Money World 辰巳 華世】「お金を貯めたい!」「毎月の生活費を見直したい!」など、生きていくうえでお金の悩みは尽きません。本気でお金について見直したいと思っている人は、FP(ファイナンシャルプランナー)に相談してみると良いでしょう。FPは、人それぞれのお金の悩みを一緒に考え、解決に導いてくれるお金の専門家です。今回はそんなFPについて、FPの役割や具体的なサービス内容、FP相談のメリットや相談時の注意点などを詳しく紹介します。お金の相談ができるその他の専門家、IFA(独立系ファイナンシャルアドバイザー)やRIA(公認投資助言業)との違いについても説明します。

|

資産運用についてお悩みの方へ 「資産運用ナビ」なら

|

FP(ファイナンシャルプランナー)とは?その役割と相談内容

FPとは?

FP(ファイナンシャルプランナー)とは、相談者の人生の夢や目標を実現するために経済的側面からアドバイスをするお金に関する専門家です。

FPの役割

人が生きていくうえでお金は絶対に必要なもので、年齢やその時の家族構成や生活スタイルなどによって必要なお金は変わってきます。例えば家を建てたい、お店を持ちたい、子どもを留学させたい、老後は海外で暮らしたいなど人それぞれ人生の夢や目標があり、将来必要になる金額も人それぞれ異なります。

人それぞれ違う人生設計があります。それを実現するために自分の人生設計にあわせた資金計画を考える必要があります。一般的にお金の面で人生設計することをライフプランと呼びます。いつ、どれくらいのお金が必要なのか?そのお金を準備するにはどうしたら良いのか?などライフプランを具体的に考える作業はなかなか大変です。

金融や資産運用、税制や不動産、住宅ローンや生命保険、年金制度など幅広い知識が必要になります。FPは、こういったお金に関する専門的な知識をもって相談者の人生の夢や目標を実現するために必要な資金計画を一緒に考え提案してくれます。

FPの具体的なサービス内容

FPに相談できる内容は幅広いです。お金に関することを相談できます。ここでは、具体的なサービス内容についてそれぞれ見てみましょう。

<家計管理>

貯蓄額を増やすために生活費の見直しや家計管理の方法の相談など

<老後の生活設計>

老後の生活費の確認や老後に必要になる資金準備のい相談など

<教育資金>

必要な教育資金の確認や教育資金を準備する方法の相談など

<年金・社会保険>

年金がどれくらいもらえるのかの確認や公的社会保険の内容確認など

<住宅資金>

どれくらいの物件が買えるのかの確認や住宅ローンの相談など

<資産運用>

退職金の運用方法や投資信託など金融商品の選び方の相談など

<税制>

所得税の仕組みや医療費控除の申請の相談など

<保険>

保険の仕組み、医療保障や死亡保障の考え方や見直しの相談など

<介護・医療費>

介護保険制度の仕組みや介護に必要の相談など

<相続・贈与>

遺言や相続準備の相談、子や孫への資金贈与の相談など

あなたにあった資産運用アドバイザーを検索

FPに相談するメリットとは?

メリット1:現状分析から解決策まで専門家目線の適切なアドバイスが受けられる

FPに相談するメリットの一つに、今の自分の生活における問題点など現状分析から、それをどう解決していけば良いかまで専門家の目線で適切なアドバイスを受けることができます。

現在の収入と支出を項目ごとに洗い出すことで、何となく把握していたお金の流れをしっかりと認識することができます。また、例えば5年後に子どもの中学進学がありお金がかかるなど未来のスケジュールに沿った収入と支出を考えることができます。ライフプランにあわせて収入と支出のバランスを取る方法についてアドバイスを受けることができます。具体的な支出を把握することで、優先順位を考え、予算を立てることができます。

メリット2:自分では気づかなかった問題点が可視化できる

現在の収入と支出を項目ごとに洗い出し、お金の流れをしっかり認識すると、自分では気づかなかった問題点が明確になります。月にかかるそれぞれの支出項目をしっかり把握することは大切です。

例えば、月の支出額を知れば、家族構成に比べて食費が多い傾向であることや、娯楽費が多いなど家計の問題点を認識できます。現状を知ることで、日々の生活の中で意識して暮らすことができます。

また、保険が家族のニーズに適しているかを把握するチャンスでもあります。必要以上に保険をかけすぎていることも多くあり、家族のニーズに合った保険金額に修正することができます。

メリット3:商品ありきではないので、顧客本位の提案を受けられる

FPの業務は、商品を売ることが目的ではなく、お金の悩みに関する相談が主軸となります。金融機関の営業のように商品販売ありきではなく、顧客本位の提案を受けることができます。

ただし、注意しなければいけないのは、必ずしもFPの収益の中心が「相談」だけではないという点です。FPの職歴によって、得意分野の商品、たとえば保険や投資信託の購入を提案してくることもあります。

FPに相談する際は、保険の見直しや投信の購入を提案されたときに、その提案内容が、家族構成や将来、家計の状況を踏まえた上で、その家族にとって必要な内容かを吟味することも必要となります。

メリット4:漠然としたお金の不安を軽減することができる

FPに相談することで、収入や支出、現在の預金や資産など家計に関するお金のことを話す必要があります。人に話すことで自分でもしっかりと状況を確認することができます。家計のお金の状況や将来的な見込みについて、表など資料として可視化されより分かりやすく把握することができます。現状を認識した上で、問題点や解決策などを提案してもらえるので、漠然としていたお金に対する不安を軽減することができます。

あなたにあった資産運用アドバイザーを検索

FPに相談する際の注意点

FPに相談する時にはいくつか注意したい点があります。FPへの相談は、自分の人生の夢や目標を実現するために大切なお金の話をします。家計の収入や支出、預金や資産など一般的には人には秘密にしておきたいお金にまつわる話を洗いざらい話す必要があります。また、場合によっては保険や投信といった、金融商品の購入を強く提案してくるケースもあります。

そのため、信頼性のあるFPを見つけることが大切になります。ここでは、信頼性のあるFPを見つけるためのポイントについて見ていきましょう。

信頼性のあるFPを見つけるためのポイント

ポイント1:中立性があるか

FPに中立性があるかを見極めることは大切です。例えば、問題解決のために保険の見直しをする場合など、どこか一社に偏った商品ばかり提案されては困ります。本当に顧客本位の提案ができるFPなのかどうか、中立性があるFPかどうかは大切なポイントです。

ポイント2:幅広い視点を持っているか

FPはお金に関する専門家です。そうは言っても、人によって知識量や経験値に差があるのは事実です。相談するFPが幅広い視点を持っているかどうかを見極めるのは大切です。FPのこれまでの実績や過去のキャリアなどを聞いてみるのも良いでしょう。

ポイント3:目的にあったアドバイスをしてくれるか

相談者の目的をきちんと把握できるFPかどうかも大切なポイントです。相談してみたものの、自分たちがのぞまない提案ばかりされるのも問題です。相談者の話を聞き、何が問題で解決するにはどうしたら良いかを的確に把握できるFPを探すことが大切です。

ポイント4:信頼できる人物なのか

自分の人生設計や大切なお金について話す相手です。何より人として信頼できる人物なのかどうかは重要です。相談していく中で、話しの内容や雰囲気などを感じながら、自分にあった信頼できる人物かどうか判断する必要があります。

相談時の注意点

信頼できるFPが見つかり、実際に相談する時の注意点についても見てみましょう。

注意点1:料金がかかることがある

FPへの相談で料金がかかることがあります。料金のかかり方は色々なパターンがありますので、FPに相談する際にはどういった料金になっているか相談する前に確認することが大切です。

例えば、初回は無料相談で、相談者の話を聞いた上で次回から具体的な提案などをしてくれる形となり2回目から有料となるケースや最初から1時間いくらなど料金設定されているケースなどさまざまなパターンがあります。

注意点2:必要ない金融商品やサービスをすすめられることがある

FPと相談する上で、大切なことの一つに提案をすべて受け入れる必要はないということです。時に自分には必要ない金融商品やサービスをすすめられることもあります。話をしながら、自分にとって有益なアドバイスは受け入れつつ、必要ない時には不要の判断を自分ですることが大切です。

|

適切なFPを選ぶ秘訣!安心の資産形成への第一歩 この記事では、FPに相談したいがどう選べばよいのかと悩まれている方や、お金の悩みを相談できる信頼できる相手を見つけたい方に向け、あなたに合うお金の専門家の探し方などについてご紹介していきます。 |

あなたにあった資産運用アドバイザーを検索

FPへの相談事例

事例1:住宅購入時の住宅ローンの相談

人生の大きな買い物の一つに住宅があります。自分の収入や資産状況に対して、どれくらいの物件が買えるのか?どこの銀行が良いのか?固定金利が良いのか?変動金利が良いのか?など住宅ローンを組む際には色々な悩みがあります。

FPに住宅ローンについて相談すると、例えば35年の住宅ローンで、固定金利と変動金利の場合の月々にかかるシュミレーションを提示してくれます。また、繰り上げ返済をする最適なタイミングを相談しながらシュミレーションをすることもできます。

事例2:子どもの教育資金準備の相談

子どもの教育資金も家計の大きな支出の一つです。例えば、小学校から大学まで国公立で進学するのか、中学受験をして中学から私立なのか、大学は文系なのか理系なのか医学部なのか、大学院まで進学する予定があるのか、留学をするのかなど子どもの進路によって必要な金額も変わります。

親が想定した様な進路になるかどうかは別問題としても、どのケースだとどれくらいのお金が必要になるかを予め把握し、そのための資金準備を早くからすることは大切です。

事例3:老後資金の準備について相談

人生100年時代と老後の時間が長くなっている今、老後資金の準備も大切です。自分の年金は何歳から月いくらもらえるのか?といった老後資金のベースとなる年金の把握から、老後はいくらくらいの生活費がかかりそうか、年金以外に準備するべき金額はいくらなのかなど老後の資金について相談することができます。

老後の生活に必要な具体的な金額を出すことで、何歳まで仕事を続けるべきなのかなども明確になります。老後の住居についても、今の家に住み続けるや売却して小さな家に引っ越すなど早くから方向性を考えておくことで老後住居の不安も解消することができます。

事例4:生活費の改善についての相談

FPへの相談は、大きな資金計画だけでなく日々の生活費の改善にも役立ちます。むしろ、大きな資金準備の前提は、日々の生活費の改善からです。毎月の収入と支出のバランスをしっかりと把握し、少しでも貯蓄や投資に回すことが大切です。

収入を増やすことは大変ですが、支出を減らすことは出費の見直しや生活の工夫をすることで可能です。FPに相談することで、自分では気づかなかった家計の問題点を見つけ、改善することができます。

あなたにあった資産運用アドバイザーを検索

FPとIFA、RIAの違いとは?自分に合う相談先を見つけよう

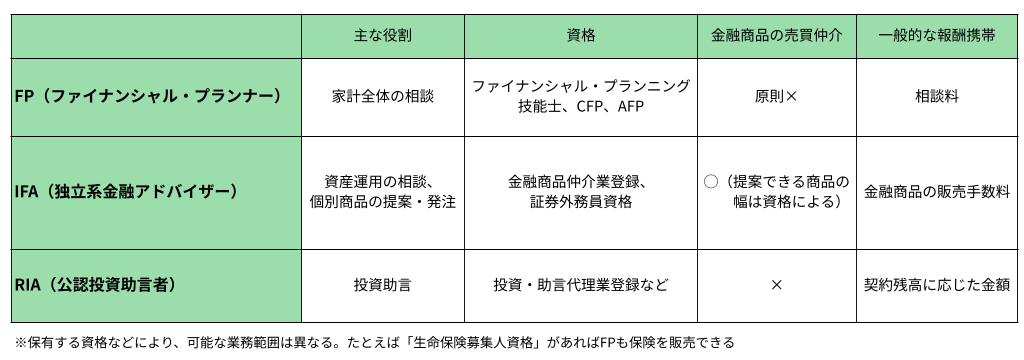

ここまでお金に関する相談相手としてFPを紹介してきましたが、FPの他にも、金融機関から独立した中立的な立場から助言をするIFA(独立系ファイナンシャルアドバイザー)という資格があります。IFAは、「インディペンデント・ファイナンシャル・アドバイザー」の略です。

これまで説明してきたFPは、人生設計などライフプランニングにおける資金計画の専門家です。実はFPのみの資格では金融商品の具体的な説明や仲介はできません。

一方、IFAは資産運用の専門家であり、必要な資金を確保するための具達的な金融商品の提案や購入の仲介をすることができます。IFAがFPを兼務しているケースも多くあります。そういった場合には、資金計画とともに資金を準備するための運用方法まで提案することが可能です。

もうひとつRIA(公認投資助言業)という資産運用アドバイスの専門家もいます。RIAはIFAと違い、資産運用に関する助言だけを提供し、金融商品の購入の仲介はしません。あくまで金融商品を購入するのは、相談した本人となります。

また、IFAは商品仲介時に金融機関から受け取る手数料を主な収益源としますが、RIAは契約した運用資産規模に応じた金額をアドバイスの対価として顧客から直接受け取るという、ビジネスモデルの違いがあります。

|

IFAに相談したいけどどうすればいい?選び方とおすすめポイントまとめ この記事では、資産運用の基本から、IFAとは何者で、どう相談相手を選んでいけばよいのかなどを説明していきます。 |

あなたにあった資産運用アドバイザーを検索

FPへの相談で賢い資産運用を実現しよう

FPは、人生の夢や目標を実現するために、経済的側面からアドバイスをするお金に関する専門家です。自分だけでは気がつかない専門的な視点でのアドバイスが聞けるので多くの人にとってFPへの相談は有益です。資産形成や将来の計画など人生の大きな決断をしなければならない時に、FPの専門的な意見やアドバイスを受け入れることで、未来のための計画を立てることができます。

FPへの相談はとても役立ちますが、FPを選ぶ際には注意点もあります。人生とお金の相談をする相手なので、FPの信頼性や実績を確認することはとても大切です。また、FPの資格だけでは、資産運用についての具体的なアドバイスをすることができません。具体的な運用方法の相談や金融商品の提案までお願いしたい場合は、資産運用アドバイザーであるIFAに相談してみましょう。

「資産運用ナビ」ではあなたに合ったアドバイザーを見つけることができます。この記事を参考に、将来への第一歩を踏み出してみてはいかがでしょうか。

あなたにあった資産運用アドバイザーを検索