(PR:アドバイザーナビ株式会社)

【QUICK Money World 片岡奈美】40代の働き盛りの皆さんにとって、資産運用はどのような存在でしょうか。ある程度の収入を得られるようになり、将来の資金計画やリタイアメントを見据えた資産形成をしたいと考える人が増え始める年代ではありますし、すでに始めた人たちを横目に今からの資産運用にやや不安を感じている方もいらっしゃるかもしれません。あるいは、若いころから着々と資産形成に取り組んできたものの、既存の投資先のリターンやリスクに疑問を持っているといった方も、今ならまだまだリカバリーできます。あなたにとってより豊かな人生を実現するために、資産運用について今一度考えてみませんか。

|

資産運用についてお悩みの方へ 「資産運用ナビ」なら

|

40代における資産運用の重要性

40代は人生の中でも特に資産運用の重要性を感じる時期とされています。お子さんの教育資金がこれからピークを迎えるという方も多いでしょうし、住宅ローンの返済や、老後に向けた資金の準備を始めようなどと、さまざまな資金ニーズが出てくるためです。

資産形成における40代とは

20代や30代と比べて収入が安定する一方、住宅購入に伴うローン返済や子どもの進学など、月々の出費も多く、何かとまとまった資金が入用になってくる時期でもあります。また、親御さんなど身近な人がセカンドライフを始めているのを間近に感じるなど、ご自身の老後に向けた資産形成についても次第に考え始める時期ではないでしょうか。

40代の平均貯金額と想定される出費

40代はどの程度の貯金をされていて、どのような出費が控えているのでしょうか。あくまで一般的なイメージとして、少し見てみましょう。

貯金や備えについては、金融広報委員会の「家計の金融行動に関する世論調査」が参考になります。最新の令和4年度(2022年度)調査によれば、単身世帯の金融資産保有額(預貯金を含む)は657万円、2人以上の世帯では825万円でした。一方で単身世帯の3割以上、2人以上世帯の2割以上が運用や将来に備えるための金融資産を保有していないと回答しています。

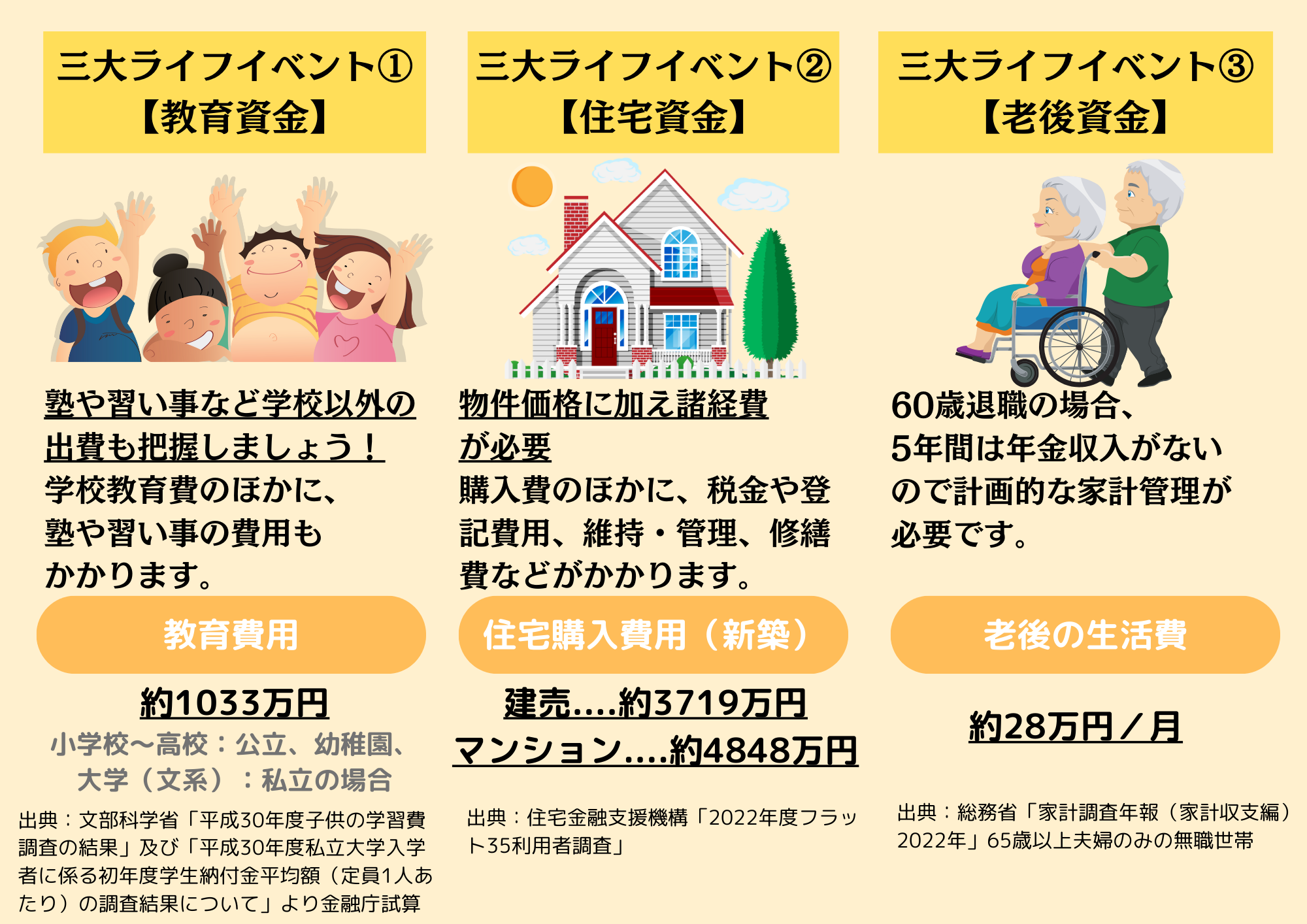

他方で、今後どのくらいの出費が見込まれるのか。例えば住宅の購入にかかる費用は、住宅金融支援機構の「2022年度フラット35利用者調査結果」によれば、新築の建売住宅で3719万円、新築マンションは4848万円、中古マンションでも3157万円もの費用がかかります。教育資金としては、文部科学省の「子供の学習費調査」や日本学生支援機構の「学生生活調査結果」などによると、幼稚園から大学までの全てを公立に通った場合でも800万円弱となりますし、大学のみ私立、高校から私立に通うなどとなると1000万円を超える金額が必要になってくるようです。老後の生活費は、総務省の家計調査によると、65歳以上の世帯ではひと月に夫婦で24万円弱、単身では14万円強となっているようです。

40代から投資を始めるのは遅くない?

人生三大資金といわれる住宅、教育、老後資金の準備だけではなく、病気やケガへの備えも必要ですし、こうやって何がいくらかかってくるのかと考え始めるとお金に対する不安は尽きないものですよね。

資産運用はそんな不安を解消する一助になってくれるものです。そう聞くと、もっと若いころからリスクを取って何かしら備えておけばよかった――などと、いざ目の前で多額の資金が入用になって初めて思わされることも少なくないかもしれません。ですが、40代の今なら、定年退職までの20年前後の時間を資産運用で有効に活用することができます。10年超という時間をかけた長期投資で、積み立てながら再投資で資産を増やす「複利効果」を享受しつつ運用益を膨らませていける可能性もあるので、まだまだ投資を始めるタイミングとしては遅くはありません。

|

資産運用とは? 始め方やリスクを学ぼう! 5つのステップを紹介 この記事では、「資産運用をどのように始めるべきなのか」 「投資にはどのようなリスクがあるのか」といった投資初心者の方が抱えがちな懸念をぬぐうべく、5つのステップでご紹介していきます。 |

あなたにあった資産運用アドバイザーを検索

40代の資産運用におけるリスクとリターンのバランス

資産運用におけるリスクとリターン

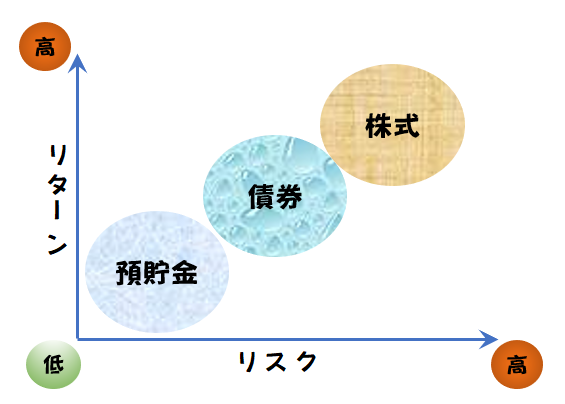

資産運用でリターンを得るには、リスクとのバランスを考える必要があります。資産運用におけるリスクとは「怖い」「危ない」という意味ではなく、「将来のリターンの不確実性」のこと。そして一般的に「リスクとリターンは比例する」と言われています。高いリターンが欲しいと思えば高いリスクを取らざるを得ないということです。代表的な金融資産を以下のような図にするとイメージしやすいのではないでしょうか。

ここで意識していただきたいのは「ローリスク・ハイリターン」な運用方法はない――ということ。資産運用をしようとしていろいろ調べ始めると、どうも「もうかりそう」という部分にばかり目が行きがちですが、どんなものにも必ずリスクがあります。超低金利環境の昨今、預貯金のみではそう大きな資産増は期待できません。だからといって、軽々にハイリスクなものに手をだして、大切な資産を大きく毀損することは避けたいところです。

ここで意識していただきたいのは「ローリスク・ハイリターン」な運用方法はない――ということ。資産運用をしようとしていろいろ調べ始めると、どうも「もうかりそう」という部分にばかり目が行きがちですが、どんなものにも必ずリスクがあります。超低金利環境の昨今、預貯金のみではそう大きな資産増は期待できません。だからといって、軽々にハイリスクなものに手をだして、大切な資産を大きく毀損することは避けたいところです。

リスク許容度を決めるポイント

資産運用は「リスクとリターンのバランス」を考えることが大切。となると、どの程度のリスクなら取れるかという「リスク許容度」を見極めることが、投資方法の選択のために必要になってきます。

リスク許容度は、年齢や保有している金融資産、ご自身の性格などによりさまざまです。例えば、年齢が若い方は運用に掛けられる時間が長いわけですから、大きめのリスクを取ってみてもよいかもしれません。積極的にリターンを増やせるような運用に挑みたいと思えるならばリスクを多めに取ってもよいでしょうが、価格の変動で夜も眠れないほど心配になるかも――と思われるのならばリスクは控えめな運用を選ぶ方がよいでしょう。

すでに金融資産をどの程度お持ちかによっても取れるリスクは変わってきます。生活費など日々に使うお金は投資には使えませんから、資産に余裕があるほどリスクは取れるでしょう。

お金そのものの重みもリスク許容度を左右します。例えば年収1000万円の人と年収300万円の人では同じ1万円でも感じ方が違うはず。前者はリスクを取って投資ができる場面でも後者はリスクを抑えたほうがよいと感じることもあるでしょう。

また、投資への理解度や金融知識の豊富さもリスク許容度を左右します。理解度が低いようであればリスクは抑えたほうがよいでしょう。

資産運用を始める前に金融資産を分類する

家計の状況によっても取れるリスクは変わりますから、資産運用を始める前に金融資産を分類してみましょう。毎月必要になる生活費など「短期のお金」と、旅行や入学金、自動車の購入や引っ越しなど近い将来使う予定がある「中期のお金」は、大きく価格が変動してしまう(リスクの高い)投資には使えません。老後資金などまだまだ遠い将来のために備えたり、万が一のためにと貯めたりと特に使途は決まっていないような「長期のお金」であれば、比較的高いリターンを求めるような投資に振り向けることも可能かもしれません。

40代は家族構成やライフプランを踏まえてリスク許容度とリターンのバランスを図る

40代の皆さんは、子育て真っ最中の方もいらっしゃるでしょうし、親の介護などの課題に直面し始めたという方もいらっしゃるのではないでしょうか。様々な場面で、短期・中期のお金が必要になるケースが少なくないと思われます。

短期のお金は普通預金、中期のお金は定期預金や個人向けの国債など、容易に換金でき元本の目減りしにくいものに置いておき、長期のお金を投資を通じた資産運用に振り向けられてはいかがでしょうか。今後、50代、60代と年を重ねてライフスタイルが変わっていけば、短期、中期のお金の割合など、投資に振り向けられる資金の量も変わってくることでしょう。家族構成やライフプランに合わせ、無理のないリスク許容度を見極め、リターンとのバランスを図りましょう。

あなたにあった資産運用アドバイザーを検索

40代におすすめの運用商品と効果的な戦略

資産運用はいつからでも始めることができますが、運用に回せる「期間」やリスク許容度によって変わってきます。40代の皆さんにおすすめの運用方法をご紹介していきます。

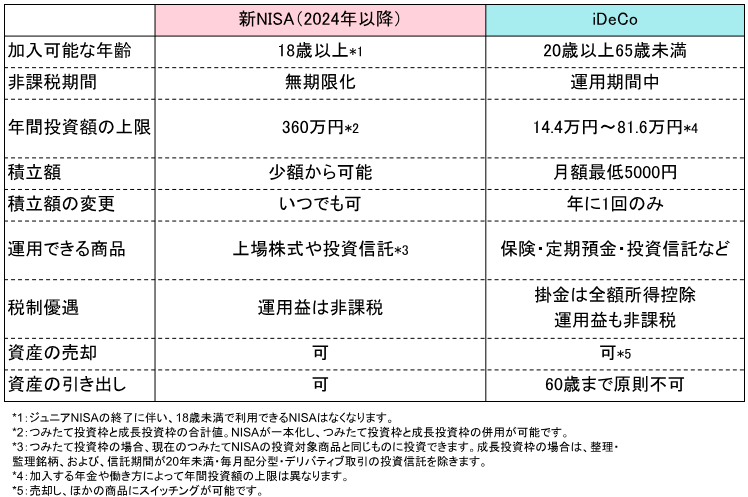

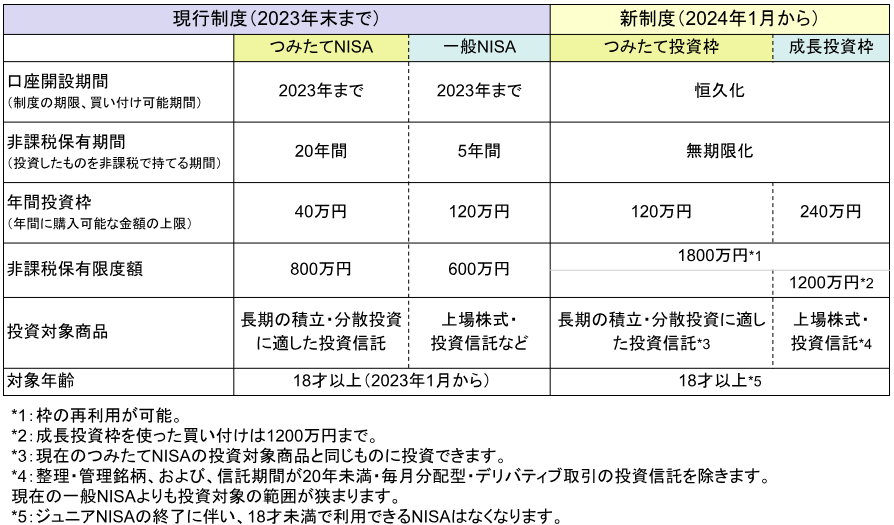

iDeCoやNISAなどの非課税投資を活用する

これから資産運用を始める方は、まずは個人型確定拠出年金(iDeCo、読み方はイデコ)や少額投資非課税制度(NISA、読み方はニーサ)といった税制優遇を受けつつ資産運用のできる仕組みを活用してみましょう。

iDeCoは年金ですから原則60才まで引き出せませんが、掛け金の拠出時、運用時、受け取り時にそれぞれ税負担の軽減を受けることができます。NISAは毎年一定金額の範囲内で購入した株式や投資信託などの金融商品から得た運用益が非課税になるというもので、お金が必要になれば資産の売却などでいつでも換金することが出来ます。それぞれに特徴がありますので、運用目的によって使い分けつつ、活用してみましょう。

リスク許容度を下げる

長期のお金を使い、NISAやiDeCoで投資を始めるにはポートフォリオの組み方(資産配分の仕方)が重要になってきます。株式を中心にハイリターンを目指しつつリスクを高めにとる投資姿勢なのか、リターンは低めながらもリスクも抑えた債券などを中心に運用していくのか、ライフスタイルやリスク許容度によって投資先や金融商品の組み合わせは様々です。40代はリスクを取りつつ資産を着実に増やしながらも、老後を見据えて減らさない投資を心がけ始める時期でもあります。定年が近くなってきたら債券など値動きが小さい金融商品の比率を上げ、運用により受け取る額を確定させていくというのがおすすめです。

リスクをとって運用を続ける

今の40代は65~70才頃まで働く方も少なくないでしょうから、定期的に収入を得られる見通しがある場合は株式の比率はそこまで下げずにリスクをとっていく方法もあります。40代では老後の収入を安定させるために、不動産投資を始める人もいるといいます。入居者がいれば毎月安定的に収入が入り、インフレにも比較的強いと考えられる魅力はありますが、一方で空室リスクや管理の手間はかかりますし多額の資金も必要になります。不動産投資をするならREIT(上場不動産投資信託)なども視野に入れてもよいかもしれません。なお、REITとは不動産投資法人が投資家からお金を集め、マンションやオフィスビル、商業施設やホテルや物流倉庫など多様な不動産に投資をし、投資先物件からでる賃貸収入や売買による利益を投資家に分配する金融商品です。

|

資産運用のリスク管理とは?失敗を避ける5つのポイント 資産運用で大切なことの一つにリスク管理があります。具体的な投資リスクの種類と特徴、リスクを管理するための5つのポイントなどを紹介します。 |

あなたにあった資産運用アドバイザーを検索

40代の資産運用で注意すべきポイントとは?

減らしてはいけないお金は運用しない

将来への不安などから資産形成に注目が集まっていますが、将来のためにと頑張りすぎて今の生活が苦しくなるのは困ります。もうかりそうだからとリスク許容度を超えて過分に資金をつぎ込んでもいけません。運用で一時的に含み損が生じても大丈夫なお金なのか、減らしてはいけないお金なのかをきちんと区別しなければなりません。

子どもの入学資金や住宅の購入資金など、目先の使い道がある程度決まっているお金を運用に回して、いざというときに使えない状態では本末転倒です。運用で損をしてしまうと、取り戻すにはそれなりの時間がかかりますから、運用に使える時間が数年や5年以内といったお金は大きなリスクにはさらさないほうがよいでしょう。

リスクとリターンの調整

資産運用では一時的な含み損が生じることは珍しいことではありません。ただ、世界経済の成長が続く限りは、いずれ資産価値は回復してくることでしょうし、一時的なものであると考えて割り切れればリスクを負ってリターンを追うこともできます。長期で投資できれば「時間」は大きな武器になるのです。

ただ、これは運用に充てられる時間の長さがしっかりとある場合のこと。40代から運用を始めた場合、40代前半でしたら20年弱、40代後半でしたら10年強の運用時間が残されているかと思います。10年超の時間があるようでしたら、リターン優先でリスクをあまり気にしなくてもよいかもしれません。ただ、今後運用を続けていくうえで残りの投資期間が10年を下回ってくるようになった時には、リターンは控えめにしてリスクの低い資産を多めに持つようにするなど、ポートフォリオのリバランスを考えていくことが必要になります。

40代に最適な資産運用を始めよう

40代という年代は資産運用にとっては重要な時期にあたり、どの程度の備えを構築していけるかで将来の質的な生活が左右されかねません。ライフプランを考えつつ、ご自身の取れるリスクと求めるリターンのバランスをしっかりと考えながら、中長期の視点での運用を心掛けていきましょう。

今回ご紹介してきたような資産運用に関するあれこれ――特に、資産運用にまつわる疑問や不安は、専門家に相談することで解決できるでしょう。資産運用について相談するなら、具体的な金融商品の紹介までできるIFA(独立系ファイナンシャルアドバイザー)が最適です。金融機関に属さないIFAは中立な立場で助言することが可能です。

IFAは登録事業者ですので金融庁が公表しているリストから探すことができますし、証券会社と提携しているIFAや大手IFA法人をあたるなど様々な探し方がありますが、信頼できる相談先をすばやく探すなら、アドバイザーナビ株式会社が運営するIFA検索サービス「資産運用ナビ」がお勧めです。全国のIFAがデータベース化されているため、お住まいの地域や相談したい内容などから、自分に合ったIFAを選ぶことができます。