※この記事はフィデリティ投信のWebサイトで2月20日に公開されたコラムの転載です

日銀のターミナルレートの議論について書こうと思っているのですが、その「まえがき」として、最近の金融市場で気になっていることの一部を挙げます。

気になること①:クロス円は昨年7月がピークに見える

ドル円相場について、多くの専門家は「1ドル=150円~160円」をコア・レンジとみているようです。

少しだけ最近の動きを振り返ると、昨年12月の日銀政策決定会合での利上げ見送り以降(→植田総裁「日本の賃上げ動向&米新政権の出方を見たい」)、一部の専門家は「1ドル=170円までありえる」「次は2025年4月まで利上げが見送られるのでは」と主張し始めました。そして、今年1月上旬にはドル円相場は昨年7月以来となる1ドル=160円に迫る水準にまで上昇しました。

ドル高と円安が進んだこともあり、1月の政策決定会合では利上げが実施されたものの、さしたる円買いは起きませんでした。1月末以降になり、日銀による追加利上げの前倒しやターミナルレート(=利上げ打ち止め水準)が高まる観測が出たことで2月上旬には一時、1ドル=150円台まで下落しました。

その後は、米国の1月CPIが強めで、米金利に高止まり観測が出たことで、ドルの買戻しが優勢となり、執筆時点では1ドル=151円~152円台まで戻されています。

このようにドル円相場だけをながめていると、専門家の見立てどおり、「まだしばらく横ばいかな」(もしくは巷間で言われるとおり、「円は、最近言われる構造的な要因で、また安くなっていくのでは・・・」)と感じたりします。

筆者もその可能性は十分にあると思います。他方で「大幅な円高はなくとも、(極端な)円安は、いったんピークを付けたのでは・・・」とも感じています。そうみる理由は、ひとつにはクロス円のチャートからです。

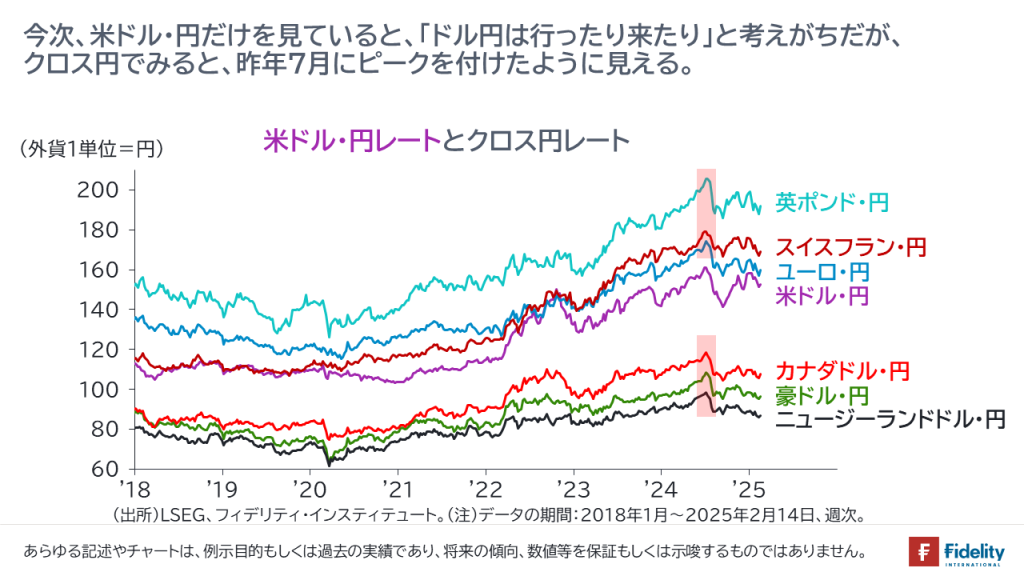

【次の図】に示すとおり、クロス円の動きをみると、各ペアは昨年7月がピークで、一部のペアはそこから戻りが鈍く、下落傾向にあるように見えます。

昨年7月末の『利上げショック』以降、日銀はその主たる政策目的を「物価の安定」から、「再びショックを起こさないこと」に変更したかのように、かなり慎重な動き/ハト派姿勢を見せてきました。

しかし、そうした日銀による「金融市場のリスクテイクを促す姿勢」にも関わらず、円キャリー取引は盛り上がらず、一部のクロス円は下落・円買いの方向に動いているように見えます(→もちろん、クロス円の下落には相手国の経済動向も影響しているでしょう。別途、一部の株価指数も同じタイミングがピークであり、そこから戻りきれていません)。

なんとなくですが、筆者にはこの動きが2007年頃に似ているように感じています。

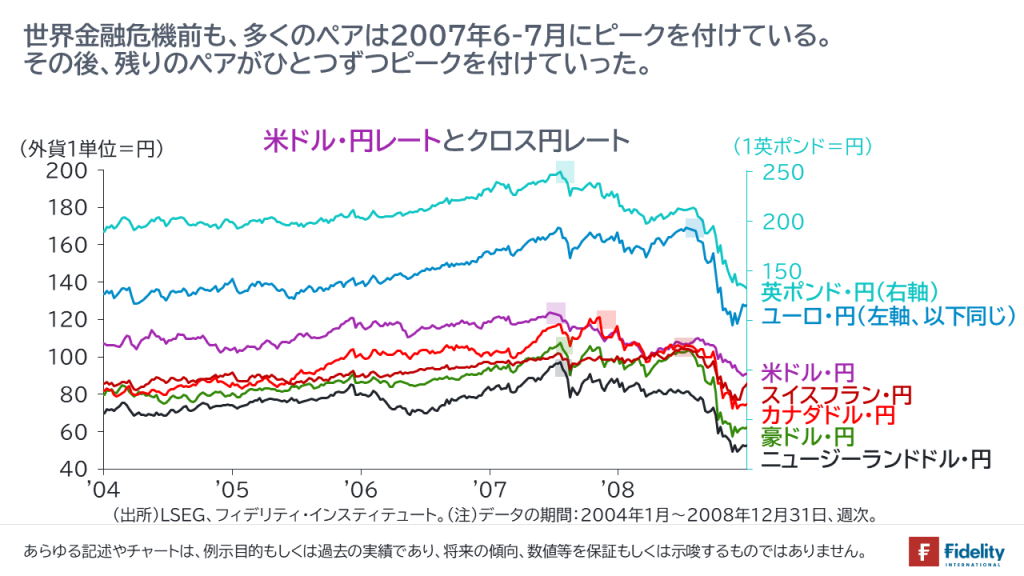

【次の図】をみると、多くのペアは世界金融危機が事実上始まった2007年6-7月にピークを付けています。2008年に入ってから夏頃までは「新興国や欧州が世界経済をけん引し、米国経済の失速を補う」といった見方が強まり、金融市場の雰囲気は盛り返す勢いがありました(⇒信じがたいかもしれませんが、2008年3月にベア・スターンズ社が救済されて以降、リーマンショックの直前までは「われわれはいま、深刻な世界金融危機のなかにいる」という雰囲気はあまり感じられませんでした)。

ただ、多くの通貨ペアは下落方向であり、円キャリー取引は戻りませんでした。

今回、世界金融危機が起きるとは考えていません。少なくとも現時点ではそうです。

他方で、過去数年の円安局面は「170円まで行く」と言われた頃がピークだった可能性もあると考えています(⇒大幅な円高は見ていませんし、数年後には円安が戻るでしょう)。

そう考える、もうひとつの理由は、他通貨の動向を見ずとも、日米の金利差がかなり前にピークを付けているためです。

気になること②:日米金利差は23年がピークに見える

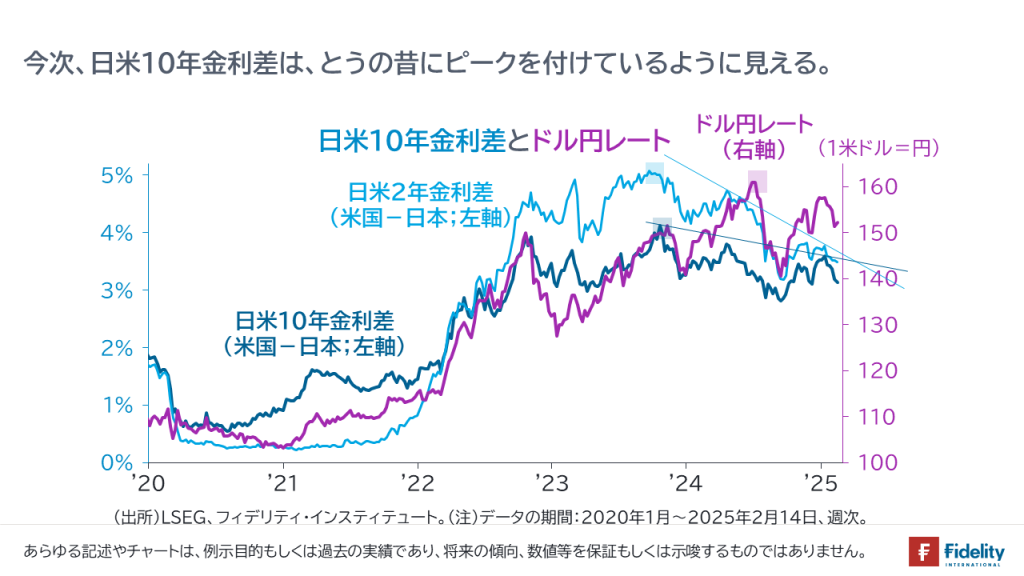

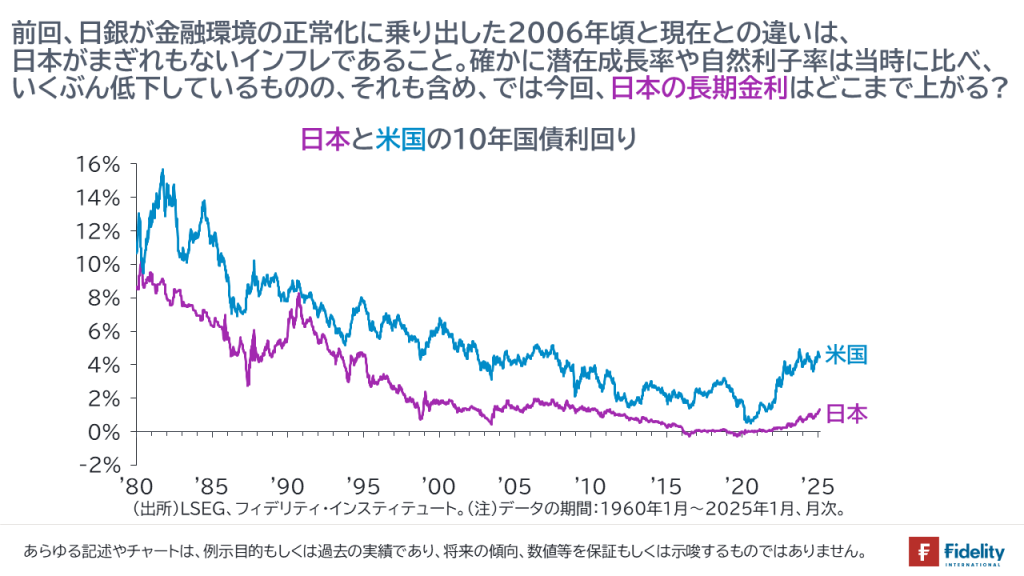

【次の図】のとおり、日米の2年および10年金利差は2023年後半にピークを付けています。いずれも、新しいピークが過去のピークを下回る低下トレンドが生じています。

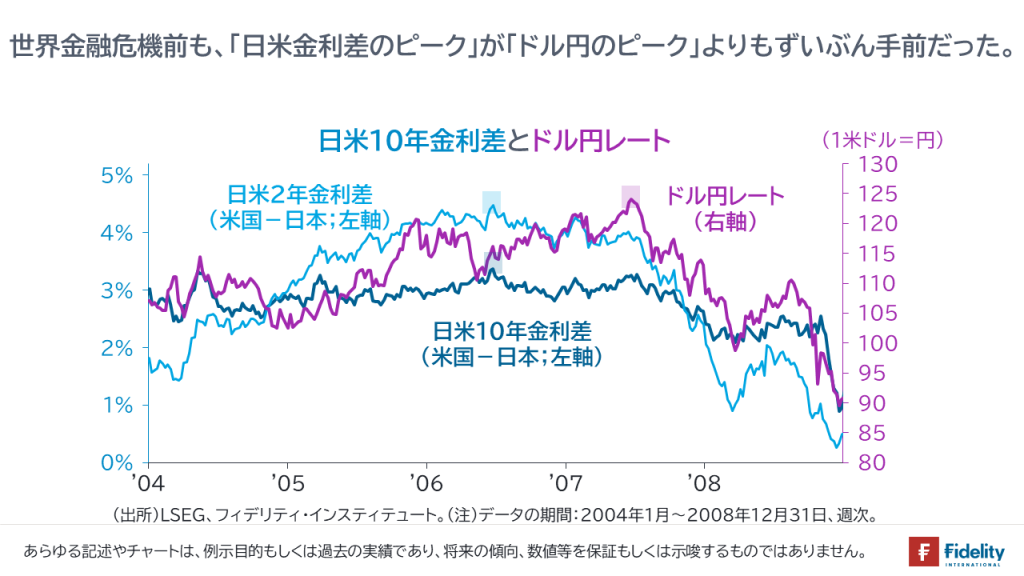

【次の図】のとおり、世界金融危機時を参考にすると、当時は、先に日米金利差が縮小に転じ、そのしばらく後にドル円がピークを付けて下落するパターンでした。

そして、このところの円金利の上昇は急速です。確かに、ドル金利も高止まりしそうですが、金利差はさらに詰まっていく方向に見えます。

円高には行かずとも、「円安はピークを打った可能性も含んでおくべき」でしょう。もっと言えば、幅広い資産で分散するべきでしょう。

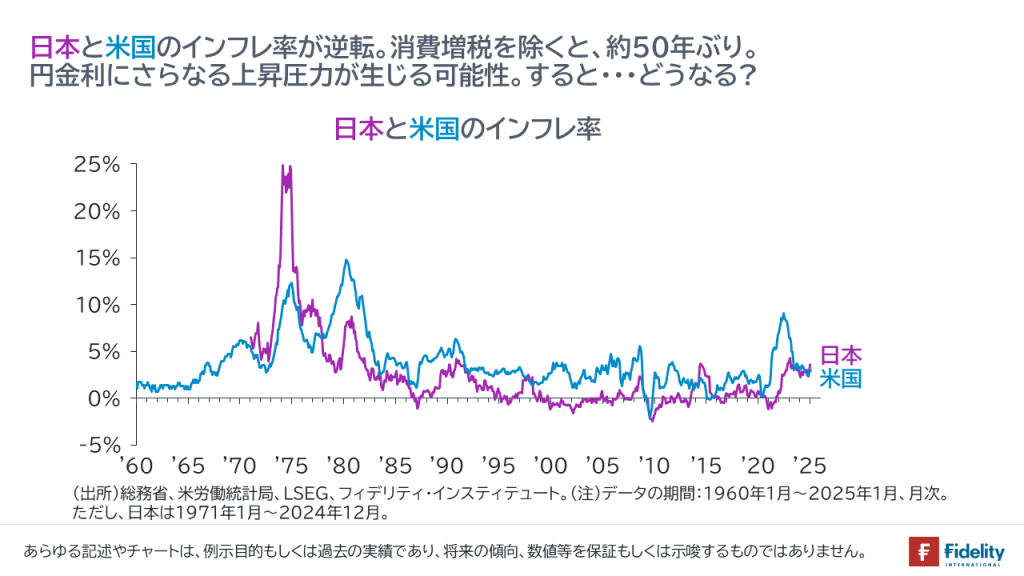

気になること③:日本のインフレ率>米国のインフレ率

【次の図】に示すとおり、日本のインフレ率が米国のインフレ率を上回っています。

筆者は、日米ともに「公表されるインフレ率は、実際のインフレ率よりも大幅に低い」と考えています。その理由はシンプルに生活実感からです。ちなみに為政者からすれば、これは好都合です。

日本のインフレ率が米国のインフレ率よりも高いことは何を意味するでしょうか。

それは第1段階として、円の名目金利が、ドルの名目金利に近づくことを意味します。円の名目金利には日本の期待インフレ率が含まれます。ドルの名目金利には米国の期待インフレ率が含まれます。

そして、第2段階として、国際収支の構造を考えると、円の名目金利が上昇することはドルの名目金利に上昇圧力が生じることを意味します。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

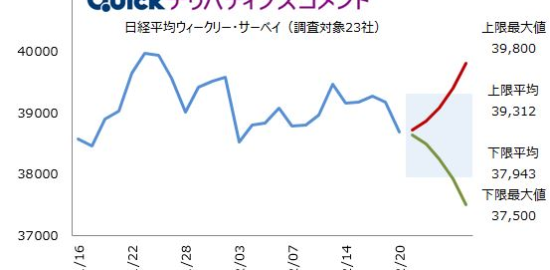

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは