【QUICK Money World 木村 貴】教科書に載っている主流経済学は、必ずしもすべてが正しいとは限らない。経済学は物理学など自然科学と異なり、学派ごとの意見の対立が大きく、決着のついていない問題が少なくないからだ。

教科書の経済学を絶対視する危うさ:大学共通テストの出題から考える

ところが主流経済学をかじっただけの人は、それがすべてだと思い込み、絶対の真理であるかのように主張する。危うい議論だと言わざるをえない。

その一例が今年1月、大学入学共通テストの出題で「信用創造」が話題になった際の反応だ。

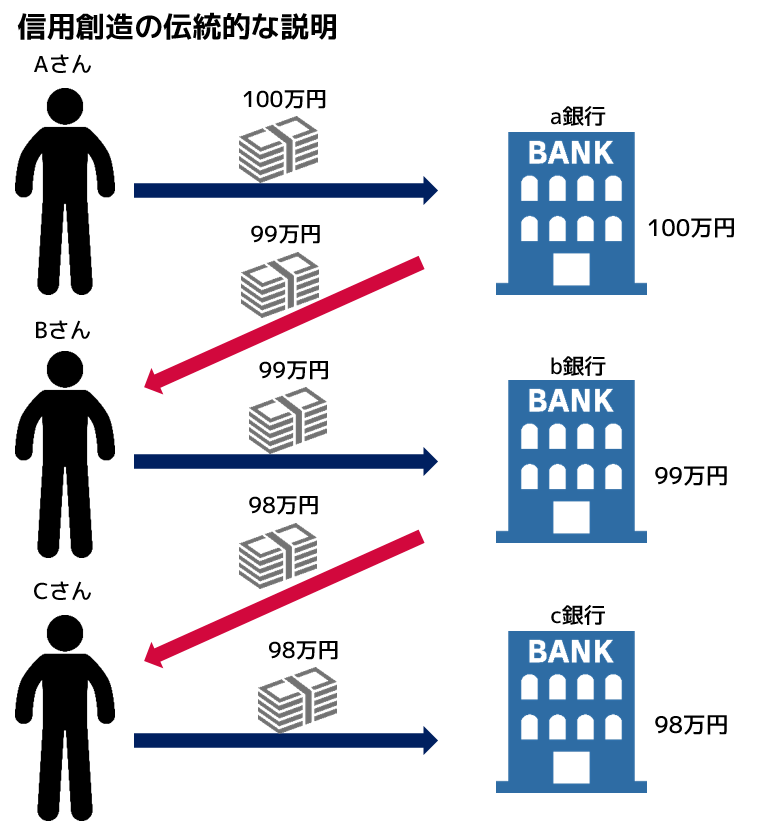

信用創造(預金創造とも呼ばれる)は、これまで伝統的な解説では、「銀行が貸し出しを繰り返すことによって、銀行全体として最初に受け入れた預金額の何倍もの預金通貨(当座預金など現金に非常に近い機能を備えた預金)を作り出すこと」と説明されてきた。

たとえば、最初にAさんがa銀行に100万円を預金すると、a銀行は1万円を支払い準備として手元に残し、99万円をBさんに貸し出す。Bさんがその99万円をb銀行に預けると、b銀行は1万円を手元に残して98万円をCさんに貸し出す。Cさんが98万円をc銀行に預け…と預金と貸し出しが繰り返され、預金通貨の量は「100万円+99万円+98万円…」と膨らんでいく。

この伝統的な説明は、直感的にはわかりやすいものの、「銀行は預金を元手に貸し出しを行う」という誤った理解を招くとされる。

実際には、銀行は預金を元手に貸し出しを行うのではない。融資の申し込みをした人の口座に融資額と同額のお金(融資代わり金)を入金することで貸し付けを実施する。つまり、貸し出しが行われると、その結果として同額の預金が生じるというのが実際の流れとなる。

共通テストの「政治・経済」の出題には、「個人や一般企業が銀行から借り入れると、市中銀行は『新規の貸出』に対応した『新規の預金』を設定し、借り手の預金が増加する」という記述があった。これは上智大学准教授の中里透氏がSYNODOSの記事で指摘するように、伝統的な説明から生じがちな誤解を補正するという意味で「画期的」といえる。

共通テストのこの「画期的」な出題を見て、とりわけ喜んだ人々がいる。現代貨幣理論(MMT)の信奉者をはじめとする、積極財政を支持する人たちだ。

信用創造の伝統的な説明では、「銀行は預金という元手がなければ貸し出しを増やせない」と誤解されがちだった。だが共通テストも公認した新たな説明によって、銀行は預金がなくても貸し出しを増やせることが明確になった。そうだとすれば、銀行は政府に対しても貸し出しを自由に増やすことができるし、政府はその借り入れで財政支出を増やすことができる――。積極財政派はこう考え、喜んだ。

しかし、ここで注意が必要だ。「銀行は無からお金を創造する」という目新しく見える説明も、じつは以前から標準的な理論として認められていた。内生的貨幣供給理論と呼ばれる。

伝統的な説明は「銀行は預金残高を超えるお金を作り出す」と言い、新手の説明は「銀行は無からお金を作り出す」と述べる違いはあるものの、どちらも「銀行は預金量に縛られずお金を作り出す」と説く点では共通しており、主流経済学の枠組みに収まっている。

その主流経済学の根底には、ある価値観が横たわっている。それは、銀行が預金量に縛られずお金をどんどん作り出すことは経済の進歩であり、社会に役立つという考えだ。一言でいえば、「お金は多ければ多いほど良い」というわけだ。

共通テストに登場した「銀行は無からお金を作り出す」という考えは、「銀行は預金残高を超えるお金を作り出す」という伝統的な説明と対立しない。「お金は多ければ多いほど良い」という価値観に都合の良い信用創造の仕組みを、より露骨な形で表現したにすぎない。

だからこそ、主流経済学しか知らない人々は「お金は多ければ多いほど良い」という信念に太鼓判を押された気になり、喝采したのだ。

MMTの問題点:お金を際限なく生み出すリスクとは

けれども、ここで立ち止まって考えてみよう。お金とは本当に「多ければ多いほど良い」ものだろうか。民間銀行や中央銀行がお金を多く作り出せば作り出すほど、政府は借り入れを増やし、支出を増やすことができる。積極財政派はそれを歓迎する。しかし、それは経済にとって本当に有益なことだろうか。

そもそも財政支出は無駄が多いと言われる。だが主流経済学によれば、不況の際は民間に代わって政府が支出を増やすことが正しいとされるから、ここでは政府の無駄遣いには立ち入らないことにしよう。それでもお金を際限なく生み出すことには、大きな問題をはらむ。

貸し出しには貸し倒れのリスクが伴う。融資先企業が破綻し、貸出金の回収ができないような場合には、資本金など返す必要のない資金(自己資本)を取り崩す必要が出てくる。しかし貸出金があまりにも多額だと、自己資本を取り崩しても追いつかず、銀行もつぶれてしまう。だからいくら預金を自由に増やせるといっても、貸し倒れのリスクを考えれば、おのずから限度がある。逆にいえば、貸し倒れリスクを無視して貸し出しを増やせば、金融経済は潜在的に不安定になる。

その不安定さが一気に顕在化するのが、いわゆる「取り付け騒ぎ」だ。銀行がつぶれるかもしれないという噂が流れただけで、預金者が預金を引き出そうと殺到する。銀行の手元にあるお金は預金量に比べればわずかだから、対応できず破綻する。「つぶれるかもしれない」という噂が現実になる瞬間だ。

一方、政府に対する貸し出しには貸倒リスクはない。政府は中央銀行を通じてお金を自由に発行し、国債の返済に充てることができるからだ。けれども、国債を際限なく発行し続ければ、いずれは供給過多により国債相場の下落(長期金利の上昇)を招く。これは銀行の保有する国債に評価損をもたらし、銀行経営を揺るがしかねない。取り付け騒ぎに発展する恐れもあるだろう。つまり政府に対する貸し出しの過剰な増加も、民間向けと同じく、経済を不安定化させるリスクをはらむ。

ところが教科書の「信用創造」の解説では、そうしたリスクに触れることなく、お金が何にも縛られずどんどん増えていくことは、すばらしい魔法であるかのように描く。市民の健全な経済感覚を養ううえで、適切とはいえないだろう。

お金の量が増えることの問題はそれだけではない。お金の価値の問題がある。お金の量が増えれば、他の条件が一定の場合、お金の価値は低下する。

お金は量よりも質が重要

最近、円の総合的な実力を示す実質実効為替レートが約50年ぶりの低水準に近づき、懸念されている。その大きな要因として、1990年代のバブル崩壊や2008年のリーマン・ショックを理由に長期にわたる金融緩和、つまりお金の量の増加を続けてきたことがある。お金の増加は短期で景気を刺激する効果はあるものの、長期では通貨の購買力を損ね、輸入物価の上昇やそれに伴う生活水準の低下などデメリットをもたらす。

※ビットコインの価格

ビットコインなど暗号資産(仮想通貨)やそれを組み込んだファンドが投資家の人気を集めるのも、お金の価値下落に対する警戒感の裏返しだ。仮想通貨が投資家の信頼を得ている理由の一つは、政府や銀行が作るお金と違い、野放図に量を増やせない点にある。ビットコインは、採掘された金の量に応じてしかお金を増やせない金本位制の仕組みを参考に設計されたといわれる。最近は金価格に連動する仮想通貨も発行され始めた。

非主流派のオーストリア学派に属する経済学者ルートヴィヒ・フォン・ミーゼスは、お金の有用性を左右するのはお金の総量の大小ではなく、「購買力の高さ」だと指摘する(『ヒューマン・アクション』)。

「お金は多ければ多いほど良い」という主流経済学の考えは、高度成長期に流行した「大きいことは良いことだ」というテレビCMのフレーズと同じく、じつはもう古いのかもしれない。「お金は量よりも質(購買力)が重要」と考え、良質なお金を選ぶ時代が近づいている。

◇

本連載コラムは、経済に関する素朴な疑問をわかりやすく解きほぐします。

この他にも、QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは

数年前に初めてMMTを知ったころ、私も同じように「無限に通貨発行できる」などと言う理論は危険だと思いました。 しかし、あれから時々MMT論者の主張を散見するうちに興味がわき、少し深堀して調べてみたところ、MMTでは通貨発行を無限にとか際限なくなどとは主張しておらず、むしろ絶対条件として、「供給能力を超えて発行してはならない」と、しています。 木村さんのMMT解釈は、以前の私と同じく浅い解釈だと思いますので、今一度MMTについて調べてみる事をお勧めいたします。 尚、緊縮派経済学者やアンチMMTの方が、やはりMMTは通貨発行を「無限に」「際限なく」発行するなどと言う怪しからん理論だとする方が非常に多く、自分の反省も込めて思うのですが、批判する前にちゃんと調べてからでも遅くないのでは?と、言いたいですね。