(PR:アドバイザーナビ株式会社)

【QUICK Money World 荒木 朋】一般的に1億円以上の金融資産を持つ人が富裕層と呼ばれているようです。野村総合研究所(NRI)によると、2021年の日本の富裕層・超富裕層は約149万世帯に達し、同データの公表を開始した2005年以降で過去最高を更新したと明らかにしました。

富裕層の存在感が高まるなか、本記事では大きな資産規模を持つ投資家が資産を増やしていくコツや運用方法、リスクを管理しながらリターンを最大化する運用戦略などについて詳しく解説していきます。

|

資産運用についてお悩みの方へ 「資産運用ナビ」なら

|

資産運用とは? 1億円を運用する際の基本的な考え方を押さえよう!

資産運用の基本的な考え方

まずは資産運用の基本を整理します。資産運用とは、自分の保有しているお金(資産)を預貯金や株式、債券、投資信託などの金融商品に配分することで資産を効率的に増やしていくことを指します。資産運用には大きく分けて「貯める」ことを重視した運用と、「増やす」ことを重視した運用の2種類があり、代表例としてそれぞれ「預貯金」と「投資」が挙げられます。

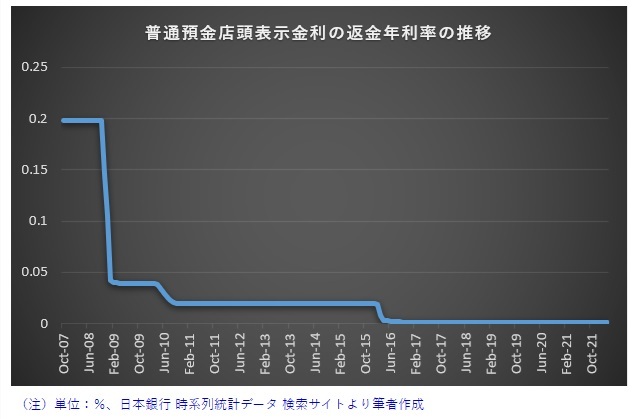

預貯金は元本が原則として保証されており、安全性の高さが特徴の1つです。銀行や郵便局にお金を預けることで、金利に基づいた利息を得ることができます。ただし、現在は大手銀行の普通預金金利が年率0.001%で推移するなど、超低金利の時代が長らく続いています。日本銀行が景気浮揚を狙った金融緩和政策をとり続けているうえ、2016年には民間銀行が日銀に預けるお金の一部に「マイナス金利」を導入したことが影響しています。

足元では世界的な物価上昇(インフレ)が進んでいます。インフレになると、例えば、これまで1個100円で買えていた商品が120円出さないと買えなくなるなど、同じお金で買えるモノの量が減ります。これは実質的にお金の価値が下がることを意味します。預貯金は安全性が高いとはいえ、インフレによる価値の目減りリスクもあり、リスクとリターンのバランスを考慮すると預貯金は決しておススメできる運用とはいえません。

ただ、インフレを抑制するために各国の中央銀行は近年、積極的に政策金利の引き上げ、いわゆる「利上げ」を進めてきました。日本でも日銀が実質的な利上げとも言える政策変更に踏み切っています。これを受け日本の民間銀行の間では定期預金金利を引き上げる動きが相次ぎました。このトレンドが継続するようであれば、定期預金は資産運用の選択肢の1つになるかもしれません。

資産運用における「投資」の重要性とは?

ここで検討したいのが、増やすことを重視した投資です。投資とは、株式や債券、投資信託などの金融商品に自己資金を投じて売買することによって、値上がり益などの利益を得ようとすることです。家賃収入などを得る不動産投資もその1つです。投資は、預貯金などとは異なり、期待できる利益が確約されているわけではなく、元本も保証されていません。つまり、金融商品などの価格変動により損失を被るリスクもあるのです。

しかし、預貯金は増えないリスクばかりか、インフレによる実質的な目減りリスクにもさらされかねません。資金を寝かしておくこと自体がリスクであることを考えると、資産運用に投資を組み入れることは重要だといえます。投資には株式や不動産などインフレに強いとされる資産があり、インフレ対策にもなるメリットがあります。株式投資を例にとると、株価の値上がり益(キャピタルゲイン)のほか、配当金や株主優待など、さまざまな形で利益を受け取れる可能性があります。

投資は預貯金と同様、リスクを伴うものです。ただ、投資で得られた場合のリターンは預貯金以上の大きさがあり、資産を効率的に増やすという資産運用の本来の主旨で考えると、投資は非常に魅力的で、組み入れる価値の高い運用方法だといえるでしょう。

運用の目的を明確にするためのステップ

これまで資産運用の基本的な知識を整理してきましたが、富裕層であるかどうか関係なく、資産運用を実践していくうえで最も重要な視点があります。それは、資産運用の目的を明確にするということです。

資産運用の目的は、人それぞれの年齢や家族構成、保有する金融資産の規模などによって違ってきます。結婚資金や住宅購入資金、子どもの教育資金、老後に向けた準備資金などが資産運用を行う動機になりますが、何のためにいくらの資金が必要になるかを設定し、どのような運用方法が最適かを見つけ出すのです。これは、最初に達成したい目標(ゴール)を設定し、目標達成のための運用計画を逆算して立てて投資を実践する「ゴールベースアプローチ」という考え方です。中長期の資産運用では、目的を明確にすることが非常に重要です。

最終的なゴールを設定すると、そのゴール達成のために何を最重視して資産運用すべきかが分かってきます。目的を明確にすることでお金(資金)の色分けができるのです。日常生活のために必要な換金性が求められる資金は別にして、子どもの教育資金など将来の使い道が決まっている資金は確実に目標達成するために安全性を重視し、当面使う予定のない余剰資金はある程度のリスクをとって収益性を求めることができるといったイメージです。

このように資金の色分けができると、リスク・リターンの判断基準が明確になり、そのリスク・リターンに合わせた適切な金融商品と運用方法を導き出すことができるようになります。換金性を重視するなら原則として元本が保証されている預貯金などで運用するのが最適になりますし、安全性を重視して中期的な目線で運用する場合はミドルリスク・ミドルリターンの金融商品に投資するのがいいでしょう。収益性を重視する場合は、余剰資金の運用を前提に、大きなリターンも期待できる株式などの金融商品に投資することが選択肢の1つになるでしょう。

日常生活に必要な資金以外のお金の資産運用については、基本的に中長期的な視点で計画を立てて運用を実践していくことになります。安全性重視の資産で運用するか、株式などリスク性の高い資産で運用するかは関係なく、短期的な価格変動にやきもきすることなく、設定したゴールの達成に向けてストレスのない運用を続けていくことが重要です。

1億円の資産運用で富裕層が陥りやすいミスとその回避法とは?

1億円という大きな金額を運用する際の注意点は?

一般的に富裕層とみなされる1億円以上の金融資産を保有する人が、その資産を増やしていくうえで注意すべき点は何があるでしょうか。

1億円という大きな資産を保有すると、銀行や証券会社などの金融機関から魅力的な金融商品や金融サービスを提案される可能性が高くなるものです。例えば、ハイリターンが期待できる半面、リスクも相応に大きくなる高利回り商品などを勧められるケースもあるでしょう。ただ、期待リターンの大きさに目がくらんでしまい、保有資産の多くを配分することは適切な資産運用とはいえません。運用目的を明確にするというステップを踏み外すと、想定外の損失を被ることにつながりかねません。

金融機関からのアドバイスや提案に耳を傾けること自体は問題ありませんが、忘れてならないのは、資産運用する1億円はあくまでも自己資金であるという点です。金融機関からの提案の判断を決めるのは自分自身であり、その判断のためにはある程度の金融知識や判断能力が求められます。自己の判断・責任のもとで投資の最終決断をすることはシンプルながらもとても大切なことです。

仮に魅力的で投資に値する金融商品が見つかったとして、運用に際してどの程度のコストがかかるのかを調べることも重要です。例えば、金融派生商品(デリバティブ)などを活用し、相場の変動に関わらず絶対収益を追求するヘッジファンドなどの金融商品は、得られるリターンの大きさが魅力ですが、一方で普通の金融商品にはない成功報酬を含めた高額の運用報酬などコスト面で大きな負担を伴うことがあります。自己の責任のもとでリスク・リターンの大きさや運用コストなどを総合的に判断し、投資先を決めましょう。

資産運用で陥りやすいミスの事例と回避策は?

大きい金額を運用する際の注意点として、先に高利回り商品のケースを取り上げましたが、問題は目先の利益を優先して、運用目的を明確にするという視点を欠くことです。高利回り商品を運用することを決めたとしても、自己の判断のもと収益性は高いがリスクも大きいという商品の特性を理解したうえで、資金の色分けをし、当面使う予定のない余剰資金の一部で運用するなどと適切な判断を下すようにしましょう。

収益性を求めた場合、どうしても1つの金融商品に集中投資したくなるのはよくあることです。金融資産の多くを1つの金融商品に依存して投資することは分散投資の観点からも危険なので避けるようにしましょう。

分散投資しているようで、同じ種類・特性を持った金融商品に投資してしまっているケースにも注意が必要です。簡単な例では、日本株と海外株の2種類の商品で運用する場合などです。米国がくしゃみをすると日本も風邪をひくといわれることがあるように、世界の株価は連動して動くケースが少なくありません。同じ特性を持った資産で分散投資をしても、その効果は薄れる可能性もあります。株式と債券は逆の値動きをみせる「負の相関関係」にあるとされますが、こうした商品を組み合わせることで効果的な分散投資につながるよう工夫することも大切です。

金融知識に不安がある人にとっては、資産運用のプロなど専門家に相談することは悪いことではありません。ただ、儲け話やアドバイスをすべて鵜呑みにしてしまうことは、これまた危険なことです。プロの意見は投資判断の参考材料ではあるものの、決して決定材料ではないことを覚えておきましょう。富裕層向けのサービスでは、投資判断をプロの専門家に委ねる投資一任サービスなどもありますが、基本は投資家の資産運用の考え方をベースに投資先は決定されます。最終的には自己判断で資産運用を行っているということを忘れてはいけないのです。

1億円を資産運用して安定したリターンを得るための運用戦略とは?

資産の分散投資の重要性を再確認

資産運用の目的は、将来のゴール実現に向けて資産を効率的に増やしていくことです。これは、富裕層に限定した話ではなくマス層まで含め共通していえることですが、運用戦略の持つ意味は若干違ってきます。

富裕層はその時点で資産を十分に保有しているケースが多く、それは相対的に多くの余剰資金があることを意味します。そのため、多くの金融資産を投資に回すことができて、運用ポートフォリオを多様化したり、受けられる金融サービスも増えたりするというわけです。

十分な余剰資金があることから、より収益性を求めた資産運用に軸足を置くこともできます。ただし、富裕層は将来に向けて資産を積極的に増やすという戦略よりも、むしろ子どもなど次の世代に向けて「残す」という側面を意識しながら運用に取り組むことも重要になってきます。相続など税金対策といった特殊な対応を必要とするケースもあります。

資産運用においては、資金の色分けを通じて、現在・将来必要となる資金の特性に応じて資産ポートフォリオを決めていくことになりますが、富裕層は収益性を追求する運用の割合を大きくするというよりは、「残す」という視点から比較的、安全性を重視した運用戦略をとることが多くなるでしょう。安全性を重視する運用でも大きな資金を動かすことができるため、得られるリターンも十分な金額になるという側面があるのは有利な点です。

リスク管理しながらリターンを最大化するための戦略

安全性を重視する運用をするにしても、金融商品の価格変動リスクがなくなるわけではありません。リスクを適切に管理しながら、リターンを最大化するための戦略は欠かせません。運用戦略としてとるべき1つの方法は経済状況に応じた臨機応変な戦略の転換です。

景気が好調な時期であれば、例えば、株式など期待リターンの大きい金融資産の割合を増やす半面、リスクヘッジの手段として投資する債券などは割合を引き下げる方法が考えられます。反対に景気の先行きが不透明な場合は、株式の割合を下げて、債券の割合を上げる逆のポートフォリオを構築するのです。

このように、経済状況を見極めながら、資産ポートフォリオのバランスに注意を払い、定期的に投資配分を見直すことは資産管理を行ううえで非常に大切なことです。もちろん、こうした投資判断を下す際には、資産運用のプロのアドバイスや意見を聞くのもいいでしょう。

|

資産運用の相談は誰にすればいい? 外してはいけないポイントを徹底解説! 今回は、資産運用の相談をする際のポイントを徹底的に紹介します。資産運用を相談する理由やメリットから専門家を選ぶ基準、相談する前にするべき大切なこと、相談時の注意点などを詳しく解説します。 |

1億円はどのような金融商品で資産運用すべきか?

安定したリターンを獲得するために、経済状況に応じた臨機応変な運用戦略を実践することは有効ですが、運用するべき金融商品の特徴について改めて整理しておきましょう。

株式、債券、不動産、ヘッジファンドの特徴は?

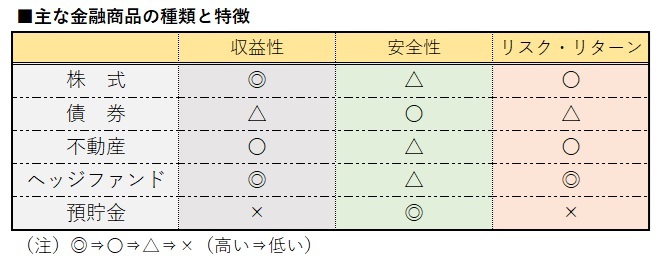

換金性を重視する際の運用対象となる預貯金を除き、安全性と収益性に着目して運用する場合、その選択肢となる例として株式や債券、不動産、その他金融商品を取り上げます。その他金融商品は今回、絶対収益を追求するヘッジファンドを対象とします。

まず、安全性をより重視した運用戦略をとる場合、最適な投資先の1つとして債券が挙げられます。債券は、国や企業などが資金を調達するために発行する有価証券で、国が発行する国債や企業が発行する社債などがあります。債券投資では、保有期間中は定期的に利息を受け取ることでき、満期(償還日)になると元本(額面金額)も返還されるので、安定した収益を獲得できるのが特徴の1つです。

国債を例にとると、景気悪化の局面では金融緩和的な政策がとられて債券価格は上昇(金利は低下)する傾向があります。景気悪化で株価が下落すると、安全資産の位置付けから国債の需要も高まりやすくなります。一方、景気回復の場面では反対に債券に売り圧力がかかりやすくなります。

収益性を積極的に追及する場合は、株式や不動産、ヘッジファンドなどの割合を増やす戦略をとるのが効果的です。株式や不動産はインフレに強い資産ともいわれます。インフレ(インフレーション)とは物価が継続的に上昇する経済現象のことです。インフレでモノの値段が上がると企業の売上高が増えやすくなり、それで企業収益が拡大すると株価にプラスの影響が期待できます。不動産もモノであり、物価との相関性が高いため、不動産価格の上昇から利益の獲得期待も高まりやすくなります。

ヘッジファンドは、相場変動に関係なく絶対収益を追求し、レバレッジ(借入金による投資)なども活用して大きなリターンを得ようとします。ハイリスク・ハイリターンの金融商品といえます。投資の際には運用コストなどについても調べる必要があります。

経済状況に応じて運用バランスを変更する!

それぞれの資産の簡単な特徴をまとめましたが、効率的な資産運用のためには、経済状況に応じて収益性を追求する資産と安全性を追求する資産の割合を上手に組み替えていくことがポイントです。

景気が好調な時は、収益性資産の割合7割、安全性資産の割合3割、景気の先行きが不透明な場合は収益性資産6割、安全性資産4割、景気が悪化している局面では収益性資産3割、安全性資産7割といった具合に比率を調整するのです。

富裕層の場合は、「残す」ことを基本にする運用戦略をとるケースが多いことも考えられるため、収益性と安全性のバランスをやや保守的にすることも選択肢となります。投資信託の中には、株式や債券、不動産など複数の資産に投資するバランス型投資信託と呼ばれる金融商品もあり、こうしたリスク・リターンをバランスした資産を組み入れるのもいいでしょう。

いずれにせよ、好景気の局面ではある程度のリスクをとってリターンの最大化を目指し、一方で不景気の時はリスクを最小限に抑えリターンの悪化を回避したり、最低限のリターンを確保したりするという戦略を臨機応変にとることが重要になってきます。

時代の変化に応じた1億円の資産運用戦略の見直し

経済状況の変化や金融市場の動向が資産運用に与える影響

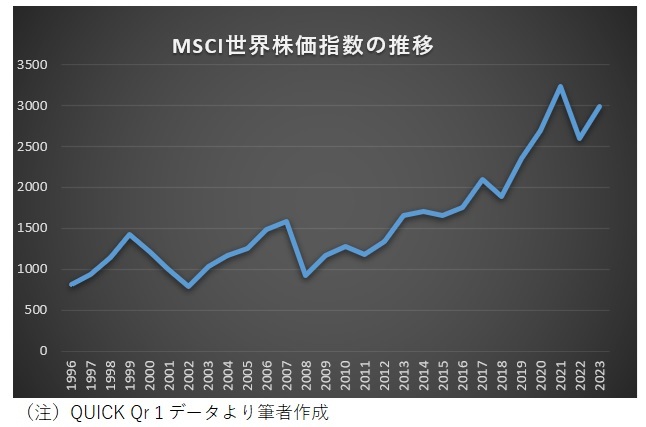

経済状況の変化や株式など金融市場の動向は資産運用にも大きな影響を及ぼします。世界の株価動向をみると、超長期では基本的には右肩上がりのチャート形状になっていることが分かります。これは世界景気には浮き沈みがありつつも、基本的に成長が続いることを示しています。

ただ、その時々で株価は急落する場面もあります。2000年以降でみると、2000年前後に米国で発生したITバブル崩壊や、2008年のリーマン・ショックを契機とした世界的金融危機、2020年の新型コロナウイルスの世界的流行(パンデミック)による世界経済の停滞などが代表例です。

運用戦略を見直すタイミングとは?

こうした場面では売りが売りを呼ぶ展開となり、経済の基礎的条件(ファンダメンタルズ)など実体経済を無視した売りが膨らみ、世界的な株価暴落が起こることがあります。実際、前述したいずれのショックでも世界の株価は大きく値下がりし、資産運用の世界にも多大な悪影響を及ぼしました。世界的に景気や金融市場が混乱する局面では、債券投資のリスクさえも意識され、金融資産を全般的に売却し現金化する動きがみられたものです。

ただ、過去の教訓では、こうした世界的な株価暴落局面においては、政府の財政出動や中央銀行による金融緩和などの景気対策が世界的に実施されるタイミングにあたります。実際、未曽有の景気対策を受けて、リーマン・ショック後、新型コロナウイルス禍後などの株価は大きく反転しました。景気悪化は株式などの資産には大きなリスク要因になる半面、こうした局面では世界的に景気・株価対策がとられることが多いため、リスクが意識される中で一転して大きなチャンスが浮上する可能性もあるのです。

こうした大きな転換点を見過ごさないことが運用戦略を決めるにあたっても非常に重要になります。ピンチの局面ではチャンスも待っていることを頭の片隅に置き、金融資産の組み換えを機動的にできるよう柔軟な姿勢で挑むことが肝要なのです。運用戦略を柔軟に見直すには、日々の経済動向を常にモニターすることや、資産運用のプロの見解や金融機関の相談相手との連絡を密に取ることなど、常日頃の努力が必要です。

1億円の資産運用は誰に相談すべきか?専門家の選び方

資産運用の相談は誰にすべきなのでしょうか。具体的には、日常生活のメーン口座としても使う銀行や、株式などの投資をしているなら証券会社、保険なども含めた資産運用に関する相談に対応するファイナンシャルプランナー(FP)、特定の金融機関に属さず中立的な立場から資産運用のアドバイスや金融商品の売買仲介を行う資産運用アドバイザー(IFA)などが相談相手の対象になります。

銀行は一般的に預貯金をはじめ、住宅ローンなどの取り扱いが多く、証券会社は株式や投資信託など金融サービスの取り扱いが豊富なのが強みの1つです。FPは税金や保険、年金などの幅広い知識をもとにそれぞれのライフプランを提案するプロです。IFAは特定の金融機関には所属しないため、中立的な立場で資産運用を提案・サポートできる点が強みになります。

銀行や証券会社は口座を持っていれば身近な相談先として真っ先の対象となり得る存在です。ただし、その銀行や証券会社が取り扱う金融商品を中心にサービスを提案する傾向があり、資産運用を考えるにあたっては選択肢が狭められる可能性もあります。FPは金融全般の相談はできるものの「ライフプランの資金計画の専門家」という位置付けになります。ただ、法律関係であれば「弁護士」に相談しますが、FP自体にはそのような独占業務がない点は弱みの1つだとされています。

IFAも2000年代前半に始まったサービスで、IFA自体を選ぶことが難しいという点などのデメリットもあります。ただ、資産運用の専門家である点や特定の金融機関に属していないために中立的かつ客観的なアドバイスを受けられる点、さまざまな金融商品を仲介できる点など多くのメリットがあります。IFAは独立した存在であるため、銀行など身近な存在を起点にアクセスすることは現時点では難しいですが、資産運用の専門家であるという点では大きな資産を保有する富裕層にとっては選択肢になりえる存在と言えそうです。

1億円の資産運用を成功させるためのポイント

資産運用は、資産の目的やリスク許容度に応じて計画的に行うことがとても重要です。一般的に1億円以上の金融資産を保有する人を富裕層と呼びますが、大きな資産を適切に運用するには常に金融市場全般の動向を把握し、収益性を追求する資産と安全性を追求する資産とのバランスをとることが大切です。リスクを管理しつつ、リターンの最大化を図るための運用戦略を臨機応変に見直す柔軟性も求められます。

保有資産が大きくなるほど、戦略と判断が重要になり、自分で運用していくことが難しくなります。不安や疑問がある場合は専門家に相談すると良いでしょう。資産運用の相談については、具体的な金融商品の紹介までできるIFA(独立系ファイナンシャルアドバイザー)が最適です。金融機関に属さないIFAは中立な立場で助言することが可能です。

IFAは登録事業者ですので金融庁が公表しているリストから探すことができますし、証券会社と提携しているIFAや大手IFA法人をあたるなど様々な探し方がありますが、信頼できる相談先をすばやく探すなら、アドバイザーナビ株式会社が運営するIFA検索サービス「資産運用ナビ」がお勧めです。全国のIFAがデータベース化されているため、お住まいの地域や相談したい内容などから、自分に合ったIFAを選ぶことができます。