(PR:アドバイザーナビ株式会社)

【QUICK Money World 片岡 奈美】あなたの10年後、20年後、もっと先——どんな未来が待っているのか、具体的に考えてみたことはありますか?人生の大きな節目や転機に立てば、経済的な後押しが必要になることもありますよね。これからどんなライフイベントがあるのか、その夢や目標を実現するためにどう備えていくべきなのか、悩まれることはないでしょうか。いわば理想の人生をデザインするためのライフプランの策定について、一緒に考えていきましょう。

|

資産運用についてお悩みの方へ 「資産運用ナビ」なら

|

相談前にチェック!ライフプランはなぜ必要か?

ライフプランの意味や基本的な考え方

ライフプランは、直訳すれば人生の計画。人生の設計図のようなものです。

ライフプランを作ることで、人生の中で想定される大きなイベントはどのようなものがあるのか、お金が必要になるタイミングや金額を把握して「どうやって実現するか」を考えていくことができます。

なぜライフプランが必要か、未来の人生設計とお金の関係

例えば「海外旅行に行きたい」と思えば、それなりのお金が必要です。よし行こうと思い立った時に十分な手元資金があればよいのですが、なければどんなに行きたくとも旅立てません。一人暮らしがしたい、おいしいものを食べたい、車を買いたい、理想の住まいを手に入れたい、進学して学び直しをしてみたい――未来に描く夢が大きくても小さくても、何をするにも「お金」がかかってしまうことが多いのです。

お金がないから叶わなかった――では悲しいと思いませんか。若い方に老後の生活を細やかに描けというのは無理があるかもしれませんが、せめて、10年後、20年後、どのような仕事をしてどのような暮らしをしていたいのか。ライフプランで思い描いてみてください。そうすれば、具体的に何を準備していけばよいのか、特に資金面で効率的に貯蓄したり投資で備えたりといった対応がしやすくなります。“叶えばいいな“と思うだけではくすぶる将来への不安も、実現に向けた計画を考えることで軽くなることでしょう。

専門的な知識がなくとも、ライフプランについて相談するという選択肢がある

ライフプランを作るのに専門的な知識がなく難しい場合には、プロの手を借りるのもひとつの選択肢です。例えば、FP(ファイナンシャルプランナー)やIFA(独立系ファイナンシャルアドバイザー)などは、専門的な立場から、家計や老後の資産形成を含めた資産運用などの相談にのってくれます。

あなたにあった資産運用アドバイザーを検索

ライフプランの策定〜相談までの流れ

目標の明確化:短期的な目標と長期的な目標の設定

ライフプランを策定するには、まず目標を明確にすることが大切です。長い人生の中ではさまざまなライフイベントがあります。住宅購入ひとつをとっても、頭金を準備して購入するという短期的な目標だけでなく、ローンの支払いを終えるまでの期間も含め人生にどう影響を及ぼすのかといった長期的な目線も必要です。人生には様々な事象が絡み合いますが、ライフプランで短期的な目標と長期的な目標を設定すれば計画的に必要な資金を準備していけるのです。

現状分析:家計収支や、保険・投資の現状

将来の見通しを立てるためには、現在の収支や貯蓄をきちんと把握しましょう。保険などの備えや、投資資産、負債の状況なども確認が必要です。これらを元に、将来予想される収支や貯蓄を加味して、目標達成のために今どのような行動をすべきなのかといった具体的なアクションに落とし込んでいきます。

必要なら適切な専門家を探す

ライフプランと現状の把握ができたら、具体策の検討をするためのシミュレーション作りに取り掛かりましょう。具体的には、キャッシュフロー表などを作成することで、見落としていた課題や問題点をあぶりだし、将来の予測をより明確にしていくのです。

ご自身で取り組んでみてもよいのですが、“不安がぬぐえない”“第三者の視点が欲しい”といった気持ちになるようでしたら、適切な専門家を探しましょう。お付き合いのある金融機関でFPなどに相談するのもよいですし、より独立した立場から専門的なアドバイスをしてくれるIFAもおすすめです。課題解決のために必要であれば、様々な金融商品の提案や紹介も受けられることでしょう。

あなたにあった資産運用アドバイザーを検索

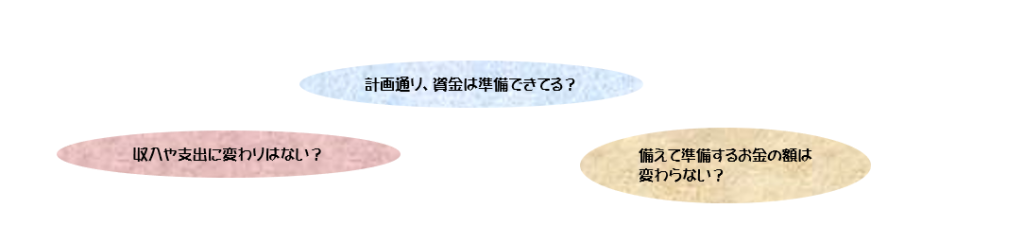

ライフプランは見直しが重要

ライフステージに応じた目標の設定

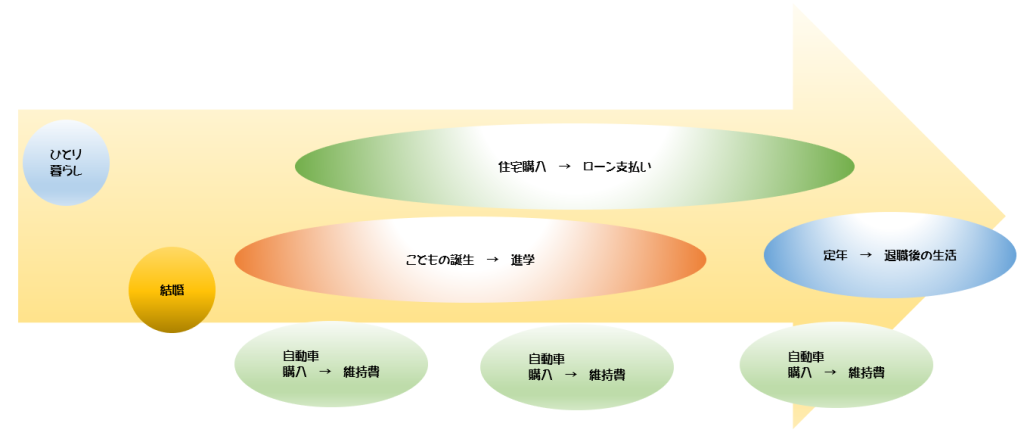

ライフプランを作成し実行に移した後も、結婚や子育て、住宅購入、退職などライフステージが進んでいくにつれ、環境の変化に応じた見直しや目標の設定をしていくことが大切です。思わぬ転勤や、突然の介護、病気などもあるかもしれません。大きなライフイベントの発生時や、収入が変化した時などにはライフプランを見直してみましょう。

短期・中期・長期の視点での戦略の選択

ライフプランを立てた当初はご自身や家族間で納得のいくものだったとしても、定期的な見直しで認識に変わりはないか、確認しておきましょう。短期のみならず、中期や長期で見た時に方向性がずれてくるようであれば、ライフプランを変えていく必要があります。

● 短期:例えば住宅購入や結婚

比較的若い世代の方なら、結婚や住宅購入などが目先に控えるライフイベントという方は多いでしょう。でも結婚は相手のあることですから、思った通りの時期に予想通りの内容でできる――ということの方が少ないかもしれないですね。また、住宅購入も当初想定した物件では手狭になったり、物価上昇で資金不足になったりということがあるかもしれません。一度計画したから安心とのんびり構えずに、状況に応じて備えましょう。

● 中期:例えば子供の学費

中学受験などしないつもりだったのに、お子さんが突然「やりたい」と言い出したら――親としては悩みどころです。そんな時には実現可能かどうか、中長期の視点からライフプランを見直しましょう。もし教育費などで大きく資金不足が生じてしまう場合は、収入の額を増やしたり他の支出を見直したりすることで無理なく資金準備ができるかどうか確認してみましょう。

● 長期:老後資産の確保、リタイアメントプランニング、相続

短期や中期の見通しが変われば当然、長期の計画も変わってしまいます。例えば50代の方などでしたら、まだまだ先のことと思いがちな定年後を見据えたリタイアメントプランニングをしてみてはいかがでしょう。

昨今は60代でもまだまだ元気に働き続ける方も多いですよね。高齢者と呼ばれる年代になっても、心身ともに元気な方は多くいらっしゃいますし、働くことができれば当初計画からは収入も支出も見直すことができるかもしれません。元気であればリタイア後は当面は生活を豊かにするための支出に目が行きがちですが、いずれは介護などの支出も覚悟しておいた方がよいでしょう。また、財産を守るだけではなく、使いやすい形にするためにも、いずれは相続をする資産と、ご自身で使い切る資産をある程度分けて考えてみてもよいのかもしれません。

それぞれの時間軸に適した選択肢がある

収入面から人生を区切ると、現役で働ける時期、定年退職前後の時期、定年後の時期と大きく3つの時間軸があります。

ライフイベントが多く、給与などが継続的に入ってくる現役の時期は、支出も多くなりがちです。キャリアを重ねれば収入増もあるかもしれませんが、日々の支出を節約しつつNISAなど節税にもつながる方法を活用して資産運用を始めてみるなど、こつこつと金融資産を増やしていきましょう。

定年退職前後の時期には、退職金など多額のまとまったお金が手に入ることも多いでしょう。ただ、定期的な収入がなくなる時期を見据えての行動が大切です。ライフステージの変化で必要がなくなった保険は解約するなど、支出の見直しを進めましょう。住宅ローンが残っているなら、金銭的に余裕がある場合は繰り上げ返済を検討してもよいかもしれません。

定年後のリタイア生活では、公的年金などの収入はあるものの、生活水準によってはそれまでに貯めてきた金融資産を少しずつ取り崩していくことになります。退職後、年金を受給できるまでの間は働き続ける方もいらっしゃいますが、現役時と同じとはいかないかもしれません。

このようにお金の面から考えると、それぞれの時期に適した選択肢も見えやすくなります。節約や節税に取り組みながらの資産運用や、年金や保険の活用なども検討していきましょう。

あなたにあった資産運用アドバイザーを検索

ライフプラン実現のポイント

収入の最大化

ライフプランを作っても行動が伴わず計画倒れに終わるようではもったいないですよね。やりたいことを盛り込んだライフプランを作り上げると、「老後資金が不足している」とか「子供の教育費をもう少し余裕をもって構えたい」など、様々な課題が見えてきます。まずは、入ってくるお金、収入の最大化でライフプランを実現できるよう検討してみましょう。

● 転職や副業の検討

本業で収入増が見込めないなら、副業は可能か、就業規則を確認してみましょう。転職もひとつの選択肢です。ただ、転職では働く環境の変化(住まいや人間関係なども含めて)が大きくなりますので、軽々に捉えず、長い人生の中でどういう暮らしを実現させたいのかも含めて検討されることが大切かと思います。

● スキルアップとキャリアプランニング

資格を保有していれば本給以外の手当や、役職が付く職種もあるでしょう。現在の仕事をベースにキャリアプランニングを見直し、スキルアップにつなげていくのもよいでしょう。そうすれば自然と収入も上がるかもしれません。

● 資産運用

すでにお持ちの資産を活用して効率的に増やす「資産運用」も家計の収支を改善させる大きな手段となることでしょう。せっかく貯めたお金を減らさないよう、投資における将来の収益の不確定さ(リスク)を減らす「分散投資」など、なるべくリスクを抑える投資手法はさまざまあります。労働による収入を大きくは増やせないようでしたら、資産そのものを増やす方法を検討されてはいかがでしょうか。

支出の最適化、無駄な支出の見直し

課題解決のためには、出ていくお金に無駄がないかの確認も必要です。例えば水道光熱費や通信費など毎月決まったお金が出ていく「固定費」は、一度見直せばこの先ずっと軽減できます。契約会社や料金プランの変更で安くなる出費はないか、保険の重複などで無駄な支出をしていないかなどを見直すだけでも、収支の改善は進むでしょう。

あなたにあった資産運用アドバイザーを検索

ライフプランの相談先とその選び方

家計全般のプランニング:ファイナンシャルプランナーとの相談

ライフプランを作ってみたが“課題山積で解決策がわからない”とか“独学で頑張ったけれどプランが最適かわからない”といった悩みはよくあるところ。そんな時は専門性を持つプロに相談してみましょう。

例えばFP(ファイナンシャルプランナー)は家計に関わる金融の幅広い知識を備えた専門家です。ご自身のおかれた状況や将来に向けた考えなどを踏まえ、家計全般のプランニングの相談に乗ってもらうことができます。家計管理や老後の生活設計、住宅資金や資産運用など、漠然と解決策を模索してきたような悩みも、具体的にどうすればよいのかアドバイスがもらえるでしょう。

ライフプランに合わせた資産運用戦略の策定

専門家に相談すると、プロの視点から客観的なアドバイスをもらえるメリットがあります。現状把握もより正確に分析してくれるでしょうし、自分では目を逸らしがちな部分や気づけなかった課題なども指摘してくれるでしょう。問題があれば解決策を提示してくれることもFPなど専門家に相談するメリットです。課題や問題の解決策を専門家から学ぶことで、ライフプランに合わせた資産運用戦略を策定できます。知識がないために損をしていた――という後悔も減るでしょう。

ファイナンシャルプランナーにも得意分野がある

FPは家計全般の相談を受けてくれる「専門家」ですが、人によって家計管理や不動産、保険などの得意分野は違います。特に相談したい分野が決まっているなら、それを得意とする専門家を探しましょう。

また、銀行や保険会社など金融機関に属しているFPは自社商品の営業も関係してくるため、提案が限定的になりがちかもしれません。「頼んでもいないのに投資商品を勧められるのがいや」という方は、金融機関から独立したアドバイザーを探すのがよいかもしれません。

個人で活動している独立系FPもいますが、職業としては誰でも名乗ることができます。幅広く専門知識を保有すると証明するCFP、AFP、FP技能士といったFP資格を保持しているかを確認したうえで相談するようにしましょう。

特定の金融機関に所属せずに顧客の資産運用についてアドバイスをする専門家としては、IFA(独立系ファイナンシャルアドバイザー)も選択肢のひとつになるでしょう。FPと同様に得意分野に差があることもあります。

また、いずれの場合も専門家と顧客の相性も重要になってきます。相談する際には費用がかかるケースもありますから、それらも踏まえて検討していきましょう。

|

資産運用の相談は誰にすればいい? 外してはいけないポイントを徹底解説! 今回は、資産運用の相談をする際のポイントを徹底的に紹介します。資産運用を相談する理由やメリットから専門家を選ぶ基準、相談する前にするべき大切なこと、相談時の注意点などを詳しく解説します。 |

あなたにあった資産運用アドバイザーを検索

専門家に相談して最適なライフプランを作成しよう

未来の自分のために現在からどうすればいいのかというライフプランをしっかりと考えてみましょう。適切なライフプランを作ることで、未来に対する不安を軽減し、より充実した人生を送ることにつながります。

将来のお金の計画は、専門家との相談でより具体的になることでしょう。適切なライフプランをプロと一緒に作成できれば、今あなた自身が思い描いている未来にぐっと近づきやすくなるかもしれません。未来を見据えた資産運用について相談するなら、具体的な金融商品の紹介までできるIFAが最適です。金融機関に属さないIFAは中立な立場で助言することが可能です。

IFAは登録事業者ですので金融庁が公表しているリストから探すことができますし、証券会社と提携しているIFAや大手IFA法人をあたるなど様々な探し方があります。信頼できる相談先をすばやく探すなら、アドバイザーナビ株式会社が運営するIFA検索サービス「資産運用ナビ」がおすすめです。全国のIFAがデータベース化されているため、お住まいの地域や相談したい内容などから、自分に合ったIFAを選ぶことができます。

あなたにあった資産運用アドバイザーを検索