(PR:アドバイザーナビ株式会社)

【QUICK Money World 辰巳 華世】会社員を退職する年代で、収入や生活が大きく変わる60代は、資産運用を見直すタイミングに当たります。退職金でまとまったお金が入ってくる人もおり、今後の資産運用に迷う時期でもあります。この記事では、60代が知っておくべき資産運用の考え方について解説します。資産運用をする前に押さえておくべきポイント、成功例や失敗例を紹介するので、資産運用の参考にしてみて下さい。

|

資産運用についてお悩みの方へ 「資産運用ナビ」なら

|

リタイアメントを迎える60代の資産運用の考え方

一昔前までは60代になると定年退職を迎え、退職金と年金で悠々自適な老後生活が始まるイメージでしたが、今はその様な生活をするのはなかなか難しい時代かもしれません。退職して老後生活をスタートする人もいれば、定年延長で働き続ける人、再雇用で働き続ける人、新しい仕事を始める人など今の60代のライフプランは多様化しています。

60代のライフプランは多様化しているものの、ほぼすべての方に共通しているのは、残りの人生と将来のお金について真剣に考える世代であるという点です。人生100年時代を迎え、残りの老後生活が長いことやこの先の増税やインフレ傾向が高まっていることもあり、60代は今一度、これからの資産運用を見直す大きな転機となります。

定年イコール完全退職ではない、60代は労働収入を得る世代

時代は大きく変わりつつあり、会社員であっても定年イコール完全退職ではない時代が始まっています。定年を延長する会社や定年後の再雇用を実施する会社が増えていたり、実際にその制度を使って60代で働き続けている方も多くいらっしゃると思います。

完全退職をすると労働収入がなくなります。その先は、年金収入と資産収入で生活していくことになります。人生100年時代と言われる中、仮に60歳で完全退職し労働収入がなくなると、残りの約40年を年金と資産収入に頼り、多くの場合は資産を取り崩しながら暮らしていくことになります。

40年暮らしていけるだけの資産を保つことは中々大変な話であり、元気な60代のうちは労働収入を得てできるだけ資産を取り崩さない、むしろ少しずつ増やしていける様な運用をすることが大事になります。

60代の資産運用は、「労働収入」と「退職金」と「貯金」から

現在の公的年金は原則として65歳から受給できます。仮に60歳で完全退職をすると65歳までの5年間は年金収入もなく資産を取り崩す必要がでてきます。この先の人生を考えると、資産の取り崩しのスタートはできるだけ後ろ倒しにしたいものです。

定年退職を迎えた60代以降も何かしらの形で働くことで労働収入を得ることができます。ただ、60代でも労働収入を得ることができると言っても、現役の頃に比べれば収入額は少なくなってしまうことが多いと思います。

では、60代が資産運用に回すお金はどうすれば良いのでしょうか? 60代の資産運用を考えた場合、労働収入から多くの額を資産運用に回すことは難しいかもしれません。しかし、労働収入があるうちは少額でも投資に継続的に回したいところです。また、退職金の一部やこれまでの貯金などの一部が60代の資産運用に回すお金と考えられます。

ただ、ここで大切になるのは、退職金やこれまでの貯金などはすべてを資産運用に回すのではなく、一部に留めておくことです。ある程度の額は、預金や国債など元本割れがない安全資産と呼ばれるものに置いておくことが大切です。

60代は自分も働き、資産運用で「お金にも働いてもらう」

今の時代、60代はまだ労働収入を得るチャンスが多くあります。元気であれば70歳を過ぎても働くことができる環境があります。人生100年時代を迎える今、自分が長い期間働くと同時に、資産運用によって「お金にも働いてもらう」ことが大切になります。

60代に入っても上手に資産運用をすることで、資産を少しずつ増やしていくことが必要です。そして、労働収入がなくなった後、資産を取り崩しながら少しでも資産が長持ちするよう「資産寿命」を伸ばしていくことが大切になります。

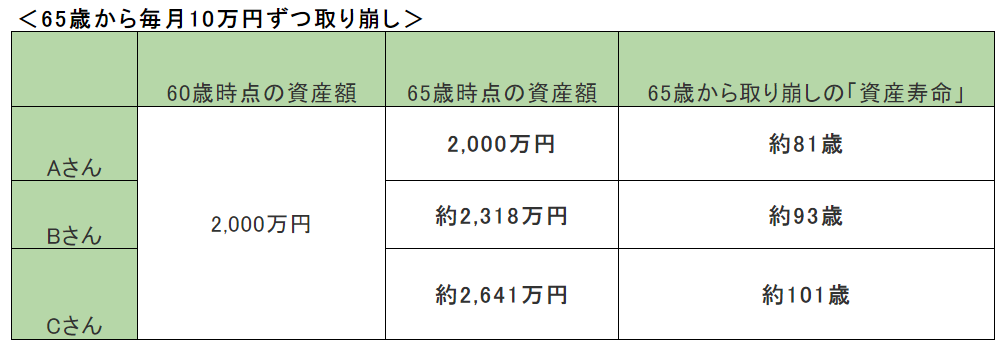

ここで資産運用で「お金に働いてもらう」ことで、資産寿命が伸びることを確認しましょう。

60歳の時点で、退職金の一部やこれまでの貯金などで2000万円のお金があった3人の異なるパターンを見てみましょう。

共通している点は、3人とも65歳から年金受給を開始し、不足額として毎月10万円を資産から取り崩していきます。

・Aさん 60歳の時2000万円をそのまま現金で預金(金利ほぼ0)

・Bさん 2000万円を年率3%で運用し続けながら65歳から取り崩す

・Cさん 2000万円を年率3%で運用し続けながら65歳から取り崩す

且つ65歳まで労働収入から毎月5万円を年率3%で積立運用

何もしなかったAさんは81歳で2000万円の資産を使い切ってしまいます。男性の平均寿命が81歳なので寿命程度まではもったことになりますが、女性の平均寿命は87歳なのでお金が足りなくなってしまいます。一方、資産運用を続けたBさんは93歳、60代でも積み立て投資を続けたCさんは101歳と資産寿命を大きく伸ばしています。

退職金やこれまでの貯金の一部に加えて、60代で得られる労働収入を積み立て投資し資産運用をすることの大切さがよく分かります。

|

退職金運用のおすすめ方法とポイントを解説! 退職金は老後の生活を支える大切な資金になります。日本人の平均寿命が延び、老後期間も長くなることが想定されるなか、退職金を効率的に運用していくことで資産寿命を延ばしていくことも求められています。本記事では退職金運用で押さえておきたいポイントやおススメの運用方法、リスクを最小限にとどめながら資産を増やしていくコツなどについて詳しく解説していきます。 |

あなたにあった資産運用アドバイザーを検索

60代の資産運用を開始する前に押さえておくべきポイント

何歳まで労働収入を得るか考える

60代の人はまず、何歳まで労働収入を得ることができるか?を考えてみましょう。60代は労働収入を得るチャンスがあり、得た労働収入の一部を資産運用していくことはとても大切です。

現在の公的年金の受給開始年齢は65歳です。定年退職を60歳とすると、年金開始まで5年の空白期間があります。現在勤務する会社の定年延長や再雇用制度がどうなっているのか、自分は継続雇用で働けるかどうかを確認しましょう。また、自分が肉体的、年齢的に何歳まで働くつもりがあるのかを考えましょう。会社の再雇用が終わった後、違う仕事をすることができるかどうか見通してみましょう。

平均寿命と健康寿命を手がかりにライフサイクルを考える

男性の平均寿命は81歳、女性の平均寿命は87歳ですが、この年齢まで必ず健康で過ごせるというものではありません。老後は何かしら病気になったり、動けなくなり寝たきりになって介護が必要になるなどの可能性があります。男性の健康寿命は73歳、女性は75歳と言われています。男性であれば健康寿命後、約8年、女性は約12年の月日があります。平均寿命と健康寿命を手がかりに、自分の将来的な生活を見通すことが必要です。

収入と支出を「見える化」する

資産運用を始める前に大切なことは、現状の支出と今後の収入を把握し見える化することです。自分の生活で何にいくら必要なのかを確認しましょう。また、この先の生活スタイルを踏まえ、今後、不要になる項目や新たに必要になる費用などを洗い出しましょう。収入についても、毎月いくらの収入が何歳まで見込めるかを確認しましょう。

「支出を見える化」

支出の見える化には家計簿を付けてみるのが良いでしょう。今は、市販の家計簿がたくさんあります。高いお金を出さなくても100円均一などのお店でも売っていますし、自分のパソコンのExcelなど表計算ソフトに入力していくのも良いでしょう。何となく把握するのではなく、きちんと記録することで、現状の支出を「見える化」することが大切です。

収入が減っていく中で支出削減できる候補を見極めておきましょう。

この先の資金需要を考える

この先に必要になりそうな資金需要を具体的に洗い出しましょう。歳を取れば、若い頃に比べて病院にかかる機会が増えることが想定されます。医療費や介護費などこれまでは考えてこなかった費用も具体的に考えていくことが必要です。また、お子さんがいる方はお子さんの結婚資金援助など自分以外の家族でもあり得る資金需要を考えてみましょう。

老後の収入を「見える化」する

老後に入ってくる収入を確認しましょう。会社員であれば退職金や企業年金の支給について確認しましょう。ねんきん定期便や公的年金シュミレーター、年金ネットなどを使って今後見込める公的年金額を把握しましょう。

あなたにあった資産運用アドバイザーを検索

60代におすすめの具体的な投資先とその理由

ここでは60代におすすめの具体的な投資先について紹介します。60代の資産運用は、若い人の資産運用とは少し異なります。60代は労働収入がなくなり、年金と資産収入に頼る生活がもう目前まで迫っています。老後生活までの時間が少ないので、短期間に資産を増やそうとして集中投資などで失敗してしまうと挽回が難しくなります。

60代の資産運用では、「守りながら増やしていく」姿勢が大切になります。資産を運用しながら少しずつ増やし、資産寿命をできるだけ長くすることが重要です。

資産を「守りながら増やしていく」には、分散投資を心がけることが大切です。ある程度増やしていくことを意識して投資する部分と、元本割れがないような安全資産など、守りに重点を置いた投資を使い分けていくことが必要です。増やしていく投資の中でも、一つの銘柄や商品に偏ることなく分散投資を心がける必要があります。それでは、一つずつ金融商品を見ながら投資先を見てみましょう。

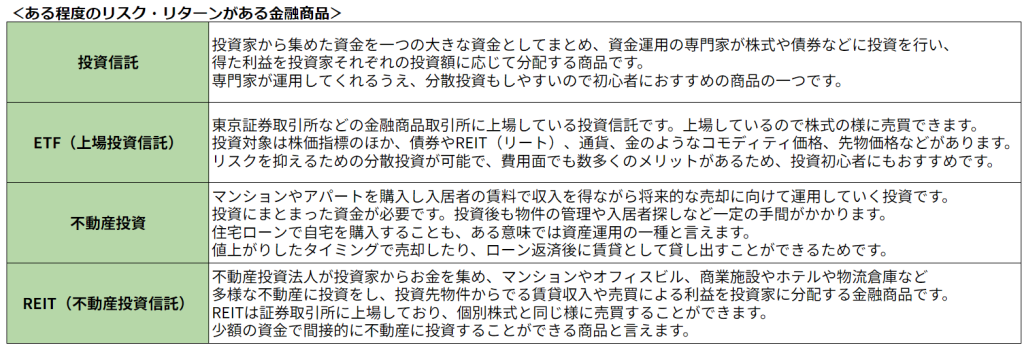

金融商品の紹介

資産運用には、いくつかの種類・投資対象があります。ここではその種類とそれぞれの特徴について簡単に紹介します。それぞれ商品によってリスク・リターンが異なります。

ある程度増やしていくことを意識して投資する部分では、ある程度のリスク・リターンが期待できる運用方法を活用します。例えば、株式投資がその一つです。

株式投資は資産運用の代表的な金融商品の一つです。企業が発行する株式に投資し、購入時よりも価格が上昇した株を売却することで利益を得ます。株価は変動するので、損をする可能性もあります。一般的に業績が良い企業などは配当を出すので、配当収入を得ることもできます。

この他、ある程度のリスク・リターンが期待できる運用商品を見てみましょう。

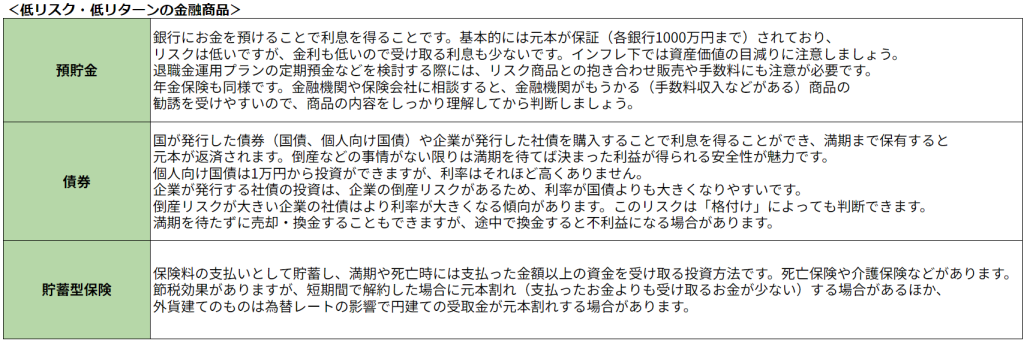

守りに重きをおいた運用では、元本割れがないような低リスク・低リターンの運用先を選びます。以下の様な商品があります。

このほか、金投資や仮想通貨(暗号資産)、先物取引、FX(外国為替証拠金)取引といったハイリスク・ハイリターンの金融商品があります。ただ、60代以降の資産運用である「守りながら増やしていく」投資にはあまり適さない性質のものが多いです。ハイリスク・ハイリターンの運用は思いがけない損失を被る可能性があるので、60代以降の資産運用では手を出さない方が良いでしょう。

分散投資でリスクを回避

資産運用で大切なことは、「長期・積み立て・分散」と言われています。この原則は60代でも変わりません。特に60代の資産運用で意識しなければならないのは「分散投資」です。大きく儲けたいなどの気持ちから、一つのハイリスク・ハイリターンの金融商品に投資するような行動は望ましくありません。60代は老後生活が間近で運用期間が短いので、大きな損を出すと挽回することが難しく、大きな損失はそのまま老後生活に影響してしまいます。なので、一つの金融商品ではなく、複数の金融商品に分散投資することを心がけましょう。

冒頭で、60代でも労働収入の一部を積み立て投資にまわすことの大切さを紹介しました。労働収入があるうちは、少しずつでも積み立て投資をすることが大切です。ただ、完全に退職し労働収入がなくなった場合は、積み立て投資を見直すタイミングと考えましょう。

完全退職をすると年金収入と資産の取り崩しによる生活になります。労働収入がなくなったら、積み立て投資による運用は不向きですが、これまで同様に今まで積み上げてきた資産の運用は継続しましょう。運用を継続することで、資産を取り崩しながらも資産を長持ちさせることができます。ただ、判断力の面や身体的な理由から、いずれリスク資産の運用そのものから引退する時期が来るでしょう。

|

老後の資産運用を失敗しないためには 取り崩しも要注意、2000万円問題を乗り切ろう! 人生100年時代とも呼ばれる長寿社会を迎える私たちにとって、豊かな老後生活を送るために必要な資金をいかに確保していくかが大きな課題となっています。本記事では、一般的に老後資金はどの程度必要なのかを確認したうえで、老後を見据えた適切な資産運用の方法などについて詳しく解説していきます。 |

あなたにあった資産運用アドバイザーを検索

過去の成功例・失敗例から学ぶ60代の資産運用のコツ

ここでは、過去の成功例・失敗例から学ぶ60代の資産運用のコツについて見てみましょう。

成功例…退職金の「一部」から資産運用を開始する

60代の大きな収入の一つに退職金があります。退職金の額は人にもよりますが、ある程度まとまった大きな額になるのが一般的です。退職金の運用は、60代の資産運用の大きなテーマの一つです。

退職をして大きなお金が入ってくると、それを元手に資産を増やしたいと思う気持ちが強くなるかもしれません。退職金を運用するのは正しい選択ですが、ここで大切なポイントがあります。

退職金の全額を使って資産運用を始めることは避けましょう。特にこれまで投資経験があまりない投資初心者の人は注意したいところです。

退職金から生活資金や住宅ローンの返済、一定年齢以降の老後資金など割り振りを済ませたうえで、無理のない範囲で少額から投資を始めてみましょう。

運用の成功や失敗は、運用の開始時期や相場環境に大きく影響を受けます。運用開始時期と相場上昇が重なり投資が成功すれば良いですが、必ずそうなるという保証はありません。初心者が相場の先行きを読むことはとても難しいです。

老後資金が必要となる時期が間近な60代は十分な運用期間が取りにくいので、投資の失敗は特に避けなければなりません。大きな損を出してしまうと老後生活に大きな打撃となります。

退職金を全額運用に回すのではなく、退職金の一部であれば万が一、資産運用に失敗して損が出てしまっても傷が浅く済みます。少ない金額で運用を開始し、投資の知識や経験を身につけていきましょう。

失敗例…いきなり大きな金額で資産運用を開始してしまう

失敗例で多いのはいきなり大きな金額で資産運用を開始してしまうことです。「人生100年時代」や「老後2000万円問題」など様々な情報が溢れていることもあり、老後生活が間近に迫った60代は過度に不安を感じることがあります。大きく儲けたいという気持ちから、投資経験や金融知識が乏しい中でまとまった金額を運用資金に投じてしまうことがあります。

前述の通り、投資は成功が保証されたものではありません。なので、相場環境が悪く投資がうまくいかないこともあり得ます。老後資金が必要となる時期が近い60代は、損失を回復するチャンスが少ない可能性が高く、できるだけ大きな損を出さないような運用を心がけることが大切です。そのためには、大きな額をいきなり運用するのではなく、少額から少しずつ運用を始めることが大切です。

失敗例…資金計画が甘く急な資金需要で損失計上

資産運用の失敗例の一つに、資金計画の見通しが甘かったということがあります。急にまとまった資金が必要になったが、換金性の低い商品で資産運用しており現金化するのに苦労したり、タイミング的に損失を計上してしまうことがあります。

資産運用で大切なことの一つに、いつ頃、いくらくらいの資金が必要かを把握しておくことがあります。若い頃は子どもの教育費や住宅取得などのライフイベントを考えますが、60代以降で特に注意したいのは、病気や怪我のリスクや介護費用について考えておくことです。

60代以降は、自分や家族が病気や怪我で介護が必要となることが考えられる世代です。最後までそういうことがなく元気に生きられるのが一番ですが、いつ何が起こるかは読めません。

このため60代以降は、そういった事態に備えてある程度まとまった額をすぐに使える状態にしておくことが大切になります。預金やすぐに換金できる金融商品で運用するなど、すぐに準備できるお金を確保しておく必要があります。

あなたにあった資産運用アドバイザーを検索

60代に適した資産運用のポイントをふまえて実践しよう

60代は、残りの人生と将来のお金について真剣に考える世代です。60代のライフプランは多様化しており、最近の60代は、労働収入を得られる世代です。人生100年時代を迎える今、自分が働くと同時に、資産運用によって「お金にも働いてもらう」ことが大切になります。

60代の資産運用では、「守りながら増やしていく」姿勢が大切になります。資産を運用しながら少しずつ増やし、資産寿命をできるだけ長くすることが重要です。過去の成功例や失敗例を参考にすると、60代の資産運用のヒントを得ることができます。資産運用の基礎知識や情報収集の方法を知っておくことで、安心して運用をスタートさせることができます。

60代からでも資産運用を始めることで、安定した老後生活を迎えることができます。運用することに対する課題や疑問については、専門家に相談することで具体的なアドバイスを受けることができます。資産運用の相談は金融商品の紹介までできるIFA(独立系ファイナンシャルアドバイザー)が最適です。金融機関に属さないIFAは中立な立場で助言することが可能です。

IFAは登録事業者ですので金融庁が公表しているリストから探すことができますし、証券会社と提携しているIFAや大手IFA法人をあたるなど様々な探し方がありますが、信頼できる相談先をすばやく探すなら、アドバイザーナビ株式会社が運営するIFA検索サービス「資産運用ナビ」がおすすめです。全国のIFAがデータベース化されているため、お住まいの地域や相談したい内容などから、自分に合ったIFAを選ぶことができます。