(PR:アドバイザーナビ株式会社)

【QUICK Money World 辰巳 華世】老後資金を不安に思う人が増えています。「老後2000万円問題」など老後資金については気になる情報がたくさんあります。老後資金に必要な額はいったいいくらなのか?心配に思う人は少なくないでしょう。今回は、老後資金に不安を感じ悩んでいる人向けに、正しい相談先とその選び方について紹介していきます。

|

資産運用についてお悩みの方へ 「資産運用ナビ」なら

|

相談する前に、老後資金の重要性と現状を知ろう

老後生活を支える老後資金に悩む人は多いと思います。いったいいくらくらいお金があれば大丈夫なのか?漠然とした不安を抱えているかもしれません。ここでは、老後生活資金の考え方や現在の平均的な老後資金について見てみましょう。

老後資金とは?

老後資金について見ていく前に、いつからが老後なのか?について考えてみましょう。何歳からが老後なのか、法律で決まっているわけではありません。老後が何歳からなのかについては、人によって異なる部分があります。一般的に老後は、労働収入がなくなり年金収入や資産収入を頼りに生活する時期をイメージする人が多いです。現在、公的年金の受給開始年齢が65歳なので、多くの人は65歳あたりから老後生活をイメージするのかもしれません。

老後資金は生活費・光熱費・娯楽費といった生活全般を支えるためのお金です。これを支えていくのが年金収入とこれまで積み上げてきた資産になります。現代社会は元気であれば70代でも仕事ができる環境があるので、70代でも労働収入を得ることは可能です。ただ、やはり若い頃の様な額を稼ぐことは難しく、老後生活での労働収入は、生活の足しやお小遣い程度であって、生活そのものを支える収入源として期待するのはリスクが高いと言えます。

老後資金の内訳について

老後資金は、年金収入とこれまで積み上げてきた資産になります。老後生活を考える時、まずは年金がどれくらいもらえるのかを知る必要があります。日本年金機構が公表した令和5年4月分の年金例は、国民年金(老齢基礎年金(満額))6万6250円、厚生年金(夫婦二人分の老齢基礎年金を含む標準的な年金額)22万4482円でした。

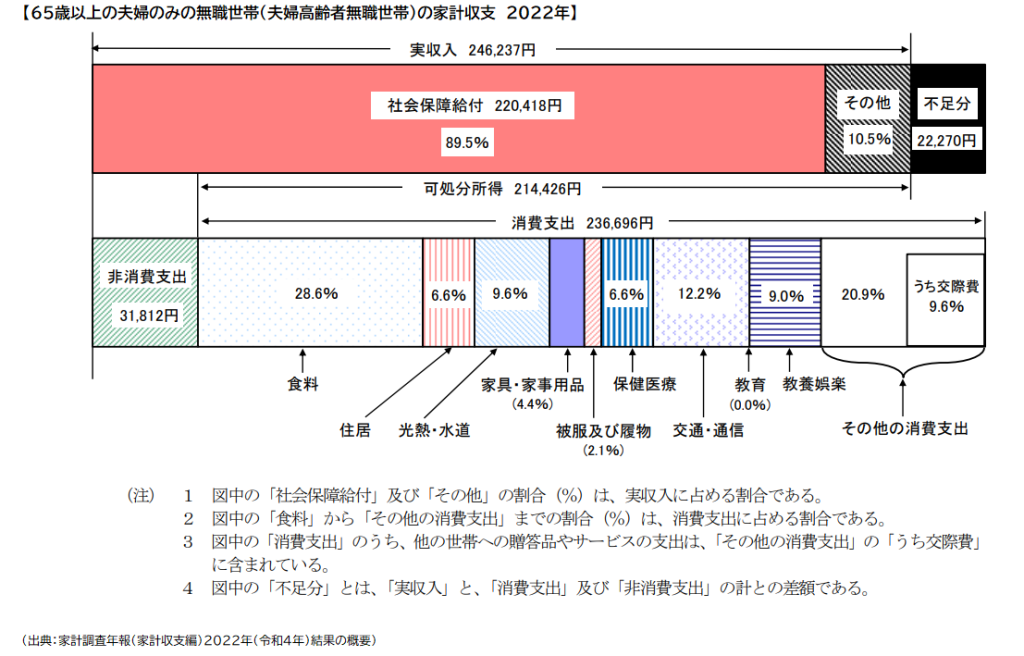

実は老後資金を年金収入だけで賄うのは、難しいです。総務省が公表した2022年の「家計調査報告(家計収支編)」によると、65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支は、実収入から支出を差し引くと不足額がでてしまいます。調査によると約2万3000円が毎月不足します。

上の表をよく見ると分かりますが、仮に世帯収入が社会保障給付のみの場合、毎月の不足額は5万円弱となります。完全に労働収入がなくなった老後生活では、毎月の不足額5万円をこれまで積み上げてきた資産を取り崩していく形になります。

これまで積み上げてきた資産については、人それぞれ異なりますが、人生100年時代と老後生活が長くなった現代社会では、ある程度の老後資金を準備する必要がありそうです。

老後資金にはいくら必要?

では、いったいいくらくらいの老後資金が必要なのでしょうか?老後資金に向けた資産運用の記事を読めば必ず出てくる「老後2000万円問題」。この数字は、過去に金融庁がまとめた資料の中で「老後の30年間に年金収入だけでは足りなくなり、2,000万円が必要となる」との趣旨に言及したことが発端となりました。先ほど説明した老後生活での不足額を考えると老後資金で2000万円は必要というのはある部分で正しいのかもしれません。

ただ、今度は2000万円で足りるのか?という問題があります。2022年の「家計調査報告(家計収支編)」をよく見ると、最低限暮らしていくための生活費となっています。これには、例えば住宅のリフォーム費用、子どもの結婚費用、医療費や介護費など老後生活で考えられる大きな支出は含まれていません。

また、最低限の暮らしを前提としているので、娯楽費や交際費がそれほど多く想定されていません。老後生活となれば時間はたくさんあります。これまで頑張って働いてきた分、残りの人生は自分の好きなことをして暮らしたいと考える人は多いと思います。そういった「ゆとりある暮らし」を前提とすると、毎月の不足額はさらに増えていきます。

生命保険文化センターが2023年3月に公表した「2022年度(令和4)年度 生活保障に関する調査」よると、「ゆとりある老後生活を送るための費用」は「最低日常生活費23万2,000円」に「ゆとりのための上乗せ額14万8,000円」を足した約38万円(月額)です。

娯楽や趣味で必要となる額は人によって異なります。旅行やゴルフなどが好きな人はお金がかかりますし、山歩きや絵画などであればそれほどお金はかからないかもしれません。老後資金を考えるには、自分が老後生活でどんな暮らしをしたいかを考える必要があります。

また、これまで説明した数字はあくまで平均値であり自分が当てはまるかは別問題です。人によって年金額や支出額も異なります。まずは、自分がいくらくらいの年金収入が見込めるのかを確認しましょう。

これまで、老後資金がいったいいくら必要なのか?を見てきました。はっきりと分かったことの一つは、どうやら老後資金は年金収入だけでは厳しそうだということです。そして、最低限の暮らしを想定しても不足額が発生するので「老後資金2000万円問題」は現実的に起こる問題の様です。「ゆとりある老後生活」を過ごしたい場合には、更にお金が必要となることも分かりました。

老後資金には年金収入だけでなく、これまで積み上げてきた資産が必要になります。できるだけ早く老後資金を意識した準備をする必要があります。

あなたにあった資産運用アドバイザーを検索

老後資金計画のための相談先の選び方

ここでは、老後資金の計画を立てるための相談先やその選び方について具体的に紹介していきます。自分にあった相談先を見つけてみましょう。

自分一人で資産運用する場合の問題点

自分で資産運用をする人も多いかもしれません。自分で自由にできるメリットもありますが、自分一人で運用する場合の問題点もあります。

資産運用は、経済知識や株式などのマーケットの知識、金融商品や税金の知識などさまざまなことを知ったうえで行う必要があります。大切なお金を投資するので、正しく運用することが大切です。自分一人でやるには実はとても大変な作業です。たくさんの金融商品の中から自分のライフプランにあった商品に投資するのも簡単ではありません。リスク分散しながら運用するとなれば専門的な知識が必要になります。

仮に専門的な知識をもっていたとしても、誰かに相談すると、自分では気づかなかった視点や情報に触れる可能性が高まり投資の幅が広がることがあります。専門家に試算運用を相談するというのは資産形成において重要な選択肢の1つと言えます。

相談先① 証券会社や銀行などの金融機関

日頃お付き合いがある銀行や証券会社でもお金の相談をすることができます。なじみの人に相談したい場合には、既に知っている人に相談するのは一つの手です。ただ、銀行の行員や証券会社の社員は、人事異動などで担当から外れる可能性があるなど長きにわたるお付き合いができるか不透明な部分はぬぐえません。また、担当者によっては顧客目線というよりは商品ありきや手数料ありきの提案に重きをおいてしまう場面もあるかもしれません。自分の運用スタイルに合うのか、しっかりと判断していくことは大切です。

相談先② IFA(独立系資産運用アドバイザー)

IFAは資産運用の専門家であり、必要な資金を確保するための具達的な金融商品の提案や取次をすることができます。一方でファイナンシャルプランナー(FP)という職業も耳にしたことがあるのではないでしょうか。IFAとFPの違いについてもここで確認しておきます。FPは、人生設計などライフプランニングにおける資金計画の専門家ですが、FPの資格だけでは金融商品の具体的な説明や仲介はできません。

具体的な資産形成のプランができても、いざ投資となると自分で金融商品を探すのは手間がかかります。このハードルを引き下げてくれるのは紹介・取次ができるIFAということになります。IFAがFPを兼務しているケースも多くあります。そういった場合には、資金計画とともに資金を準備するための運用方法まで提案することが可能です。IFAに相談しながら自分自身の知識も深めていくのが良いでしょう。

ふさわしくない相談先

専門的な資格や知識がない人に相談するのは避けるべきです。いざ相談するとなたったら、相談相手の過去の活動や実績などを調べるのも大切です。過去の活動実績などが確認できない場合は、避けた方が良いかもしれません。また、特定の金融商品ばかり提案してきたり、偏った運用を提案してくる場合も相談相手の対象から外したほうが良いでしょう。

人として信頼できるかどうかも実際に相談してみて自分で判断していく必要があります。資産運用などお金に関する相談は、長期的な視点で相談するものなので実際に会って相談する中で、専門家が自分に合っているかどうか判断していくことが大切です。

あなたにあった資産運用アドバイザーを検索

老後資金について相談する前に整理するポイント

ここでは資金計画の専門家と相談する際の注意点や、相談をより有意義にするための質問の仕方について紹介します。資産運用を始めるにあたって 不安に思っていることや疑問点などもまとめておくと良いでしょう。

人に相談するには、自分の状況を把握し伝える必要があります。また、いくら専門的な知識が必要な資産運用であっても、話しを聞いた時に何となくでも話しがわかるくらいの知識をつけておく必要はあります。

自分の資産と収入、支出を整理する

まず、相談するには自分の資産状況を把握する必要があります。相手がいくら資産運用の専門家であっても、自分の資産状況は自分にしか分かりません。まずは自分の収入、支出を確認しましょう。貯金や資産などがいくらあるかも整理しておく必要があります。銀行や証券会社の残高表などを持参するのも良いでしょう。

お給料など毎月どれくらいの収入があるのか、ボーナスはどれくらいなのか年間でどれくらいの収入なのか、給与明細から把握しましょう。

一方で支出についてもおさえておく必要があります。収入から支出を差し引き、その差額のうち資産運用にまわせる資金の規模にメドを立てておくとより現実味が増します。実際にその資金配分が適切なのか、専門家に相談してみるのもいいでしょう。

ライフプランを検討する

ライフプランを検討しましょう。細かく考えていくのは専門家と一緒にするにしても、自分がどういう生活を送りたいのか?いつまで仕事を続ける予定なのか?どれくらいの収入が見込めるのか?など将来のプランを考えておきましょう。また、子どもの年齢や就学の方向性など現時点でわかることも確認しておきましょう。

相談料金の確認と相談内容の整理

専門家への相談料金は人によって異なります。あらかじめどれくらいの相談料が必要なのかを確認しましょう。肩書きだけで信頼しきってしまわない様に注意する必要もあります。専門家と言っても、自分との相性の問題もありますので、実際に相談してみて信頼できるかどうかなど判断してください。

相談先によっては時間単位で料金を設定しているところもあるため、予め相談したい内容を整理しておくことも大切です。資産運用を始めるにあたって 不安に思っていることや疑問点などもまとめておくと良いでしょう。

|

資産運用をプロの手に委ねる前に知るべき3つのポイント プロに運用の指針を委ねるにしても、投資家の皆さんご自身が投資の最終判断をするためには最低限、学んでおくべきポイントがあるのです。今回は、いざ運用をプロの手に委ねる前にこれだけは知っておきたいという3つのポイントをご紹介します。 |

あなたにあった資産運用アドバイザーを検索

老後資金について相談する際の具体的なステップ

老後の資金を計画する際の具体的なステップや、計画を立てた後の運用方法について見てみましょう。

現在の資産と将来の収入・支出を見積もる

老後資金の計画をたてるに、まず現在の資産状況を把握します。いくら貯金があるのか、どれくらいの金融資産があるのか調べてみてください。

次に毎月の収入と支出を把握します。いい機会なので生活費で出費を見直せる項目があるかどうか探してみるのもいいかもしれません。収入については将来どう変化するか、ある程度の見通しが立てられると安定的な資産運用が実現できます。

支出については、生活費など毎月の細かいものだけでなく、ライフプラン的な長期の視点で洗い出しておきたいところです。住宅購入を計画したり、車の買い替えや子どもの教育費について考えてみましょう。この先、どれくらい大きなお金がかかるイベントが想定されるか把握しておきましょう。一般的なライフイベントにかかる平均的な金額については、インターネットで検索すると情報がたくさんでてきます。

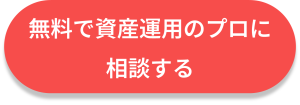

「お金の色分け」をする

今ある資産を用途別に「色分け」しておくことも効率的な家計管理・資産運用につながります。まずは大まかに3つに色分けしてみます。生活費に加え、突然の怪我や病気など急な出費に備える「日常生活に使うお金」、住宅購入などの「近い将来使うお金」、そして「当面使う予定のないお金」です。

お金を色分けすることによって「日常生活に使うお金」は換金性、「近い将来使うお金」は安全性、「当面使う予定のないお金」は収益性と、それぞれ何を重視すれば良いかが分かります。

資産運用のリスクとリターンを理解する

投資の世界でリスクとリターンは比例の関係にあります。リスクが低ければリターンも低い、リスクが高ければリターンが高いということです。

投資の世界で「リスク」とは、「得られる利益の不確実性の度合い、振れ幅の大きさ」を示しています。「リスク」が大きいということは、振れ幅が大きい、つまり、利益が大きくでる可能性もあるけれど、一方で損失が出た場合の影響も大きいという意味です。リスクが小さいのに、リターンが大きい、という都合の良い投資対象は基本的には存在しないと考えるべきです。

資産運用は、一気に儲けるものではなく、長期的にかつ効率的に資産を増やしていくものです。過度なリターンを求めることは適していません。リスクとリターンのバランスを考えて適切な運用を心がけることが大切です。

ポートフォリオと運用期間を決める

資産運用を始める前にどういうポートフォリオにするか考えましょう。ポートフォリオとは、金融商品の組み合わせのことです。資産運用で大切なことの一つに分散投資があります。一つの資産に偏ることなく、複数の資産に分散投資をすることが大切とされています。また、資産だけでなく、外国の投資信託など「地域」や購入するタイミングとして「時間」の分散も重要な要素だと言われています。

まえもって運用期間を設定しておくことも大切です。先ほど紹介した様に資産を色分けすると自ずと運用期間が決まってきます。当面使う予定がない資産は、長期運用に適しています。基本的に資産運用は長期的な視点で行うものです。分散投資を心がけながら長期間で運用していきましょう。

運用開始後の見直し

ポートフォリオを決めて始めた資産運用でも、ほったらかしにすることなく定期的なチェックや見直しも忘れてはいけません。資産運用は価格が変動する金融商品に投資することが多いです。そのため、ポートフォリオの比率は常に変動しています。

当初、資産に対して25%程度の組入予定だったものが、その金融商品が値上がりして35%に比率が上昇することなどがあり得ます。場合によっては、一部売却するなどして資産配分の比率を調整するのが良いでしょう。逆に、当初計画より比率が低い場合は、買いますなどして調整することも必要です。

保有資産のバランスが大きく偏ると、比率の高まった資産の変動に大きな影響を受けるようになります。これでは安定的な運用とは言い難くなります。

また、何かのショックなどで相場が大きく下落した時などもポートフォリオの確認が必須です。自分なりに状況を分析し、その時の状況によっては、ポートフォリオの見直しをすることも必要です。ただし、経済ニュースだけで理解するのは難しいというのが本音の方もいらっしゃるのではないでしょうか。こういった場面で専門家に、何が起きているのか、自分自身の資産についてどう対処すればいいのかを相談することでパニックや不安を回避することができます。

資産運用は長期間で運用するものです。一度ポートフォリオを組んだら終わりではなく、折に触れ、ポートフォリオの見直しをしていくことが大切になります。

|

資産運用とは? 始め方やリスクを学ぼう! 5つのステップを紹介 この記事では、「資産運用をどのように始めるべきなのか」 「投資にはどのようなリスクがあるのか」といった投資初心者の方が抱えがちな懸念をぬぐうべく、5つのステップでご紹介していきます。 |

あなたにあった資産運用アドバイザーを検索

老後資金についてプロに相談してみよう

老後資金は、年金収入とこれまで積み上げてきた資産になります。年金収入だけで老後資金を賄うことは厳しく、自分である程度資産を準備する必要があります。老後の生活を安心して過ごすためには、資金計画は欠かせません。自分だけで資金計画をするよりも、専門家との相談を通じてより具体的になる部分があります。

資金計画の相談先を選ぶ際は、信頼性や専門性を確認することが大切です。相談時には、具体的な質問を準備して、自身の状況や目標に合ったアドバイスを受けることが重要です。上記で見てきた様に、様々な資産運用の専門家がいますが、中でもIFA(独立系ファイナンシャルアドバイザー)がおすすめです。IFAは金融機関に属さないことで中立な立場で助言することが可能です。また、具体的な商品提案まで行うことができるため相談相手に最も適していると考えられます。

証券会社と提携しているIFAや大手IFA法人をあたるなど様々な探し方がありますが、信頼できる相談先をすばやく探すなら、アドバイザーナビ株式会社が運営するIFA検索サービス「資産運用ナビ」がおすすめです。全国のIFAがデータベース化されているため、お住まいの地域や相談したい内容などから、自分に合ったIFAを選ぶことができます。

あなたにあった資産運用アドバイザーを検索