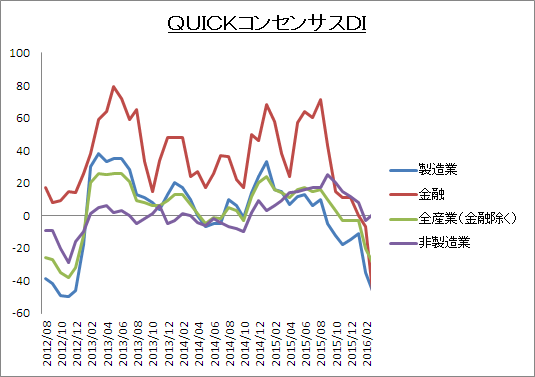

この2カ月でコンセンサスDIが急速に悪化

株式市場のアナリストによる業績予想の方向感を示す「QUICKコンセンサスDI」(2016年3月末時点)は、金融を含めた全産業ベースでマイナス30と5カ月連続のマイナスとなりました。2月末時点に比べ10ポイントの悪化となり、前月に続いて2012年12月(マイナス32)以来の低水準となりました。

QUICKコンセンサスDIは、アナリストが予想連結純利益を3カ月前時点に比べて3%以上、上方修正した銘柄を「強気」、下方修正した銘柄を「弱気」と定義し、「強気」銘柄が全体に占める比率から、「弱気」銘柄の比率を差し引いて算出されます。

DIがマイナスということは、下方修正銘柄が上方修正銘柄を上回っているということです。5社以上のアナリストが業績を予想する銘柄を対象にしているため、主要企業の業績に対する市場全体の期待値が上向きか、下向きかを判断するうえで参考になります。

企業業績に対する懸念の高まりは株価にも表れており、日経平均株価は3月末にかけて3日続落。さらに、名実ともに新年度相場入りした4月1日は、日銀企業短期経済観測調査(3月、日銀短観)が市場予想以上に悪化したことが投資家心理を冷やし、同日の日経平均は594円安と急落し、今年4番目の下げ幅を記録しました。ドル円相場は1ドル=112円台と、主要企業の想定為替レートに比べて円高に振れていることも輸出企業を中心に業績の先行き懸念を高める要因となっています。

製造業DIは2012年11月以来の低水準に

製造業の先行きに対する厳しい味方は、DIにも明確に表れています。製造業DIは、昨年秋口以降マイナス幅を広げてきましたが、ここ2カ月で悪化度合いが加速し、3月はマイナス48と2012年11月(マイナス50)以来の低水準となりました。

これに対して非製造業DIは2月、1年4カ月ぶりとなるマイナスに転じましたが、3月はプラス1とかろうじてプラス圏に浮上しました。日銀がマイナス金利付き量的・質的金融緩和を導入し、今後の追加緩和観測もくすぶる中でこうした政策が追い風になると期待される不動産など一部内需関連の業績期待がで高まったことが一因です。

銀行DIが大幅悪化 プラス幅拡大は不動産のみ

業種別コンセンサスDIをみると、2月に比べてDIのプラス幅が拡大したのは「不動産」のみにとどまりました。マイナス幅が縮小したのは「機械」、「卸売」の2業種でした。一方、プラス幅が縮小したのは「建設」と「その他金融」の2業種で、プラスからマイナスに転じたのは「食料品」、「情報・通信」の2業種。マイナス幅が拡大したのは「化学」、「医薬品」、「鉄鋼」、「非鉄金属」、「電機」、「輸送用機器」、「小売」、「銀行」の8業種となりました。

マイナス幅が拡大した業種のうち、銀行は2月のマイナス15からマイナス79へと大幅にマイナス幅を広げました。これは世界的な金融危機の余波で不良債権処理や減損損失の計上などにより大手銀行が軒並み大幅な最終赤字(2009年3月期)に転落した時期と重なる、2009年5月(マイナス89)以来の低水準です。

今回のDI悪化は日銀によるマイナス金利の導入により、業績懸念が一段と強まったからです。10年物金利までマイナスになり、20年、30年という超長期金利まで低下傾向をたどるなか、イールドカーブのフラット化が進み、銀行は収益を挙げにくい状態になっています。

市況悪化で海運の業績期待が後退

3カ月比で純利益の上方修正率、下方修正率が大きな銘柄のうち、いずれも上位5銘柄をピックアップしてみました。

TDKはスマートフォン(スマホ)向け電池が好調であることに加え、合弁会社設立に伴う一時益である約1500億円の計上が、業績の押し上げ要因になりました。一方、川崎汽船は原油安によって燃料安というメリットはあったものの、バルチック海運指数の低迷ぶりからも分かるように全体的に海運市況が悪化しており、業績見通しが不透明になっています。こうした海運業の業績低迷は、世界的な景気の低迷による影響ともいえるでしょう。

予想純利益率の上方修正率(3カ月前比)の高かった上位5銘柄は以下の通りです。

銘柄名 修正率

TDK(6762)・・・・・・・・・57.62%

鹿島建設(1812)・・・・・・・・30.20%

中部電力(9502)・・・・・・・・28.39%

ニコン(7731)・・・・・・・・・28.35%

小野薬品工業(4528)・・・・・・28.22%

一方、下方修正率ランキングの上位5銘柄は以下の通りです(▲は減少)。

銘柄名 修正率

川崎汽船(9107)・・・・・・・▲72.13%

東芝(6502)・・・・・・・・・▲50.51%

ジャパンディスプレイ(6740)・▲49.48%

三井金属鉱業(5706)・・・・・▲47.38%

イビデン(4062)・・・・・・・▲43.52%