今日も歌です。あるアーティストは今年でデビュー30周年を迎えるそうです。そのアーティストの代表曲のひとつが「Tomorrow never knows」です。皆さん、ご存じかどうか、実はビートルズにも同名異曲があります。おそらくはここから取ったのだと筆者は想像しています。

というのもTomorrow never knows.という文は主語と述語を考えるとおかしな文です。これはリンゴ独特の言い回しで、のちにジョンはリンゴの言葉を「拝借した」とインタビューで語っています(→「The Beatles Anthology」の5巻にも収録)。ほかにも、リンゴの言い回しが曲名になったものとして「A Hard Day’s Night」や「Eight Days a Week」があるそうです(→脱線すると「Eight Days a Week」というタイトルを見るたび、五月みどりさんの♪一週間に十日来い♪を思い出すのは、私だけではないでしょう)。

実は、このアーティストは、ビートルズとのかかわりがとても深いアーティストであると、(「ビートル・マニア」のはしくれである)筆者は過去30年近くにわたり、ずっとそう感じてきました。

例えば、大ヒット曲の「Cross Road」は、歌いだしで何度か韻を踏みますが、韻が踏まれる「Ticket to Ride」はビートルズの曲(邦題:涙の乗車券)から取ったものでしょう。合わせて言えば「名もなき詩」のドラム・リズムは、このビートルズの「Ticket to Ride」のドラムと同じ独特なリズムです(→ぜひ聴き比べてみてください)。ほかにも冒頭の「Tomorrow never knows」に加えて、「抱きしめたい」(原題は「I want to hold your hand」)という同名異曲があります(→もしかしたら「My Life」と「In My Life」もそうかと思っています)。さらに、「花-Memento-Mori」という曲のミュージック・ビデオではメンバー4人がビルの屋上で歌いますが、これは(彼らの服装を含め)ビートルズの記録映画「Let It Be」のライブ・シーンとそっくりです。ほかにも、そもそもどちらも4人組ですし、ドラム・セットの極めてシンプルな置き方も似ています。もっとマニアックなところで言えば、「終わりなき旅」の最後のストリングスと「Lucy in the Sky with Diamonds」の途中のブラスは同じメロディーを取っていると筆者は考えています。

いずれにせよ、最近の景気後退決め打ちのマーケットには、「Tomorrow never knows!」と言いたくなる、そんな話でした。。。

景気後退決め打ちのマーケット:覚悟は十分だが、油断が足りない?

マーケットは移り気です。ついこの前までは誰もが「インフレ」を懸念していると思ったら、今度は米連邦準備制度理事会(FRB)のパウエル議長を含め、誰もが「景気後退」の話をしています。

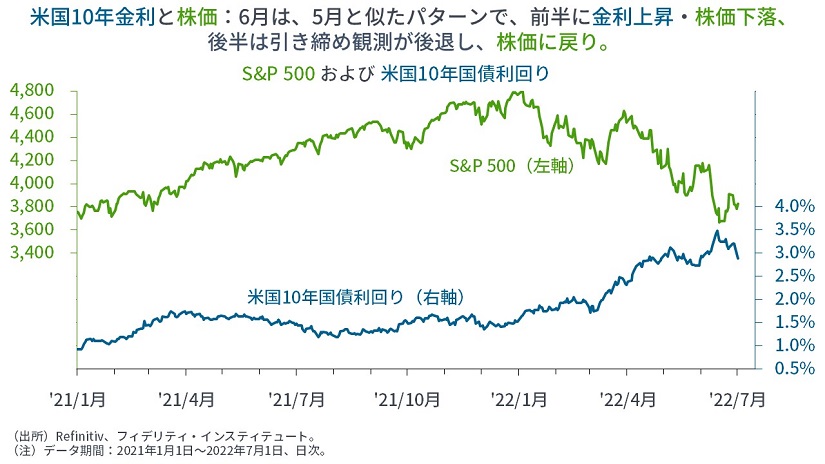

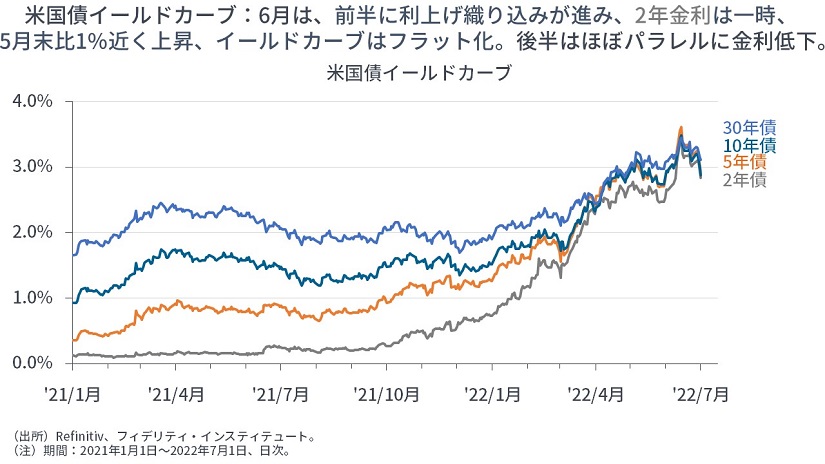

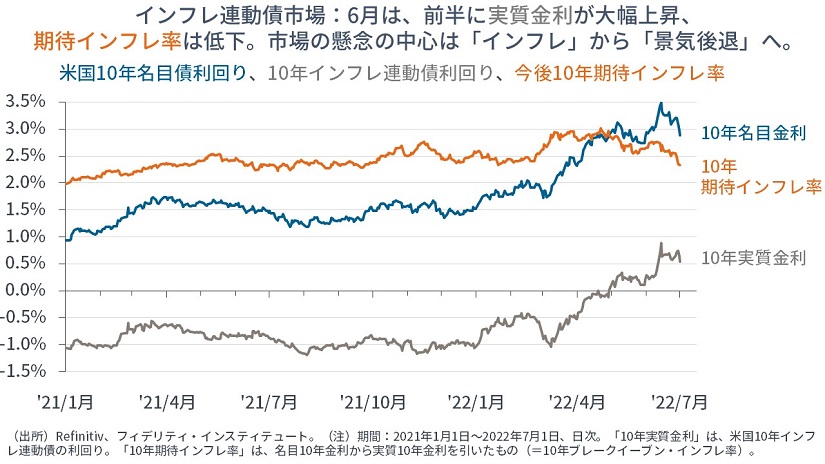

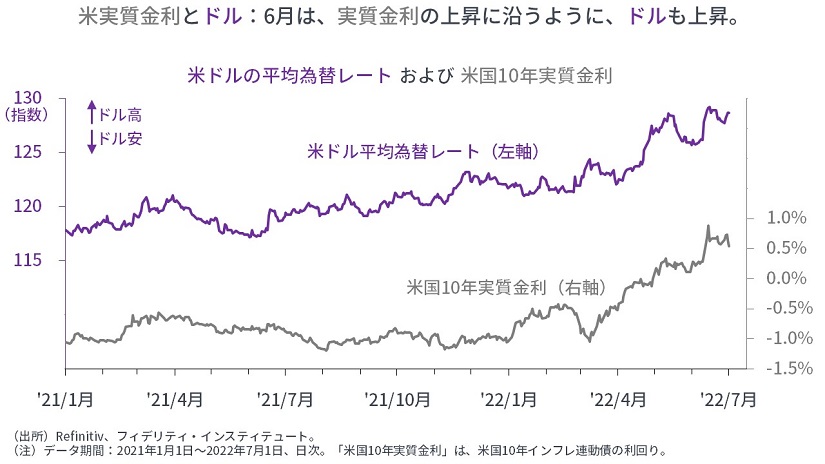

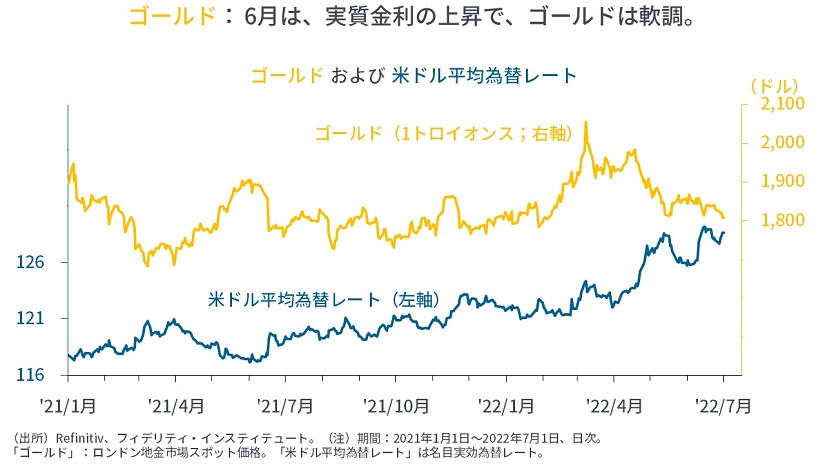

最後の「月次の振り返り」のところでも見ますが、6月は、実質金利が大幅に上昇するとともに、インフレ期待はすっかりしぼんでいます。

「景気の気は、気持ちの気」とは言うものの、これほど誰もが景気後退を見始めると、そうそう簡単には起きない気もしてきます。マーケットのポジションもそうですが、待っているとなかなか起きず、待ちくたびれて「折れた」頃にそっちに向かうものです。

パターンで言えば、景気が持ち直して「やっぱ景気後退は来ないんじゃないの!?」「今回は違うんじゃないの!?」という話が出たあたりで(そのときは株価もだいぶ戻すのですが)、突然に景気後退入りして、「やっぱそうか」「やっぱいままでのサインは正しかった」となります。

言い換えれば、いまはまだ「油断が足りない」のかもしれません。多くの人が油断し始めたら要注意です。

マーケットはサプライズであふれています。毎日何かしらのサプライズが起きることを否定する人はいないでしょう。サプライズが起きるということは、毎日いまの織り込みからは「ずれた」ことが起きている(≒いまの織り込みどおりのことは起きない)ということにほかなりません。「景気後退」が織り込まれる中、「インフレ」なのか、「もっと深刻な景気後退」なのか、どちらかが我々を待っているのかもしれません。

今回のテーマ:今後の景気後退はどれほど深刻か

さて、今回も、多くの方が気にされている景気後退の話をします。前回までの話を簡単に振り返ると、超長期のデータに基づけば、

- 今回のマーケットの調整は(タイミングとしても下落幅としても)かなり先に進んでいる可能性がある

- (調整が早く進んでいる分)マーケットのボトムは「今年の終わりから来年の前半頃」にかけて生じる可能性がある

とお伝えしました。

冒頭で「Tomorrow Never Knows」と言ったばかりですが、今日は「今度の景気後退がどの程度なのか」について考えたいと思います。幾分楽観的な考え方であることを付け加えておきます。

米国経済のレバレッジ:家計の借り入れは増えておらず、問題はなさそう

「毎回の景気後退が深刻になるかどうか」を知るうえで最も大きな要素のひとつは、レバレッジ(≒借り入れ)の大きさです。

レバレッジが大きいときにブームが終わりを迎えると、金融機関は多額の不良債権を抱え、ひどくすれば金融危機が起き、ひどくすれば誰もが借金の返済に走るバランスシート不況が起き、景気後退が深刻化します。

では、米国の実体経済に関するレバレッジはいまどんな状況か、確認してみましょう。

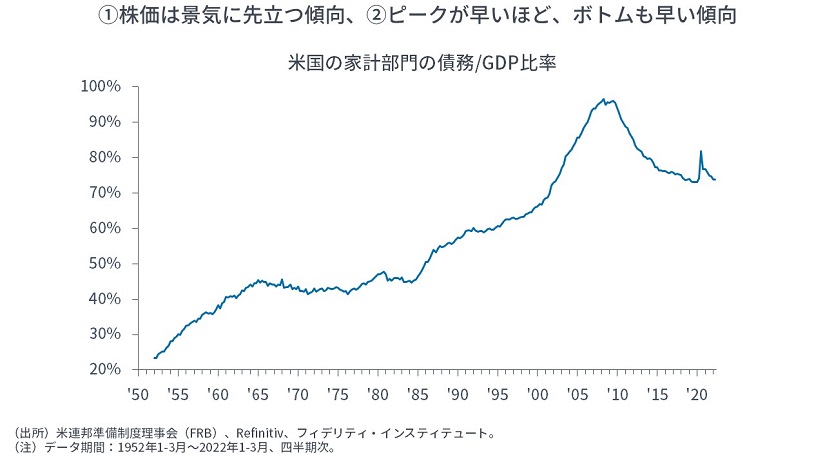

まず、【次のチャート】に示すとおり、家計の借入残高をGDP比で見ると、2007-08年の金融危機をピークに家計の借り入れは減少しています(≒ディレバレッジが続いています)。もちろん、景気後退になれば、いくばくかの不良債権は生じるはずですが、2007-08年当時に比べれば、大きな問題は生じないように思われます。

企業の債務増加は流動性の増加を伴っている:過去の低金利政策の恩恵を受け、利息負担は小さい

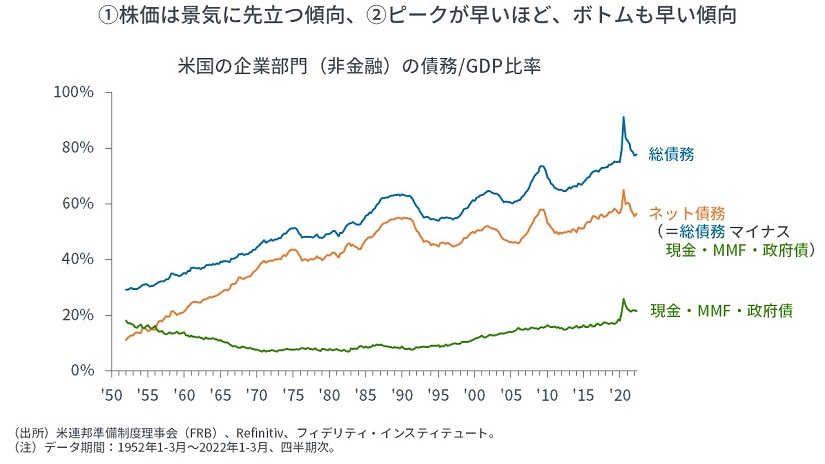

次に、企業はどうでしょうか。【次のチャートの青色のライン】に示すとおり、企業の債務残高をGDP比で見ると、パンデミック前もパンデミック後もトレンドとして過去最高水準を更新し続けています。パンデミックが起きると、多くの企業は政府からの支援によって「延命」されました。

ただし、【緑色のライン】に示すとおり、企業は家計と同様に、パンデミック後に現金やMMF、国債などの残高を増やしています。

都合、【オレンジのライン】に示すとおり、現金を含め流動性の高い金融資産を債務残高から控除した「ネットの債務残高」を見ると、現在は2016-18年あたりの水準であり、過去に比べて、借り入れ(レバレッジ)が大きく増えているわけではありません。

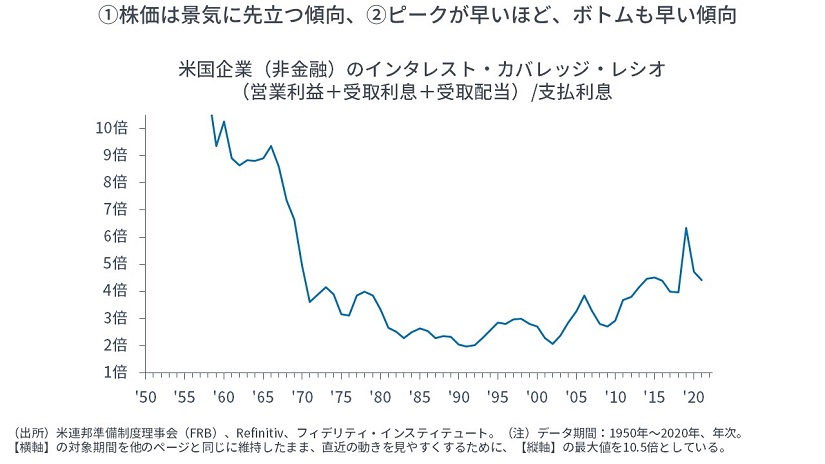

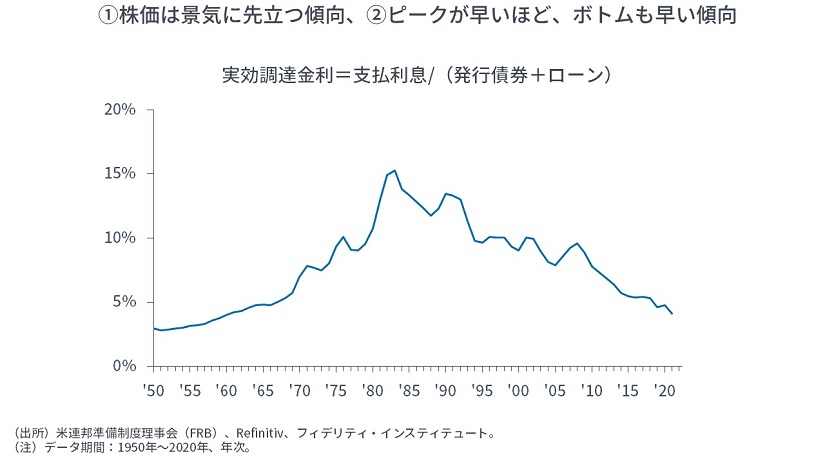

合わせて言えば、企業の債務残高は増えているものの、低金利によって、利息の負担は抑制されており、(企業の営業利益や受取利息・配当が、支払利息の何倍に相当するかを見る)「インタレスト・カバレッジ・レシオ」は4倍程度であり(→ただし、最新データは2020年時点)、今世紀を通じて、企業の営業利益や受取利息・配当は支払利息対比で増加トレンドにあります。また、支払利息を債務残高対比で見た「実効金利」も、低金利によって、低下しています。

ただし、これらは米国の企業全体を見ており、流動性や利益は一部の巨大企業に偏っている可能性があるほか、利益は景気とともに循環的に拡大している側面もあり、また低金利の時代も終わりを迎える可能性もあることを付け加えておく必要があります。

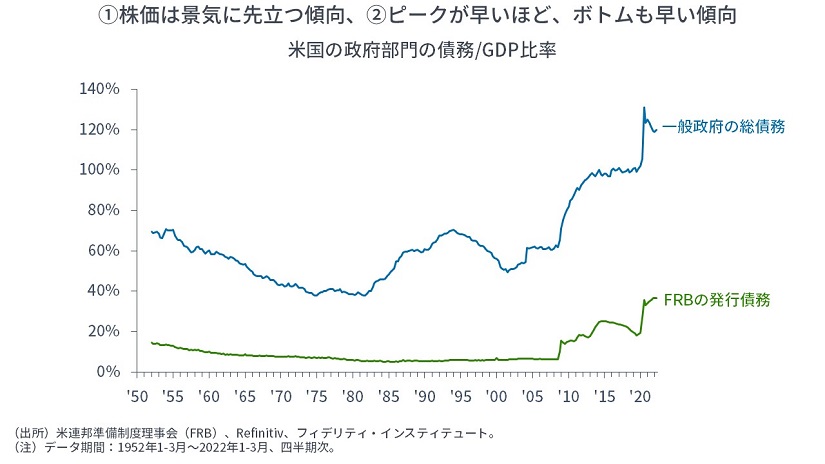

政府部門のレバレッジこそ問題だが、それはマネタイズされる:帰結はインフレ

最後に、政府部門(連邦政府と地方政府を合わせた一般政府ベース)の債務をGDP比で見ると、世界金融危機とパンデミックを機に急増しています。いま、レバレッジの問題を抱えているのは、政府部門でしょう。

ただし、政府部門の自国通貨建て債務は、中央銀行によるマネタイゼーション(国債の買い入れ)によってカバーされます。景気後退になれば、中央銀行は利下げをし、量的金融緩和(QE)を実施するでしょう。ただし、その長期的な帰結はインフレでしょう。

以上をまとめると、米国のレバレッジは、政府部門を除けば、金融危機やバランスシート不況を招いた2007-08年ほどには大きく高まってないと見られます。政府部門のレバレッジの大きさは、インフレを示唆します。引き続き、長期的に見れば、インフレにも備えられる資産をポートフォリオに含むことが求められます。

2022年6月の振り返り

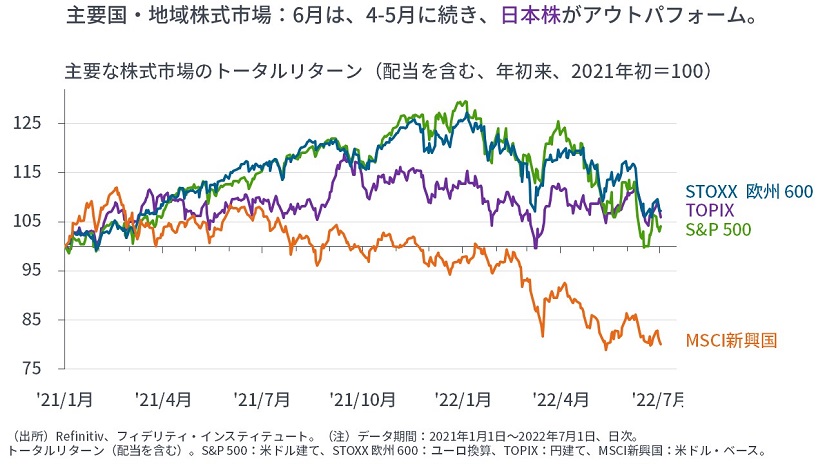

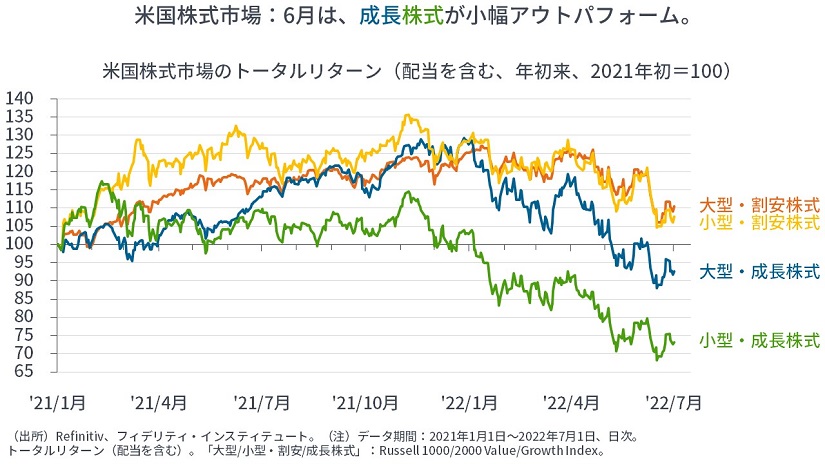

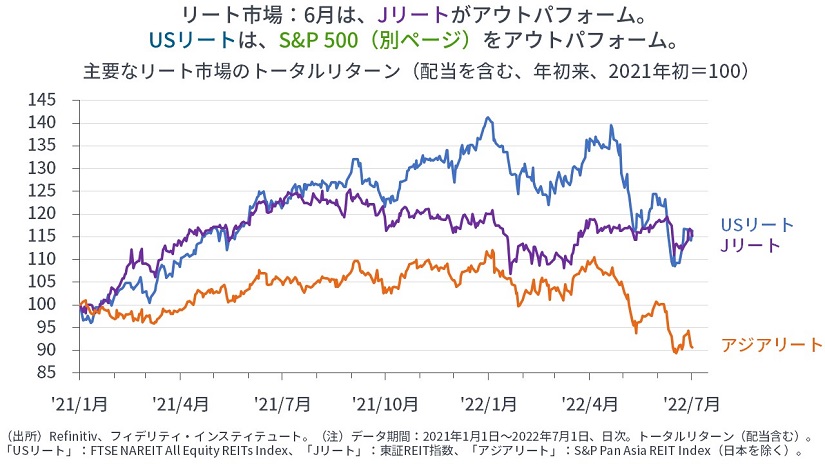

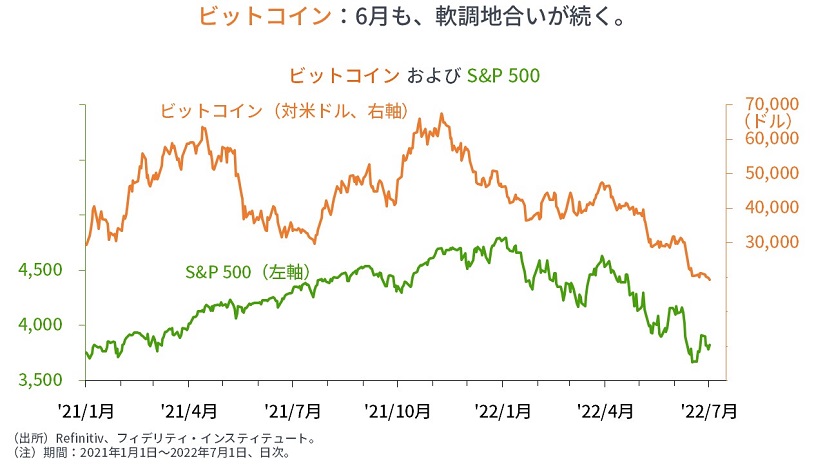

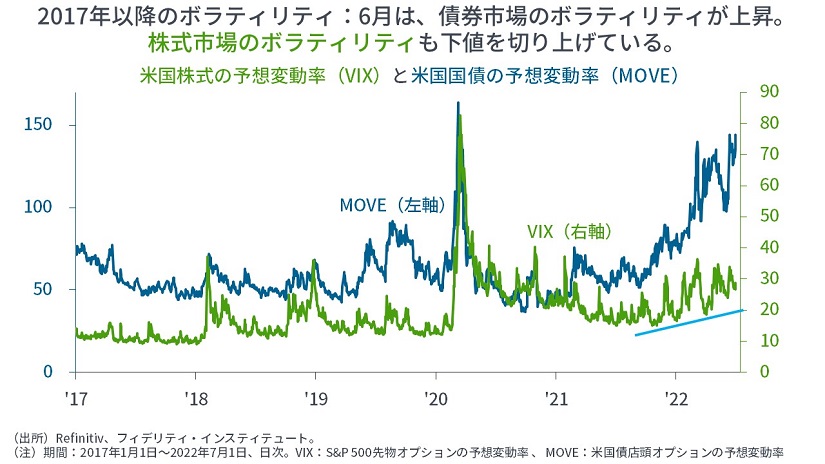

6月は、前半を中心に、利上げ懸念が高まって実質金利が急騰し、幅広い資産価格は下落しました。マーケットの関心は「インフレ」から「景気後退」へと移っているように見えます。

主な出来事は次のとおりです。

-

- 中国・上海市が2ヵ月あまり続いたロックダウンを解除。

- バイデン政権が高機動ロケット砲システムのウクライナへの提供を決定。英国防省は多連装ロケットシステムの供与を発表。プーチン大統領は「これまで標的としていない対象を攻撃する」とけん制。

- JPモルガン・チェースのダイモンCEOが投資家向け会合で「ハリケーンはすぐそこにある」と発言。ほかにもアリアンツのエラリアン氏やブリッジウォーター・アソシエーツのダリオ氏が景気の先行きへの懸念を表明。

- OPECプラスが追加増産を決定。

- EUがロシア産原油の輸入禁止を含むロシアへの追加制裁で正式合意。

- テスラのマスクCEOが「世界で採用全面停止」とのメールを送付と伝わる。このほかネットフリックスや仮想通貨取引大手なども人員削減。

- 日銀の黒田総裁が「家計の値上げ許容度も高まってきている」と発言。その後撤回。

- 世界銀行が経済見通しを下方修正。2022年の世界経済の実質GDP成長率を2.9%とし、1月時点から1.2ポイント下方修正。

- 米国務省の調整室長が、ロシアによる侵攻でウクライナの穀物生産能力が3割超減ったと述べた。

- 米国の平均ガソリン価格が初めて1ガロンあたり5ドル超に。

- ロシアのガスプロムが、ノルドストリームの天然ガス供給量を40%減らすと発表。

- 鈴木財務相が円相場について「急速な円安の進行が見られ、憂慮している」と発言。

- ECBが、イタリアなどの南欧国債の価格抑止策を決定。

- 中国の5月の小売売上高が前年同月比6.7%減少。新築住宅価格は70都市中、43都市で前月から値下がり。

- 米国の5月の住宅着工件数が前月比14.4%減少。

- 仮想通貨運用の大手ヘッジファンドが、相場急落によって取引の一部が清算に。

- プーチン大統領が核兵器を念頭に「国家の主権を守る必要がある場合には使用する」と発言。

- 米アップルの店舗で、同社として米国発の労働組合の結成が決まる。

- 中国の5月の原油輸入量は、ロシア産がサウジアラビア産を抜いてトップに。

- リトアニアがロシア西部の飛び地カリーニングラードへの貨物列車の通過を禁じた。

- パウエルFRB議長、景気後退について「確かに可能性はある」と発言。

- 日本の5月のCPIインフレ率が前年同月比+2.1%に。

- 米連邦最高裁が、人工妊娠中絶を憲法上の権利と認めた1973年の「ロー対ウェイド判決」を覆す判断。

- バイデン大統領が銃規制強化法案に署名。

- ムーディーズがロシアの外貨建て国債について「デフォルトに該当する」と表明。

- イランとアルゼンチンが、BRICSへの加盟を申請。

- NATOがフィンランドとスウェーデンの加盟で正式合意。トルコが加盟を支持。

- 米公聴会でトランプ前大統領の元側近が、トランプ前大統領が議会占拠事件で支持者の武装を事前に認識していたと証言。

- 米国の5月のPCEインフレ率は前年同月比+6.3%、コアは同+4.7%。

などが挙げられます。

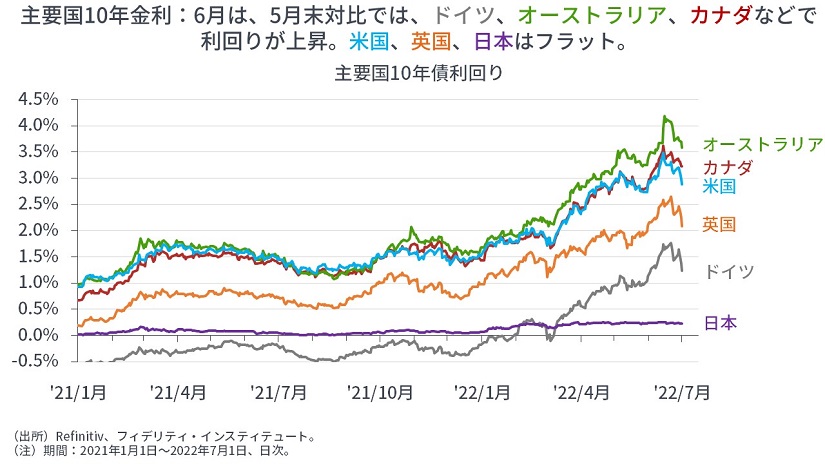

中央銀行の動きとしては、カナダ、ウクライナ、オーストラリア、チリ、インド、ポーランド、ペルー、米国、ブラジル、台湾、スイス、英国、アルゼンチン、アイスランド、チェコ、フィリピン、ノルウェー、メキシコ、ハンガリー、スウェーデンなどが利上げを決定しました。ロシアとウズベキスタンが利下げを決定しました。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは

前文の熱量がすごい。本当は経済よりも音楽について語りたいのかもしれない…