【QUICK Money World】QUICK Money Worldでは12月、オンラインセミナーを有料会員限定で開きました。来年度にかけての株式相場の展望をデータから読み取ろうというもので、8日夕の同セミナーではQUICK企業価値研究所の山藤秀明上席アナリストが講師を務めました。「データが物語る明暗逆転の2023年の相場展望と投資戦略 ~ 株式相場は弱気サイン発出も攻めの投資手法あり ~」と題し、企業決算やマーケット指数を手掛かりに株式相場の状況を紐解き、来年の相場見通しを示唆しようという内容です。

山藤上席アナリストは、今年度の企業業績の明暗を分けた「原材料高」や「円安の進行」といった要素が、来年度は逆方向に作用する可能性があると指摘。22年度の国内株式相場をけん引してきた「外需株」の堅調さが鈍化する一方で、23年度には内需株や中小型株に投資妙味を見出せるのではと分析しています。

以下では同セミナーのポイントをかいつまんでご紹介します。ご興味のある方はぜひ一度、セミナー動画もごらんになってみてください。過去に開催したセミナーのアーカイブ動画や資料の公開は有料会員限定のサービスです。有料会員は登録から30日間は無料ですので、この機会にぜひお試しください。

※当記事の図、グラフはすべて山藤氏セミナー資料より抜粋

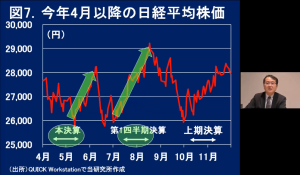

■2022年度上期の振り返り

◎原材料高が重荷

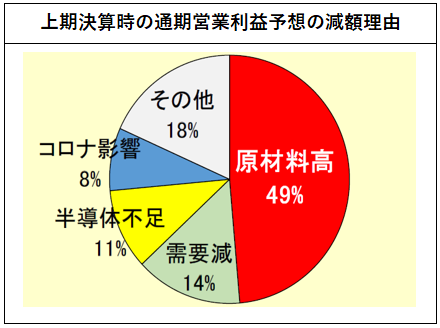

22年10月から11月にかけて3月期決算企業の上期実績の発表にあわせ、業績予想の修正が相次ぎました。通期営業利益の予想を上方修正した企業の方が数は多いのですが、注目すべきは減額修正企業の割合です。東証プライム上場企業のうち、第一四半期の決算時に減額修正をしたのは予想を修正した企業のうち35%ほどでしたが、上期決算時では41%にまで増加しているのです。

そこで、減額修正の理由を個別に確認してみると、49%とほぼ半数の企業が「原材料高」を理由に営業利益予想を下方修正していました。一方で、「景気鈍化による需要減」や「新型コロナウイルス感染症による影響」などを理由にした企業の割合はそれぞれ14%、8%にとどまりました。

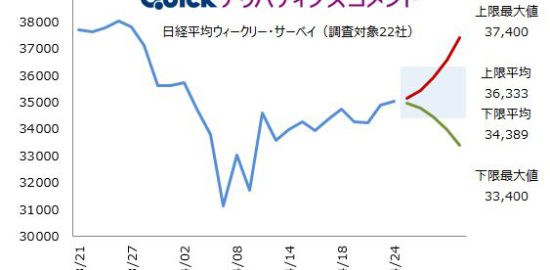

◎相場の気持ちを聞いてみよう

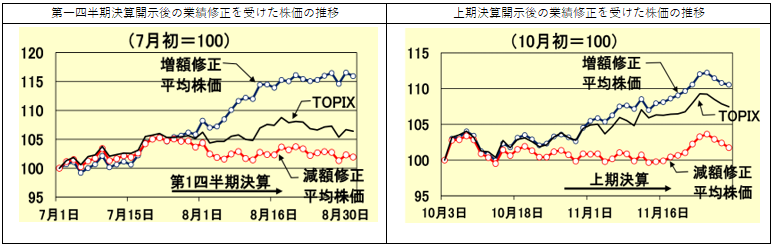

業績予想の修正に対して株式相場はどう動くのか。「相場は相場に聞け」ということで、株式相場がどう反応しているのかを確認していきましょう。

業績予想の増額予想、減額予想を出した企業の平均株価と東証株価指数(TOPIX)の動きをそれぞれグラフに示したものが以下です。

夏場の株式相場では、通期営業利益の増額修正した企業の株価はTOPIXを大きく超えて伸びました。一方、減額修正した企業の株価の下げ幅をみると、TOPIXからの乖離幅は小幅にとどまりました。株式相場は減額修正をさほど悲観せず、むしろ強気サインを出していたと読み取れます。

では、秋の株式相場はどうでしょうか。同じように増額修正をした企業の株価をみると、TOPIXを小幅に上回る程度で、夏場の相場のように強い評価は出しませんでした。しかし、減額修正をした企業の株価はTOPIXを大きく下回りました。これは、株式相場としては減額修正を悲観しているという弱気のサイン、つまりこの先は軟調な相場になりそうだというサインを出していることになります。

実際に、1年前の21年の秋も同じような相場で弱気サインが出て、その後の株式相場は下落してしまいました。18年にも同じようなことが起きました。この秋は、株式相場では「弱気サイン」が発出されているということを確認しておきましょう。

◎円安効果による株式相場の押し上げ――外需企業の寄与

株式相場の気持ちを聞くと「弱気だ」というのに、なぜ足元で日経平均株価は上昇したのか。この理由は外需企業と日経平均株価の関係にあります。

円安は内需企業に対しては重荷、外需企業にとってはメリットになります。日経平均株価を構成する225銘柄のうち海外売上比率の高い50銘柄は値がさ株が多く、日経平均株価への寄与度は4割近くあります。ですので、円安効果を受けた外需企業の株価上昇が、株式相場を押し上げる支援材料になってきたということが言えるのです。

■2023年度を予想してみよう――「明暗逆転」か

22年度の国内株式相場で大きく材料視されてきた「円安」「原材料高」。円安の進行は外需企業に対して追い風になった一方、内需企業に対しては原材料高と合わせて重荷になってきました。しかし、これらは来期には逆転する可能性があります。外需企業にとっての明るい材料であった「円安進行による業績の押し上げ効果」は一服し、内需企業にとって長らく重荷になってきた「原材料高によるコスト増」という逆風はおさまるかもしれません。

データを元に、それぞれ紐解いていきましょう。

◎円安効果は順次縮小

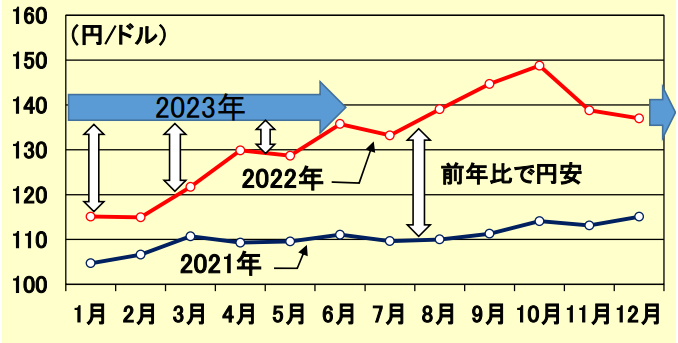

2021年以降の対ドルの円相場の動きを暦年ごとのグラフにして示したものが以下です。

22年になり期初に想定されたよりも円安が進行しました。外需企業は円安幅が拡大するほど増益となることから、業績を上方修正する企業が多くありました。これが日経平均株価を押し上げるひとつの要因でした。

しかし12月時点の130円台の水準がこの先も続くとどうなるでしょうか。次第に円安効果は縮小し、3月期決算企業にとっての22年度が始まる4月には、その効果はほぼ薄れてしまいます。今の水準では23年後半には円高となりかねず、今年の外需企業にとっての「明るい」材料だった円安効果が転じて「暗い」材料になってしまう可能性すらあるのです。

◎原材料高の悪影響は和らぐ――コストの価格転嫁も

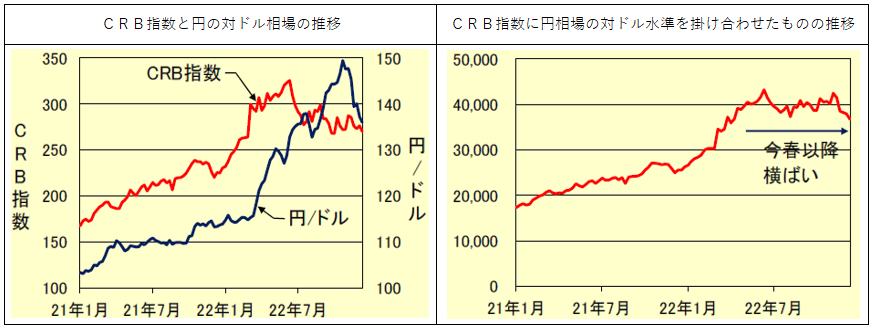

原材料価格の先行きを読むために、原油や鉄鉱石、小麦、大豆などの総合的な国際商品市況である「CRB指数」を用いてデータを確認していきましょう。

内需企業を中心に、資源高に加えて為替相場での円安進行が「原材料高」として重荷になってきました。ですので、原材料高の影響を考えるには、CRB指数を円換算する必要があります。

CRB指数と円相場の対ドルの水準、CRB指数に円相場の対ドルの水準を掛け合わせたものをそれぞれグラフで見ると以下のようになります。

このところ国際的な商品市況は上昇し続けていましたが、22年半ばにピークをつけています。同時に対ドルでの円安も進みましたが、足元では10円近く円高に転じています。この2つの指標を掛け合わせて円換算したCRB指数をみると、今年の春以降はほぼ横ばいで推移してきたことがわかります。

原材料の仕入れ価格に実際に反映されるまでには一定の時間がかかるため、足元ではまだ原材料高の影響が続いています。ですが、年明けから次第に原材料高の悪影響は薄れていくでしょう。

長らくデフレ経済の象徴とされてきた消費者物価指数も、企業間の売買価格の変動を示す企業物価指数も、それぞれが上昇してきているように、原材料高を販売価格へ反映する動きも進みつつあります。

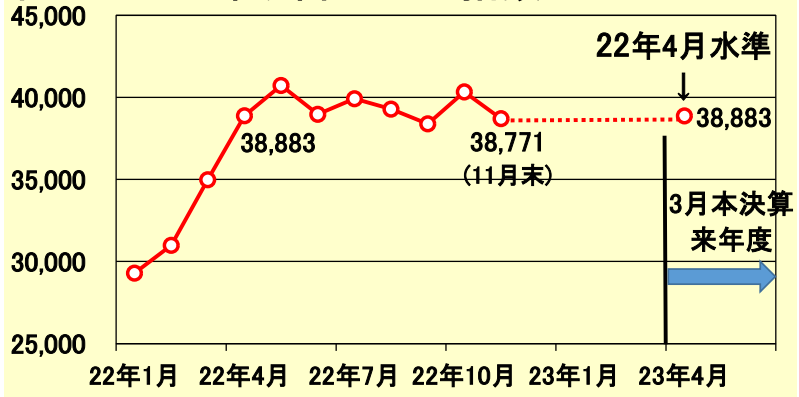

23年度の状況を予想するために、CRB指数に円相場の対ドルの水準を掛け合わせたグラフを改めて確認してみましょう。

11月末の水準がそのまま続いたと仮定すると、3月期決算企業の新年度が始まる23年4月の水準は1年前よりも低くなります。同じように物価指数の水準も上昇してきた今の水準が維持されれば、原材料高の悪影響は一巡するなかで値上げによる効果の強まりも見込めるということになります。

■2023年度に注目したい銘柄とは――「明暗逆転」なら内需・中小型株

対ドルでの円相場、国際的な商品市況、物価指数などの状況から、2023年度の国内株式相場では「明暗逆転」が起きると予想していますので、内需株・中小型株を投資戦略として組み込まれることを提案したいと考えています。なお、当面の株式相場は足元では「弱気サイン」の出ている状況ですから、今しばらくは軟調な相場が続き、投資時期は年明け以降などになるかもしれません。

今回お示しした先行き予想の前提はいずれの材料も「現状水準のまま推移」です。これらの指標がどうなるか、もう少し見極めたいという方はぜひ「円換算したCRB指数」に注目して、フォローしてみてください。CRB指数はQUICK Money Worldのマーケット指標の該当ページで確認できます。

◎具体的な注目銘柄をご紹介――原材料高が薄れたら、この銘柄に着目!

来年度にかけて原材料高の悪影響が薄れた場合に、着目したい銘柄を紹介していきます。

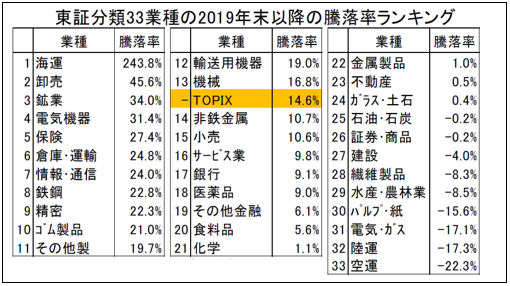

新型コロナウイルス感染症の拡大前の19年末以降の、東証業種別33業種の騰落率を確認してみると、新型コロナによる外出やイベントの自粛、資源高などが逆風となってきた業種が下位に並びます。

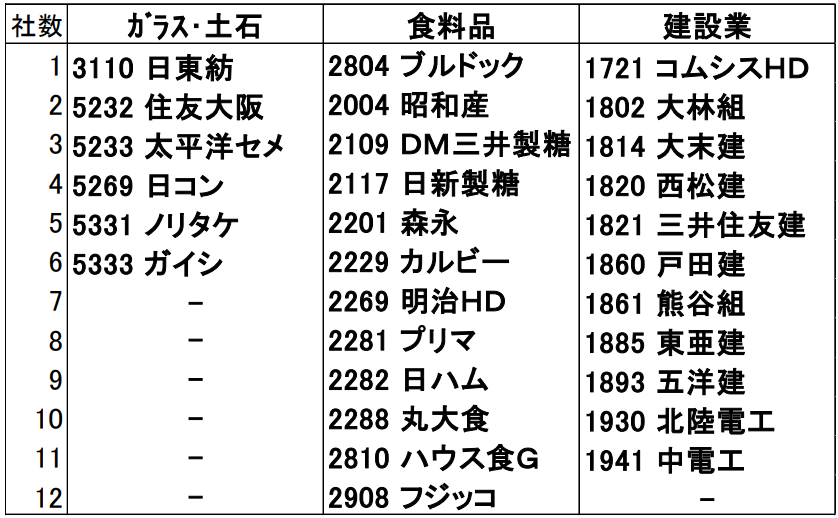

株価の低迷が目立つ業種のなかで、22年度上期の決算発表時に原材料高を理由に業績を下方修正した企業の割合が多かった業種は「ガラス・土石」「食料品」「建設」などでした。3業種のうち、「原材料高の影響が大きい」として通期営業利益の予想を下方修正した企業は以下の通りです。

これらは、相対的に株価に出遅れ感のある業種であり、原材料高という「暗い」材料の影響が薄れれば、株価の反発が期待できそうだと考えています。

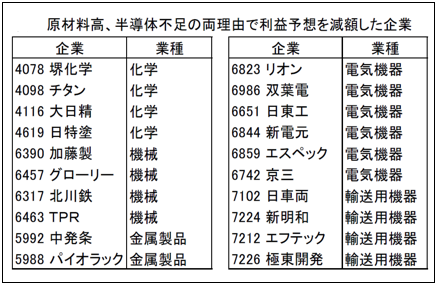

もうひとつ、「半導体不足」も通期営業利益予想の減額理由として目立ちました。原材料高の影響が和らぐうえに、もし半導体不足の解消が進めば製造業の稼働率が上昇します。利益回復の進む可能性が高く、要注目と考える銘柄もリストアップします。

◎円安効果が薄れたら、中小型株にもご着目を!

22年度の株式相場をけん引してきた外需企業ですが、円安効果が一巡した後は、内需企業に目を向けるとよいでしょう。なかでも、中小型株は大型株に比べて内需業種の構成比が高いことから、内需株の評価が高まれば中小型株も相対的に強い動きをする可能性があります。投資戦略のひとつとして、JPX日経中小型株指数との連動を目指す上場投資信託(ETF)を取り入れるのもよいのではないでしょうか。

いかがだったでしょうか?実際のセミナーではより多くの資料を用いて、よりわかりやすくお伝えしています。ご興味のある方はぜひこちらから実際のセミナー動画を見て、今後の投資の参考になさってください。

QUICK Money Worldでは山藤氏のウェビナーを会員様向けに定期開催しています。またアナリストのほかにもマーケット関係者や経済ジャーナリスト、現役のマーケット専門記者などを招いたセミナーを随時開催しています。QUICK Money Worldの会員の方でしたらどなたでもご参加いただけます(一部有料会員限定のものもあります)。参加者の皆様から事前にお寄せいただいた質問に講師が答えるコーナーなどもありますので、ご参加いただける際には日ごろの投資で疑問に思うことをぜひ投げかけてみてくださいね。