2019年にウォルト・ディズニーが本格参入する動画配信サービスは覇権争いが激しさを増している。ディズニーに勝算はあるのか。期待と憂慮が交錯するなか、同社が米東部時間7日の引け後(日本時間8日午前)に発表する4~6月期決算に関心が集まる。

<市場予想>

18年4~6月期

・売上高 153億ドル(7.8%増)

・EPS 1.95ドル(23.4%増、Non-GAAP)

(注)7月31日時点、25社の予想()内は前年同期比

ネットフリックスに勝る豊富なコンテンツが強み

動画配信で先行するネットフリックスに対抗するため、ディズニーとアップルは19年から自社で動画配信を始める。競争激化が見込まれるが、ディズニーにはコンテンツを豊富に保有している強みがある。人気映画シリーズの「スター・ウォーズ」や「アベンジャーズ」に加え、コムキャストとの買収合戦を制して21世紀フォックスのコンテンツ事業を獲得することで「アバタ―」もラインアップに加わる予定だ。今後はドル箱作品を自社で配信し、それ以外は競合に販売するなど選択肢も広がりそうだ。

一方で、これに伴いバランスシートには負担がかかりそう。コンテンツ事業(映画スタジオ「20世紀フォックス」など)の買収額は、コムキャストの登場で当初の524億ドルから713億ドル(約8兆円)に引き上がり、ディズニーの年間売上高の約550億ドル(17年9月期)を大きく上回る。純現金収支(フリーキャッシュフロー)は安定的に増加してきたが、大型買収で財務バランスが保持できなくなる可能性や、競争激化でヒット作を生み出すために制作費が膨らむことも考えられる。

英放送局スカイを巡る展開も気掛かりだ。ディズニーは今回の買収でフォックスが所有するスカイ株39%を手に入れる予定だが、スカイの完全子会社化を目指すフォックスと、コムキャストの間でスカイ争奪戦が繰り広げられている。状況次第でディズニーは欧州での戦略の見直しを迫られる可能性がある。

4~6月期のEPSは23%増の1.95ドルの見込み

ディズニーの4~6月期の決算は増収増益を見込む。QUICK FactSet Workstationによると、市場予想(7月末時点)は売上高が前年同期比7.8%増の153億ドル、1株利益(EPS・特殊項目を除く)は23.4%増の1.95ドルを見込む。有料テレビ事業など主力部門の収益は低迷が続くものの、テーマパークや映画制作の事業でカバーする。

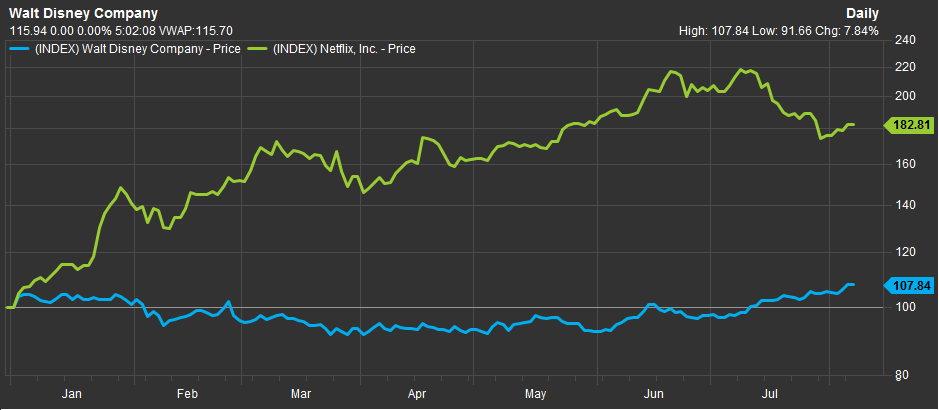

コムキャストがフォックスの買収を断念したと発表した7月19日以降、ディズニーの株価は堅調に推移。6日には一時116.84ドルと2015年11月以来の高値を付けた。株価上昇を受けて時価総額は再びネットフリックスを上回っている。しかし、両社の年初からの株価を比較するとディズニーの上昇率は小幅にとどまる。

<ディズニー(青)とネットフリックス(緑)の年初からの株価推移>

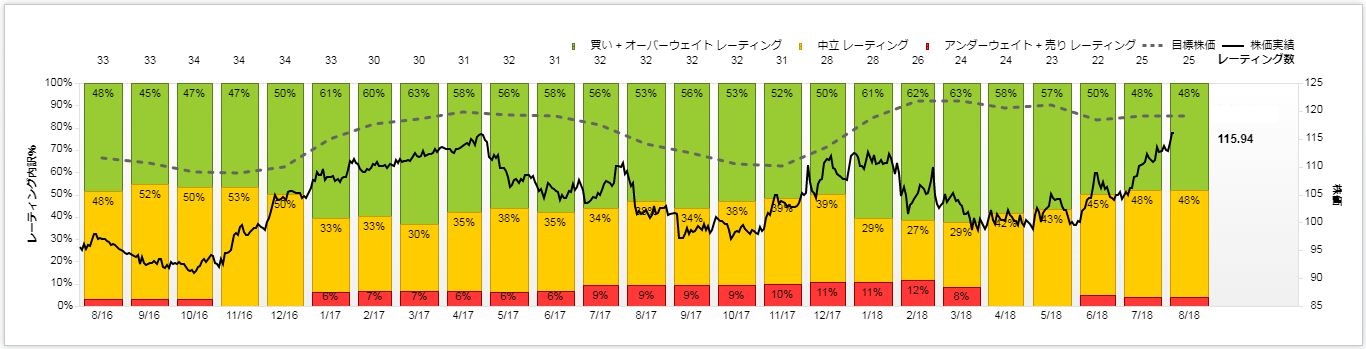

先行きを見極めたいアナリストは多いようだ。QUICK FactSet Workstationによると、ディズニー株に対する投資判断は足元で「中立」と「売り」が増えている。ディズニー株が一段高となるには、動画配信サービスの行方がカギを握る。(根岸てるみ)

※QUICKエクイティコメントで配信したニュースを再編集した記事です。QUICKエクイティコメントは、国内株を中心に相場動向をリアルタイムでLIVE解説するQUICKのオプションサービスです。米国株については決算結果の速報ニュースのほか、FANGプラスの銘柄を中心に決算発表前に注目ポイントをまとめた「米決算プレビュー」を配信しています。投資に役立つ独自コンテンツをまとめたQUICK端末の「ナレッジ特設サイト」では、米決算プレビューに加えて決算発表の日程も公表しています。