QUICKコメントチーム=松下隆介

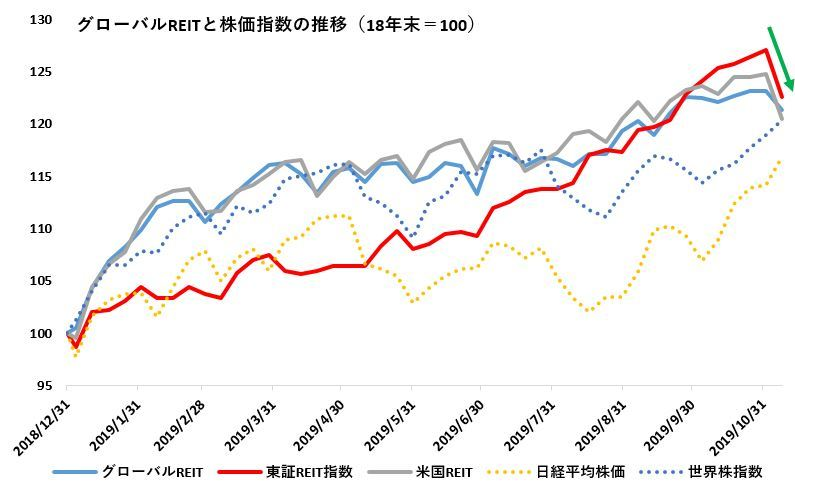

高利回りを背景に、年初から株式を上回るリターンを上げてきた世界の不動産投資信託(REIT)。だが、足元で地合いは一変。前週末の東京市場では東証REIT指数が2019年で最大の下落となったほか、シンガポールや米国などでも売りがかさんだ。潮目は変わったのか。実物不動産、REITでおよそ640億ドルを運用するドイチェ・アセット・マネジメントの清森英晃氏はメディア向けセミナーで「堅調なファンダメンタルズにもかかわらずバリュエーションが割安なREITは魅力的な資産クラス」などと語り、強気の見方を示した。

清森氏の主な発言は以下の通り。

機関投資家も個人も安定した利回り追求

米国の経済成長率は2018年の半ばをピークに減速している。このトレンドは20年の7~9月期まで続くとみられ、株価が一方的に上がり続けるのは難しい。債券はどうか。機関投資家、個人問わず安定した利回り収入のニーズは強いが、世界の発行済み債券の30%がすでにマイナス利回りで、資金は向かいにくい。こうした状況では、REITが選好されやすい。

四半期ベースでのREITの平均リターンを経済成長の加速時、減速時にわけると、加速時はほぼ株式並みのリターンが得られ、減速時には債券に近い収益を上げてきた。過去15年を振り返ると債券並みの利回り収入、株式と同程度の値上がり益があり、トータルリターンでほかの主要資産クラスを上回った。長期間、安定して高い収益を上げ続けられる資産クラスだといえる。

一部で不動産バブルを指摘する声があるのは確かだ。だが、過去と比べると、少なくともリーマン・ショック時のようなバリュエーションの割高さはなく、レバレッジも低い。似ているとすればITバブル崩壊時だが、当時は株式相場が値下がりする一方、REITは上昇した。ファンダメンタルズがITバブル崩壊時と似た状況であるとすれば、同じような値動きになる可能性がある。

実物不動産とは違う値付け

機関投資家のREITへの資金流入も見込める。実物不動産と比べた場合の割安さだ。足元では実物不動産とREITのキャップレート(不動産利回り)にかい離が生じている。米国ではREITが5.5%ほどで横ばいの一方、実物不動産は1%強低い。香港中心部でオフィスを所有するREITのキャップレートが7%で、実物不動産は2%強しかない。日本のオフィスも同様だ。同じ、不動産が投資対象のアセットクラスであるにもかかわらず、まったく違う値付けがされている。

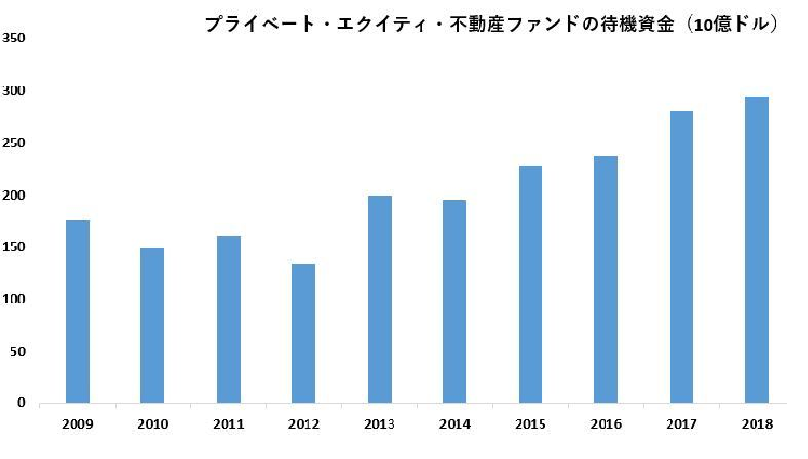

実際、実物不動産の一部はREITと比べかなり割高なものもある。安定した利回り確保のため、大都市での物件取得競争が激化している。ドライパウダーと呼ばれるプライベート・エクイティ・不動産ファンドの待機資金は積み上がり続け、18年末で2950億ドルもある。実物不動産を買わないといけないお金であり、一段とマネーが不動産に流れ込む可能性が高い。

※グローバルクローズドエンド型で単位10億ドル(ドイチェ・アセット・マネジメントより)

このREITと実物不動産の価格差に機関投資家も注目し始めている。米国の機関投資家はすでに5年ほど前から不動産へのエクスポージャーの3割ほどをREITで運用している。欧州投資家や中東のソブリン・ウェルス・ファンド(SWF)も「この価格差を生かさない手はない」と、不動産のエクスポ―ジャーの一部をREITで代替する動きが見え始めている。

REITを買うことで株式のような価格変動リスクを抱える可能性は高い。ただ、SWFのように長い期間運用する投資家にとって、価格変動リスクはあまり関係ない。今後はグローバルでこうした動きが加速するとみている。

日本はどうか。ファンダメンタルズや政治の安定性、国債との利回り差でみた妙味などから、海外勢による日本の不動産への投資需要は高い。一部では激しい物件取得競争など日本の実物不動産取得の難しさから、日本の不動産エクスポージャーをREITで埋める動きもある。だが、ほかの地域と比べ、バリュエーション面で魅力的とはいえない。過去最低のオフィス空室率などファンダメンタルズは堅調だが、やや慎重にみている。

清森 英晃(きよもり・ひであき)氏

ドイチェ・アセット・マネジメント投資戦略部ヴァイスプレジデント。2004年に日本生命保険相互会社に入社。ロンドンでの合弁運用会社(ニッセイ・シュローダーズ・アセットマネジメント・ヨーロッパ・リミテッド)への出向を経験し、国際業務にも精通。マスミューチュアル生命保険(現ニッセイ・ウェルス生命)を経て、2017年に入社。

※QUICK Market Eyes®はトレーダーやディーラー、運用担当者の皆さまに向けたQUICK独自のマーケット・コメントサービスです。日米の個別株から債券を含めた先物市場まで幅広くカバー。証券会社や機関投資家など運用・調査の現場への取材を通じて得た専門性の高い金融情報を提供します。