【QUICK Market Eyes 大野弘貴】2020年は3年ぶりに年間騰落率がマイナスとなった東証REIT指数。21年に入っても1月21日の終値時点では年初来でプラス圏に浮上したものの上値は重い。低金利環境が続く中、安定的なインカムゲインを獲得できるREIT(上場不動産投資信託)は魅力的な投資対象になり得よう。それでも、株価指数に比べ反発が鈍い背景には、昨年3月の急落が未だ尾を引いている可能性も想定される。

■銀行、買い主体として期待

REITへの追い風は低金利環境の長期化と言えよう。20年11月の全国消費者物価指数(CPI)は、生鮮食品を除く総合で前年同月比0.9%下落した。また、12月のCPIに先立って公表された東京都区部の12月のCPIは生鮮食品を除く総合指数が同0.9%下がった。日銀が目標とする前年比上昇率2%の「物価安定の目標」に遠く及ばない状況が続いている。

ここでREITへの買い主体として期待されるのが預超が続き運用難にあえぐ銀行などの金融機関だ。昨年、東証REIT指数は2月21日の高値2255.72から3月19日の安値まで、約1カ月で50%下落した。3月末の決算を前に、銀行は減損回避などでREITを売却したと見られる。

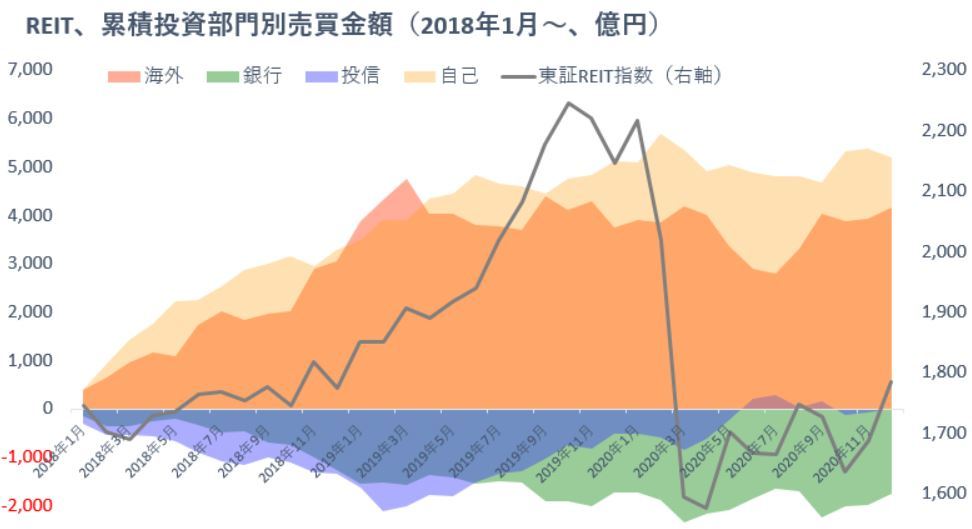

東証が公表するREITの投資部門別売買状況を見ると、銀行は昨年以降大きく買い越しに転じていない。ETF(上場投資信託)の売買フローを反映する自己についても、18年以降は継続して買い越し基調が続いていたものの、19年以降は売り買いトントンの状況が続いている。

本統計には反映されないが、金融機関は20年3月の急落まで私募REITにも積極的に投資していたと見られる。相場急落以降の私募REITへの投資状況は統計上、確認出来ないが、銀行はREITへの投資に二の足を踏み続けている可能性がある。

■REITへの投資余地が拡大?

銀行は各行、金利、為替、株式等の様々な市場のリスク・ファクターの変動により、資産・負債の価値が変動し損失を被るリスク、いわゆる市場リスクを計測・管理している。多くの銀行は市場リスクの計量化に、過去の変動を基に将来発生しうる損失額を推計している。市場リスク量の計測は貸出や預金などALM運営で考慮するバンキング勘定と、短期的な売買差益の確保を目的に行うトレーディング勘定に分類される。ここで参照する過去の変動は、三菱UFJフィナンシャルグループのディスクロージャー誌を確認すると、バンキング勘定とトレーディング勘定の観測期間はともに701営業日となっている。つまり、20年3月の相場急落時のボラティリティがリスク量として考慮されていることになる。

一方、一部の銀行ではトレーディング勘定の観測期間が250日であったり、信用金庫ではバンキング勘定の観測期間が1年で設定されているところがある。これらの金融機関では、昨年3月の急落時における高ボラティリティのヒストリカルデータが観測日数から外れることで、リスク量が低下――つまり、REITへの投資余地が拡大する可能性も考えられる。

■21年のJ-REIT

SMBC日興証券は12日付リポートで21年のJ-REITについて、メーンシナリオにおける東証REIT指数のターゲットを2000ポイントで継続した。今後1~3カ月は新型コロナウイルス問題を発端とした賃料収入減少リスクへの意識が残るとした一方、21年半ばにかけて感染が収束しセンチメントが改善すると予想した。また、安定したクレジット市場と超低金利下といった、安心してJ-REITのインカムゲインを獲得できる環境を想定したブルシナリオ下では、2250ポイントまでの上昇も見込まれた。

それでも、各REIT銘柄の一律上昇ではなく、収益悪化懸念が高まっているものの傷が浅く、割安感が残っているオフィス型、総合型といった銘柄を。また、いかなる外部環境下でも安定収益を確保しつつ、外部成長で増配も期待できる物流施設型を保有する「バーベル戦略」が推奨された。

三菱UFJモルガン・スタンレー証券は12日付リポートで21年におけるJ-REITの銘柄選択のポイントに「ヒストリカルボラティリティが低く、相対的な配当利回りが高い」銘柄を挙げた。新型コロナウイルスの感染者数推移やワクチンの開発状況は一進一退の状況であり、アフターコロナの不動産市況は依然不透明であると指摘。21年以降はボラティリティが低いサブセクターの中でも相対的な配当利回りが高い銘柄のパフォーマンス向上が予想されている。

推奨セクターには商業型が挙げられている。20年後半にかけて物流型、住宅型の回復モメンタムが一服し、足もとでは店舗売上の回復が確認されつつあることから、商業系の株価改善が顕著であるとの指摘も示された。

※各セクターの株価推移(2019年末=100)

足もと、日本では新型コロナウイルスの感染が収束する兆しは見えないものの、ワクチン接種の広がりと低金利環境の継続は、REITへの追い風となり得よう。昨年3月の相場急落時の記憶が薄れ始めることで、金融機関による買い越しも徐々に見られ始める可能性もある。

<金融用語>

ALMとは

ALMとは、資産(Asset)と負債(Liability)の双方を一元的に総合管理(Management)する手法のこと。特に、銀行や保険会社など、多額の預金や保険払込金を「負債」勘定として有する金融機関のリスク管理に用いられる。「資産」には国債など投資収益を上げるための有価証券が該当し、市場金利や株価、為替動向などによる価格変動や流動性などのリスクを負う。金利変動による予想損益額などのシミュレ―ションを行い、時価変動する資産と負債との間でバランスを取りながら、金融機関の経営リスクを軽減する目的で活用される。