巨大化する米アマゾンが産業や企業をのみ込む「アマゾン・エフェクト」になぞらえ、低い運用手数料で他社を追随させない「バンガード・エフェクト」が米国で起きている。この現象は日本でも起きるのか、また楽天投信投資顧問とのパートナーシップなどについて、バンガード・インベストメンツ・ジャパンのディビッド・キム社長に聞いた。

――バンガードとブラックロックの2大運用会社が米投信市場を席巻しています

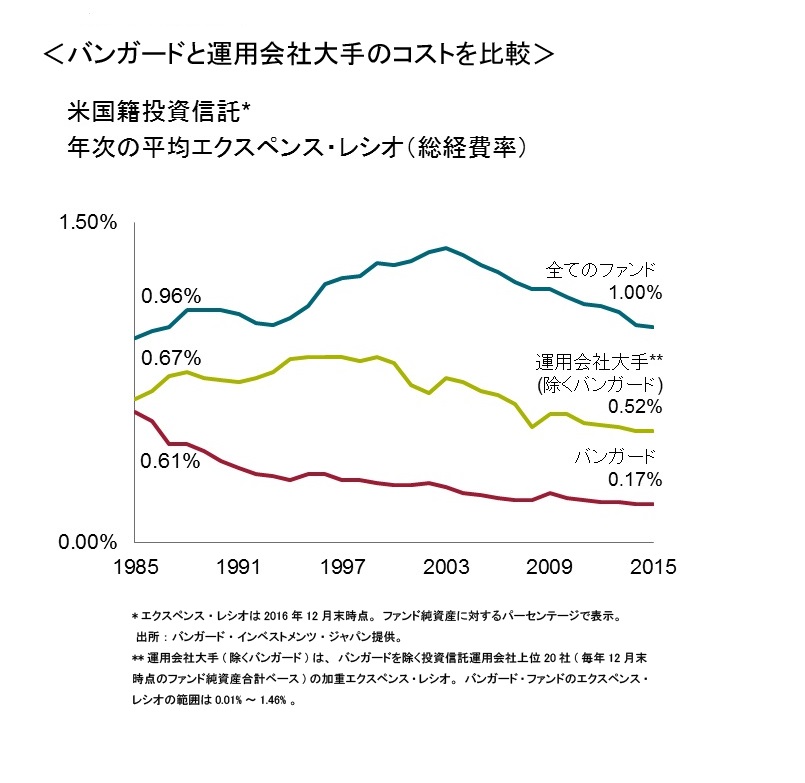

「米国における低コストインデックスファンドの人気の高まりを受けて、グループの運用資産残高は2009年の約1兆ドルから足元で4.8兆ドル(約542兆円)に膨らんだ。当グループが運用するファンドのコストは0.17%と、業界平均の5分の1にとどまるほか、運用ファンド9割の運用成績が他社の類似ファンドをアウトパフォームしている。1976年に本国の米国で初めて個人投資家にインデックスファンドを提供した実績を持つ点なども評価され、個人マネーが流入している」

――日本で提供されている投信(国内籍)の運用コストの水準についてどう思いますか?

「米国に比べると相対的に高く、低コスト投信に対する個人投資家の潜在需要は大きいとみている。一方、運用業界の意識改革も必要だ。2018年に始まる、つみたてNISA(少額投資非課税制度)の対象として、金融庁が認めたファンドの大半が低コストのインデックス型だった。これは金融庁が運用コストを重視していることの表れといえる。低コスト投信が日本に恒久的に根付くには、監督官庁の動きだけでは不十分。業界内で運用コストの引き下げ競争が活発化する必要がある。ただ、運用会社の意識に変化の芽は出ている。バンガード・グループが運用する上場投資信託(ETF)を主たる投資対象とするインデックス型投資信託を提供している楽天投信投資顧問は、当社哲学の一つでもある低コストの提供に強いコミットメントを持っている」

――日本では高コスト投信の回転売買を問題視する見方が根強いです。米国ではなぜ低コスト投信が根付いたのでしょうか

「日本固有の問題ではなく米国も過去は同様の状態だった。しかし、徐々に投資家目線に立った動きに変化した。日本より運用会社の直販比率が2割と相対的に高いことも影響しているかもしれない。バンガードは当社グループが提唱する「真の投資原則」を日本国内でも浸透させ、個人投資家の目線に立った商品の提供に貢献したい」

ディビッド・キム社長

――真の投資原則とは

「4つの基本原則から成る。(1)明確で適切な投資目標の設定(2)適切な資産配分と幅広い資産への分散投資(3)ローコストでの投資(4)規律ある長期運用。なかでも個人投資家はコストにもっと敏感になるべきだ。バンガードが本国の米国で運用しているファンドはすべて販売手数料が無料のノーロード。日本では現状、多くの個人投資家はリターンに対してコストを支払い過ぎている可能性がある。また、2つ目の項目は目標を達成させるために最も重要だが、経験の少ない個人投資家はこの点を見逃しがちだ。個別銘柄に集中投資するのではなく、幅広い資産に分散投資すればボラティリティを抑えることが可能だ」

――投資原則を踏まえ、ビットコインは投資対象になりうるか

「ビットコインについて当社がお話できるとすれば、投資対象としている株式や債券と比較し、ビットコインは本源的なリターンを生む投資資産でないと考えており、現状、バンガードでは純粋に通貨のみを投資対象としたファンドの運用は行っていないということ。株式には配当があり、債券はクーポンが支払われる。ビットコインとはこういった相違点がある」

◆ディビッド・キム氏◆

スタンフォード大学ビジネススクール(MBA)、イーストマン音楽学校チェロ専攻学士、ノースウェスタン大学チェロ専攻修士を修了。香港フィルハーモニー管弦楽団に所属し、プロのチェリストとして活躍した経験を持つ。2009年にバンガードに入社後、1兆ドルを預かる機関投資家部門の企業年金プラン顧客サービス部門でヘッドなどを務め、現職に至る。

◆ザ・バンガード・グループ・インク◆

1975年創立、翌年米国で初めて個人投資家にインデックスファンドを提供。低コスト投信の運用に強みを持ち、上場投資信託(ETF)に限らずアクティブ型も低コストにこだわる。グローバルの運用総資産は2017年10月末時点で4.8兆ドル(約542兆円)。日本では2000年からサービスを開始している。