韓国銀行(中央銀行)は12日に開いた金融通貨委員会で、政策金利を1.50%で据え置くと決めた。米中貿易摩擦の先行き不透明感が強まったため、5月ごろまで市場にあった7月の追加利上げ観測は急速にしぼんでいた。一方、米国が追加利上げした6月中旬以降は、通貨の韓国ウォン、韓国株とも下落基調が鮮明になっている。海外への資金流出が加速すれば、韓国銀行は金融政策で難しいさじ加減を迫られそうだ。

■韓国ウォン(対ドル)

韓国銀行は会合後の説明資料で、国内経済は消費や輸出の良好さが示すように堅調が続いているとの認識を示した。世界経済については「力強い成長を続けている」とみる一方で、「主に世界的な貿易摩擦への懸念や米ドル高により、世界の金融市場の変動率は拡大した」と指摘。今後の世界の経済成長は保護主義の高まりや主要国での金融正常化のペース、米国の経済政策の方向性などによって左右される可能性が高いとの見解を示した。

韓国経済は回復基調が続いているものの、消費者物価指数(CPI)は6月で前年同月比1.5%上昇と、中銀が目標とする2%を依然下回る。雇用者数も伸び悩むなか、米国と中国などとの貿易摩擦が重荷として加わった。米中対立が深刻になれば両国にとどまらず韓国を含む世界のサプライチェーン(供給網)にも悪影響が及ぶとみられるだけに、韓国銀行は現時点では政策金利を変更せず状況を見極める決断を下したとみられる。据え置きは市場の予想通りだったため、ウォン相場の反応は限られた。

韓国は昨年11月に政策金利を0.25%引き上げ、年1.50%とした。半導体輸出などが伸び景気が堅調だったためで、利上げは2011年6月以来、6年5カ月ぶりだった。欧州の債務危機や、人民元切り下げに伴う中国発の金融市場の混乱による景気減速を受けて12~16年は毎年1~2回の利下げを迫られていたが、一転してアジア主要国で利上げの先陣を切ることになった。

野村国際やバンクオブアメリカ・メリルリンチは5月時点では7月の追加利上げを見込んでいたが、その後予想を変更。1.75%への利上げはバンカメは8月、野村によれば11月にそれぞれ後ずれするとの見立てだ。

今後、韓国銀行の意に反する形で利上げ圧力となりかねないのが、韓国を含む新興国からの資金流出懸念だ。韓国ウォンの対ドル相場は今年に入り1ドル=1060~1080ウォン台を中心に安定していたが、米国が追加利上げした6月中旬以降に下げが加速。足元では1110~1120ウォン台で推移している。

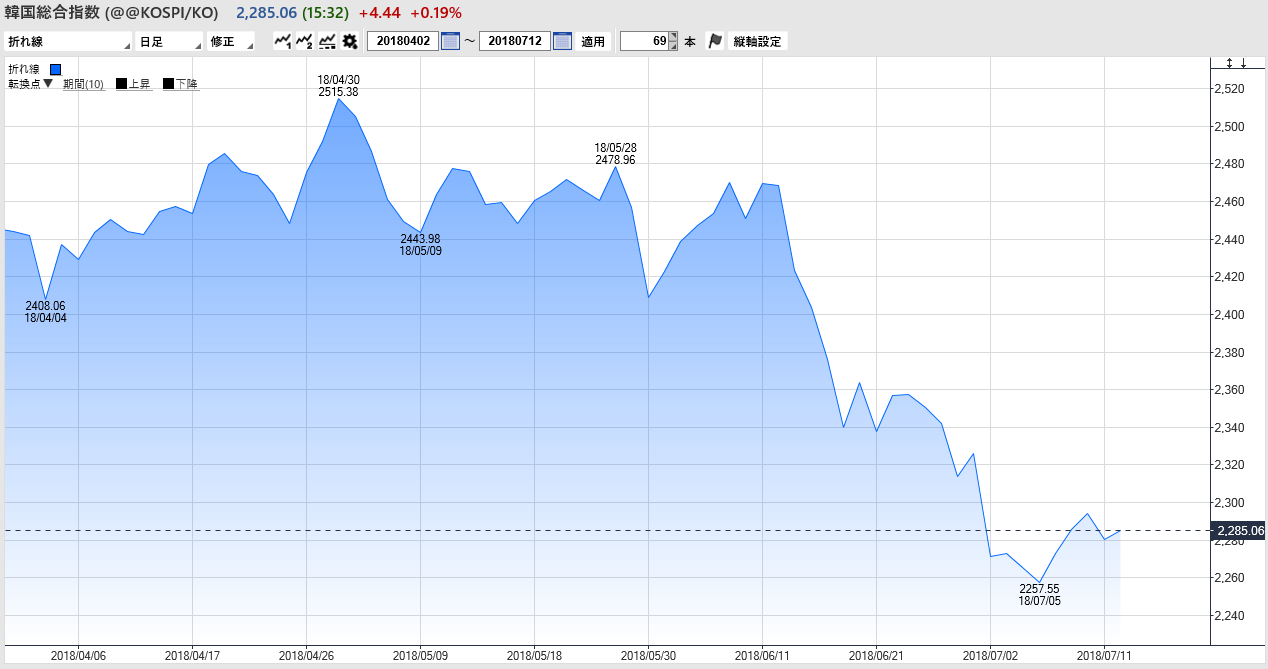

折しも11日のニューヨーク外国為替市場では米中摩擦を背景とした新興国・資源国通貨売りとドル買いが進み、韓国ウォンは12日に約8カ月半ぶりの安値圏となる1130ウォンまで急落する場面があった。6月中旬以降は株式市場で韓国総合指数(KOSPI)も軟調に推移している。

■韓国総合指数(KOSPI)

カナダ銀行(中央銀行)は11日、自国通貨安や対米貿易摩擦による物価上昇に対応するため、1月以来となる利上げを決めた。韓国の利上げについてはこれまで、好調な国内経済をコントロールする「前向きな利上げ」になるとみられていたが、今後は一転して資金流出阻止や通貨防衛を狙った「やむなき利上げ」に変質する可能性も台頭してきている。

【日経QUICKニュース(NQN ) 安部健太郎】

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。