「岩盤」にも思えた2万2300円の壁を何とか突き抜けた後、株高の勢いが増したように見える。19日午前の日経平均株価は前日比300円を超える上げ幅となった。前日の米国の主要3指数の上昇、円安ドル高、さらには政策期待を背景に、腰の据わった日本株買いは投資家の安心感を誘いやすく、目先の不安材料は見当たらない。ただ、少しずつ潮目の変化を感じさせる動きがあることにも注意は必要だろう。

大幅高の18日は、一般的に相場の上昇局面で上げやすい銘柄の出遅れが鮮明だった。電子部品、機械などの多くは値下がりし、マネーが向かっているのはリスクが小さい銘柄だ。KDDI(9433)やリンナイ(5947)、花王(4452)、小林製薬(4967)、テルモ(4543)といった、毎年増配を続けている銘柄の上昇が顕著だった。配当を継続的に増やす企業は、安定して業績が成長している、または株主還元に積極的な姿勢をとっている、のどちらかで、株価が大崩れしにくい。

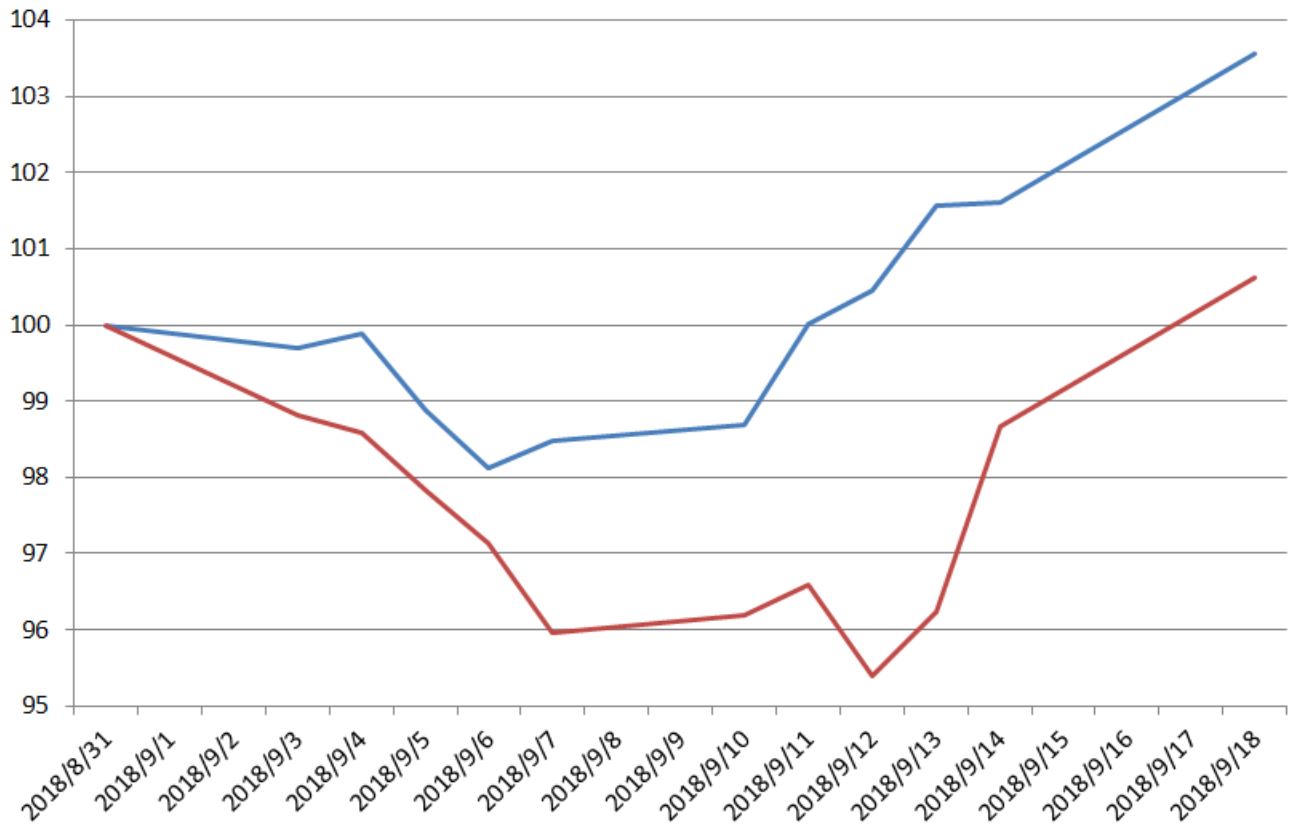

こうした傾向は9月に入り続いている。株式相場とどの程度連動するかを測るベータ値という指標がある。相場全体が1%変動したときベータが1なら1%の値動きとなる。2なら2%、0.5であれば0.5%で、値が小さいほど相場の動きに左右されにくい。相場が大きく上昇する場面では追いついていけないが、下げ相場では損が小さくて済む特徴がある。時価総額1兆円以上の大型株を対象に、ベータと対TOPIXのパフォーマンスを比べたところ、ベータが低いほどTOPIXをアウトパフォームしやすく、ベータが高いほどアンダーパフォームしやすい、との結果になった。

野村証券が算出する、ベータが低い50銘柄で構成する指数「低ベータ50」をみると、前月末から18日までで3.6%上昇。ベータが高い30銘柄で構成する「高ベータ30」の0.6%高を大きく上回る。

■高ベータ30(グラフ赤)と、低ベータ50(グラフ青)の推移 (8月末を100として指数化)

この動きは、何も日本だけの特徴ではない。値動きが大きいハイテク株の影に隠れているものの、米国でも同様の傾向があるという。「世界で起きる低リスク株へのシフトは、金融引き締め局面から利上げ最終局面にみられる『いつものパターン』」(野村証券)。米国の利上げサイクルや過去の類似局面分析などをもとに判断すると、低リスク・クオリティ重視の局面が続く可能性がある、という。

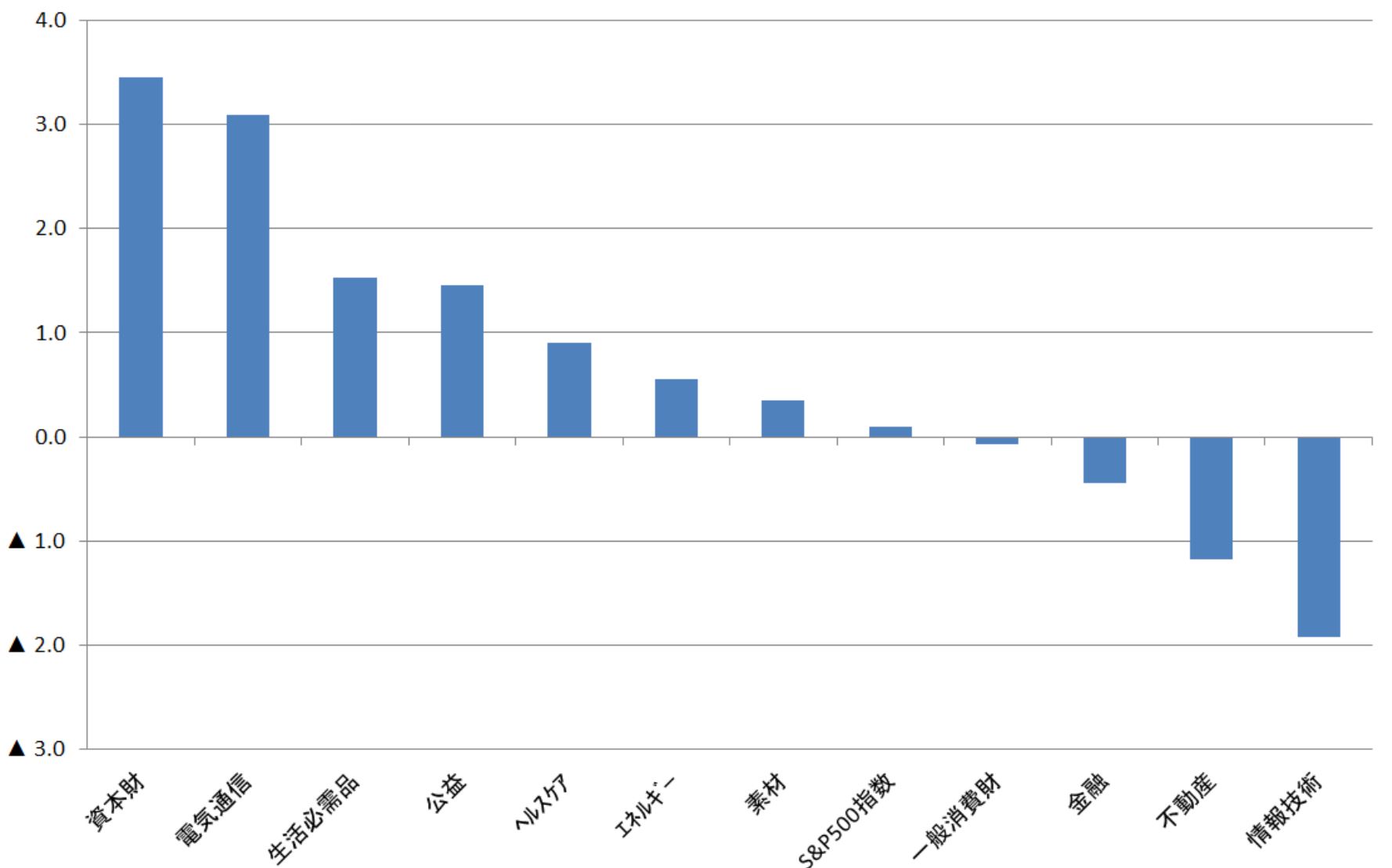

■S&P500指数の業種別株価騰落率(%、8月末と9月18日の終値を比較)

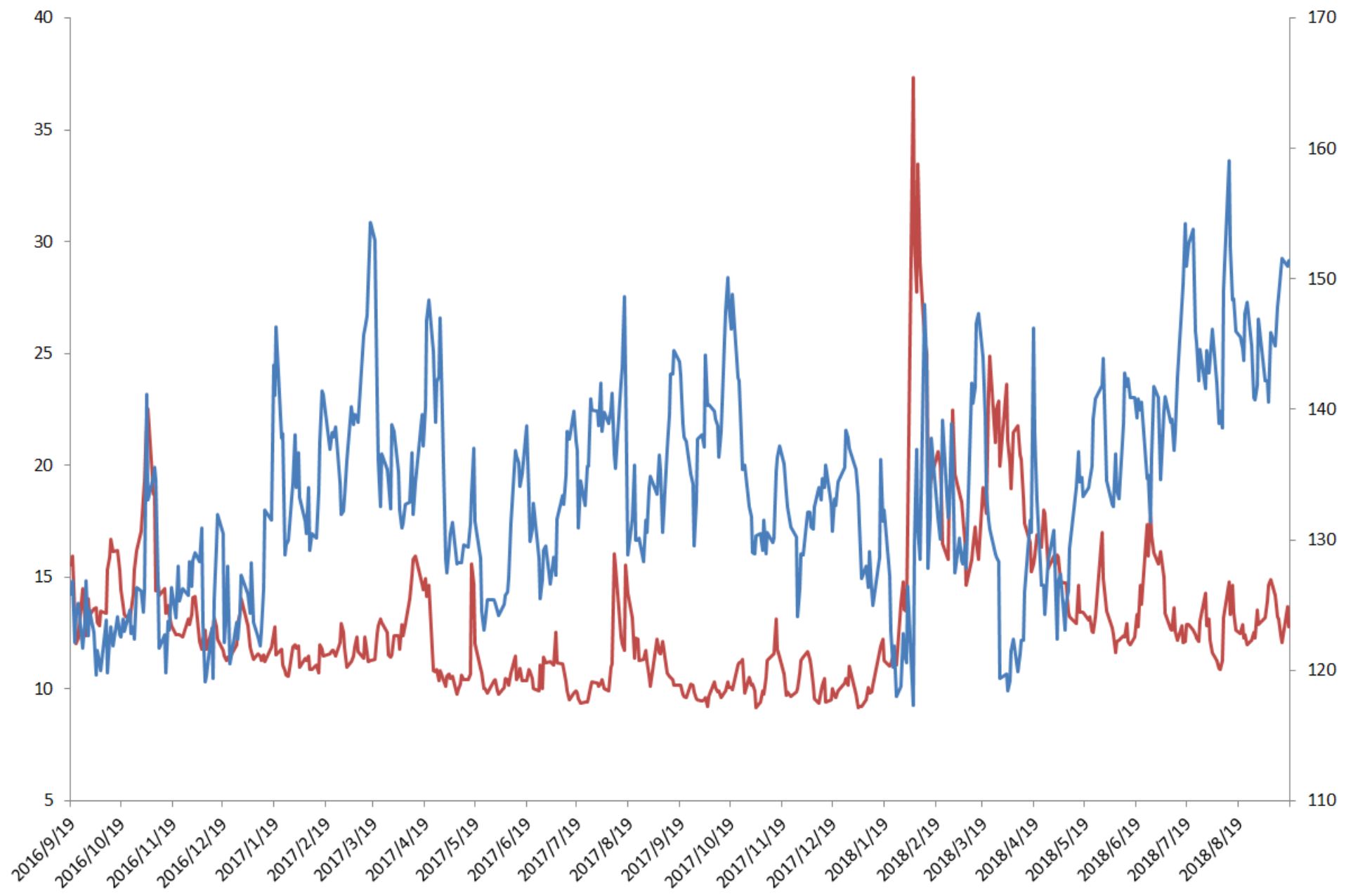

米国市場では、将来の大きな価格変動に備えるオプション取引が増えると上昇する「スキュー指数」がじわじわ上昇。現物株の値動きとあわせて見ると、少しずつ”万が一”に備える動きも広がっているように映る。

■CBOEスキュー指数=グラフ青とVIX指数=グラフ赤

株高に沸く市場で、ひっそりと進む波乱への備え。大きな値動きで日々上げ下げを繰り返すハイテク株や指数への寄与度が大きい値がさ株の動きに一喜一憂しているだけでは、どこかのタイミングで足をすくわれるかもしれない。(松下隆介)

※QUICKエクイティコメントで配信したニュースを再編集した記事です。QUICKエクイティコメントは、国内株を中心に相場動向をリアルタイムでLIVE解説するQUICKのオプションサービスです。