【QUICK Market Eyes 池谷 信久】米国では新型コロナウイルスのワクチン接種が始まったものの、新規感染者数は高水準を維持している。コロナ禍の長期化は追加の財政政策や金融緩和策の思惑を呼ぶ。2021年のマーケットも20年同様に低金利と過剰流動性に支えられ、リスク資産の価格上昇が続く可能性がある。ただ、日米の中央銀行には、さらなる金利低下を意図して金融緩和する意向はない。市場とのコミュニケーション次第で、長期金利が急上昇するリスクもある。

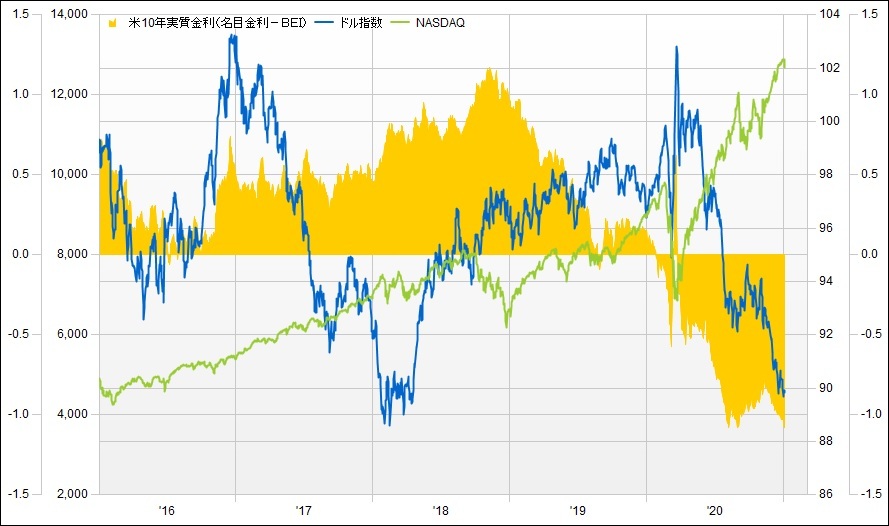

20年は新型コロナウイルス感染拡大に伴う景気悪化を受け、各国政府が財政を拡張させ中央銀行は金融緩和を強化した。米国市場では米連邦準備理事会(FRB)の金融緩和策を受けて実質金利が大幅なマイナス圏に低下し、株高やドル安要因となった(図表2-1)。21年も実質金利の動向はマーケットの大きなテーマになりそうだ。

(図表2-1)

実質金利は名目金利から期待インフレ率を差し引いた値で、名目金利が一定でも期待インフレ率が上がれば実質金利は低下する。通常は期待インフレ率が上がれば物価動向を反映しやすい名目金利も上昇するが、ここでカギを握るのはFRBの動向だ。名目金利の上昇を抑え込めれば、実質金利は水準が維持されリスク資産価値の下支え要因になろう。

■目標達成前にテーパリング

政策金利の引き下げ以外に長期金利の上昇を抑える方法としては、フォワードガイダンス(将来の指針)の強化と国債の買い入れ(量的緩和)の拡大がある。FRBは20年12月の米連邦公開市場委員会(FOMC)で、これまで「今後数カ月」としていた国債などの買い入れ期間を「完全雇用と物価安定の達成が十分に近づくまで購入を続ける」と改定した。量的緩和にフォワードガイダンスを設けたことで、金融緩和策は強化された。

もっとも、政策金利に関するフォワードガイダンスは(1)完全雇用まで労働市場が回復する(2)物価上昇率が2%に達する(3)一時的に物価上昇率が2%を緩やかに上回る経路に到達する、と定量的な3つの基準が明示されている。一方、量的緩和については政策目標の達成が「十分に近づくまで」となっており、達成前にテーパリング(量的緩和の段階的縮小)を開始する可能性がある。

FOMCメンバーの見通しの中央値をみると、失業率の中央値は21年末が5.0%、22年末が4.2%、23年末が3.7%。物価は21年末が1.8%、22年末が1.9%、23年末が2.0%となっている。長期見通しが、それぞれ4.1%と2.0%であることを踏まえると、早ければ22年末までにテーパリングが始まり、23年末までには利上げの可能性があると読み取ることができる。景気回復が後ずれすれば時間軸は伸びるが、失業率の改善や物価上昇ペースが速まれば市場では金融緩和の「出口」が意識されやすくなる。

米国では20年12月に新型コロナウイルスのワクチン接種が始まった。多くの国民が接種を受けて気候が暖かくなる春になれば、様々な経済活動が再開されるだろう。これまで低迷していたサービス業を中心に雇用の回復ペースが早まる可能性が高い。春にはインフレ率も上昇するはずだ。物価は原油など商品価格の影響を受けやすく、消費者物価指数(CPI)の前年比はWTI(ウエスト・テキサス・インターミディエート)の前年比とおおむね連動する(図表2-2)。コロナショック以降の原油安でWTIの前年比はマイナス圏で推移し物価の押し下げ要因になっていたが、春以降は前年比でプラスに転じると確実視されている。伸び悩んでいるCPIが上昇し、場合によっては2%の節目に近づくかもしれない。

(図表2-2)

雇用が回復し物価が上昇すれば、「出口」の思惑から長期金利には上昇圧力がかかる。FRBは景気に悪影響を与えるほどの金利上昇は容認しないだろうが、その水準については市場は判断できずFRBとのコミュニケーションのなかで探ることになる。FRBがかじ取りを誤れば長期金利が急騰し、歴史的な低水準にあった実質金利にも水準訂正が起こりかねない。

■思わぬ長期金利上昇も

日本でも春に長期金利が急上昇する可能性がある。日銀は20年12月17~18日に開いた金融政策決定会合で、金融政策の点検を実施することを決めた。新型コロナウイルス禍で2%の物価目標の達成までさらに時間がかかる見通しになったのを受けたもので、結果は3月の会合で公表する。

声明文には「『長短金利操作付き量的・質的金融緩和』の枠組みは、現在まで適切に機能しており、その変更は必要ない」と明記されており、大きな政策変更はないとみられているが、「点検」を踏まえ政策運営が修正される可能性は高い。

20年12月28日に公表された同会合の発言内容をまとめた「主な意見」には、そのヒントが出ていた。上場投資信託(ETF)を巡っては、「当面積極的な買入れを維持する」とともに「市場の状況に応じた柔軟な調整の余地を探るべき」との声があった。イールドカーブ・コントロール(YCC)の運営については、「イールドカーブの緩やかなペースでのスティープ化は金融緩和の長期化と金融システムの安定の両立の観点から望ましい面もある」との意見が出ていた。市場では「ETF買い入れ柔軟化」と「イールドカーブのスティープ化」が意識されやすい。

そもそも16年9月のYCC導入は、低下し過ぎた長期金利の修正が大きな目的だった。18年7月の「強力な金融緩和継続のための枠組み強化」も同様だ。両者とも決定後にイールドカーブはスティープ化しており、今回も超長期債中心にスティープ化圧力がかかる可能性がある。

日銀はかねて「市場機能の回復」を促すメッセージを出しており、米長期金利の上昇を受けた国内金利の上昇は容認する可能性が高い。「点検」の結果発表と米金利上昇のタイミングが合えば、日本でも思わぬ金利上昇が起こる可能性がある。