フィデリティ投信マクロストラテジストの重見吉徳が日本の投資家の皆様に、マーケットの動きを理解するためのヒントをお伝えします。

2021年8月分の米雇用統計は、雇用者数が前月から23万5,000人の増加に留まり、雇用の伸びは明らかに鈍化しました。その主たる背景は「デルタ株の拡大」と見られます。一方で、失業率は5.2%に低下しました。2015年12月に米連邦準備制度理事会(FRB)が利上げを開始したときの失業率は5.0%です。すなわち、現在の失業率は「決して高くない水準」です。もちろん、まだまだ労働参加率は低いことから、FRBが利上げ開始のタイミングとする「最大雇用」までは「まだまだ遠い」と考えることもできます。

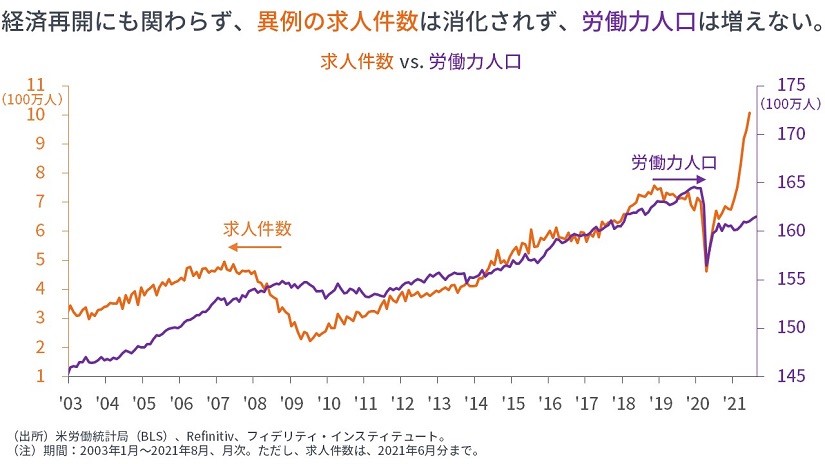

一方で、ワクチンが普及し、米メジャーリーグやカレッジ・フットボールのスタジアムには多くの観客が戻っている中で(=多くの人が元の生活を取り戻そうとする中で)、労働力人口が緩やかにしか増えず、他方で求人件数が一向に減らない状況は、労働市場のミスマッチの長期化を示唆しているように見えます。

パンデミックの前と後では、①企業が労働者に求めるスキルや、②労働者が希望する職種や雇用形態が、大きく異なっている可能性があります。しばらくは、①モノやサービスの生産が伸び悩み、②賃金は上がる、という「緩やかなスタグフレーション」が続くリスクがあります。

日本株が相対優位なポイント① 国内政治に変化

まず、国内政治の変化が挙げられます。自由民主党総裁選挙でのフレッシュな顔ぶれによる政策の議論と新総裁の選出は、その後に控える総選挙の結果を与党にとって(以前の見立てよりも)有利にする可能性があります。「どの政党でも新型コロナウイルス・パンデミックへの対応は困難」と感じられる中、「未知数」に思われる野党に政権を与えるリスクは小さくなく、有権者は、現政権与党に「まき直し」を求める可能性があるかもしれません。与党への期待感は、直後の株価の反応にも表れているでしょう。

日本株が相対優位なポイント② 行動制限の緩和

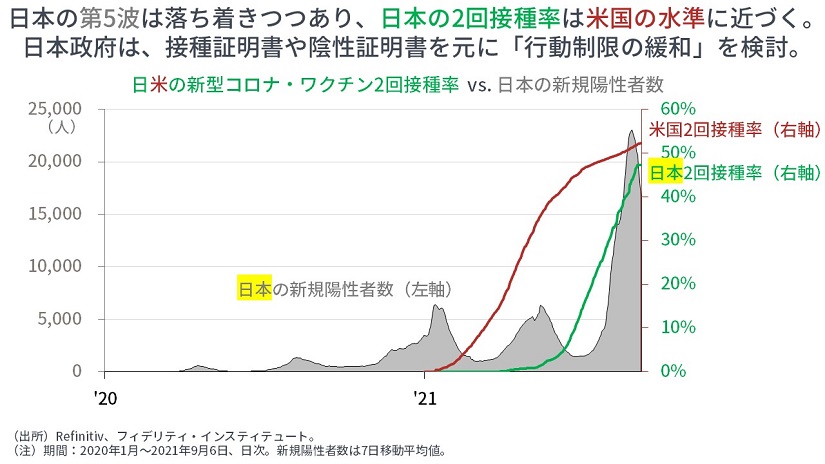

次に、A.新型コロナウイルスの「第5波」が収束し始める中で、B.ワクチン接種が拡大しています。より重要なのは、C.政府の新型コロナ感染症対策分科会が、ワクチン接種証明書や検査の陰性証明書を活用して、一部の行動制限を緩和する仕組みを提言し、政府もその検討を急ぐ方針であることです。感染症とワクチンとの現実的な関係を考えると、空き病床と治療法を確保しながら、経済活動を再開させていく以外に進む道はないでしょう。

日本株が相対優位なポイント③ リビジョン・インデックスが優位な立ち位置

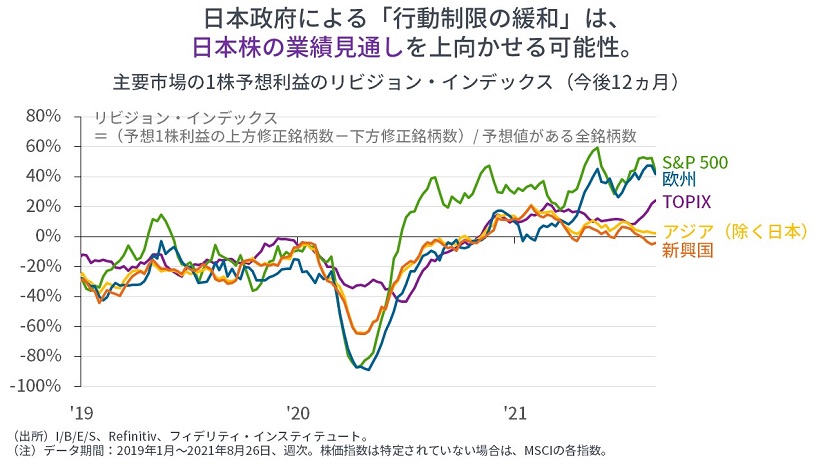

さらには、行動制限の緩和がなされるならば、企業業績は上方修正される可能性が高まります。リビジョン・インデックスを見ると、米国が頭打ちとなる中、欧州が米国の後を追っている一方で、日本はこのところ、ようやく上方修正が増えており、なおかつ、まだ、その余地が相対的に大きく残されているように見えます。

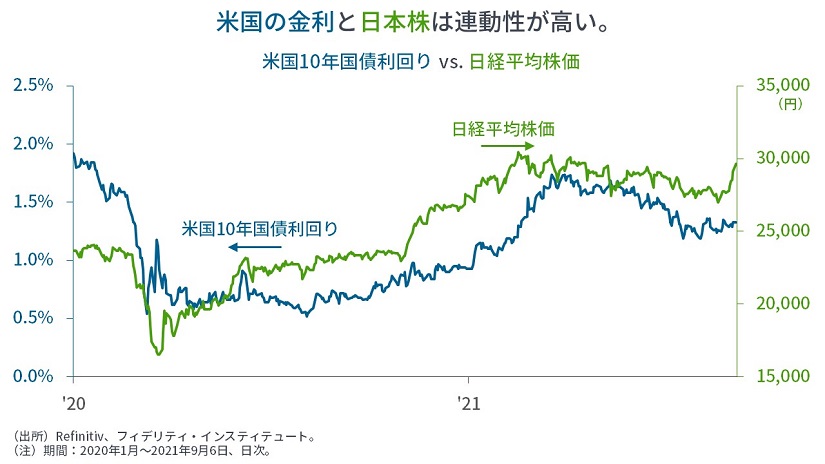

日本株が相対優位なポイント④ 米金利に底打ちの兆し

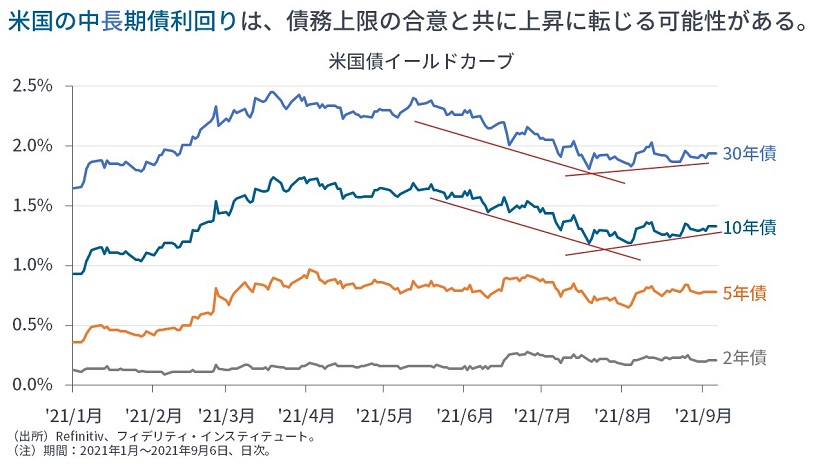

合わせて、米国国債利回りが8月で底打ちした可能性があります。

筆者はかねてより、米国国債利回りは、債務上限の到達による割引債の発行減少と財務省による流動性の放出にあると考えており(→割引債市場から短期債市場へ、短期債市場から中期債市場へ、中期債市場から長期債やMBS市場へのポートフォリオ・リバランスが生じている、プラス、デルタ株の影響)、債務上限の引き上げや適用停止によって、金利は再び上昇する可能性があると見ています。

また、最近のユーロ圏のインフレ率上昇と欧州中央銀行(ECB)による量的金融緩和の縮小・停止観測も、米国国債利回りの上昇を後押しする可能性があります。金利の上昇は日本株にとって有利に働きます。

日本株は米国株対比で大幅に割安です。世界の投資家が上記4点に注目して相対的な割安な日本株に資金を投じる可能性が考えられます。

今後のリスク要因:良質な銘柄を選択して安心感のある日本株投資を

一方で、現在、世界景気は「踊り場」に差し掛かっている可能性があり、また、複数のリスク要因もあり、日本株への投資は、これらとバランスをさせる必要があります。確かに、日本には良質な企業も多く、本質的には(≒資本主義と株式市場とを考えれば)、資産運用で言えば「積み立て投資」に適した市場と考えられます。ただし、市場全体では、パイの成長は限られる上に過当競争で、それゆえ値持ちも良くなく、「インデックス投資」は最適とは言えないでしょう。国内のパイか海外のパイを奪う技術力と成長性の高い企業に資金を選別するほかないと筆者は考えています。

以下に、今後のリスク要因をリスト・アップしておきます。

①米国景気の鈍化とインフレ率の高止まり

②米債務上限を巡る与野党の交渉

③3.5兆ドルの財政支出を巡る米民主党内の対立

④バイデン政権の支持率低下(→温和な財政への回帰やねじれ議会のリスク)

⑤ECB/新興国を含む世界的なテーパリング/引き締め観測

⑥中国の景気鈍化:『共同富裕』に基づく経済統制・規制の強化と景況感の悪化

⑦中国恒大集団の債務リスク

⑧アフガニスタンを含む地政学リスク

⑨VIXの低下:投資家による過剰なリスクテイクと金融市場の不安定性

付録:今後にとっても重要な、2021年8月ヘッドラインのリスト

8月上旬から9月の雇用統計までで、今後にとっても重要なヘッドラインをリスト化してみました。

8月を通じて 新型コロナウイルス・デルタ株の拡大

8月を通じて 中国当局が各種の市場介入・経済統制策(不動産取引規制、一部企業の上場手続き停止、労働者保護・課税を通じた再分配・自主的な社会還元推進)

8/15 タリバンがアフガニスタンの首都掌握

8/19 人民銀、不動産大手の中国恒大集団に対して「債務リスク」の解消に努めるよう指示。

8/19 米連邦取引委員会(FTC)が、米フェイスブックを反トラスト法の疑いで、再提訴。

8/20 英競争・市場庁が、米半導体大手エヌビディアによる英半導体設計大手アームの買収について「競争上の深刻な懸念がある」との報告書。

8/24 米下院が3.5兆ドルの財政支出に関する予算決議を可決(子育て・教育・気候変動、企業や富裕層への増税;上院は可決済)。ただし、上院民主党のマンチン議員は9/2に予算決議の「一時停止」を呼びかける寄稿。⇒3.5兆ドルの財政出動に不確実性。

8/27 米連邦準備制度理事会(FRB)のパウエル議長が、①量的金融緩和の縮小(テーパリング)の年内開始と②ゼロ金利の長期化を示唆。

8/31 欧州中央銀行(ECB)の幹部が相次いで量的金融緩和の縮小を示唆。

9/1 中国財新製造業PMIが50割れ。サービス業も。

9/3 菅首相、自民党総裁選への不出馬を表明。

9/3 米雇用統計8月分+23.5万人、失業率5.2%(前月105.3万人、5.4%)

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

割と経済指標はウォッチしているつもりだったが、求人件数が消化されず、労働力人口が増えない、という状況は初耳だった。いわゆる売り手市場というやつか。 記事によれば、①モノやサービスの生産が伸び悩み、②賃金は上がる、という「緩やかなスタグフレーション」が続くというが、そうなると資産価格はどうなるのだろう。そこを解説してもらいたい。