「米国と中国が戦争を交えるなんて、愚かでありえない選択に見える。だが、第1次世界大戦までの数百年を振り返ると、人間がいかに愚かになれるかを思い知らされるだろう。戦争なんて『ありえない』というとき、それは現実の世界における可能性を意味するのか、それとも人間の思考力の限界を示しているのか。」(グレアム・アリソン)

恐れるより行動を:ポートフォリオを変えるべき局面

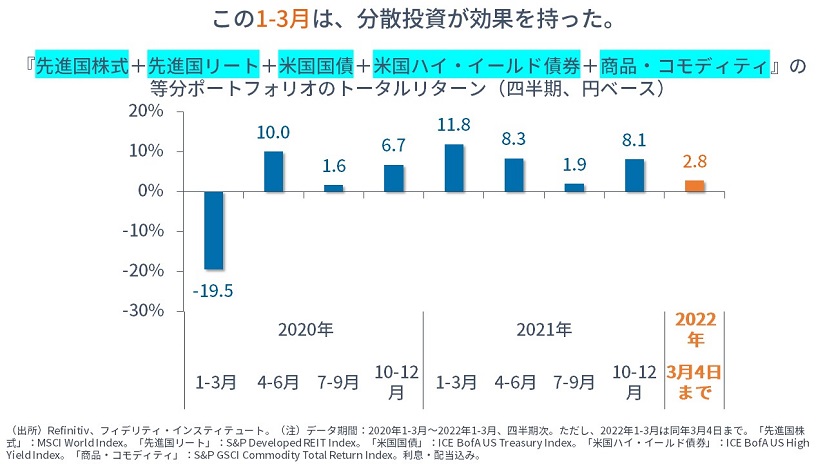

株式市場が調整していますが、今回の局面は、十分な分散投資が効果を発揮した局面です。

【次の図】は、先進国株式、先進国リート、米国国債、米国ハイ・イールド債券、商品・コモディティの5つの資産を20%ずつ等分で保有したポートフォリオのトータルリターン(四半期、円ベース)を見ています。【図の一番右】を見ると、2022年3月7日までのリターンは「プラス2.8%」となっていて、ここまでゼロ付近で持ちこたえています。

筆者はこれまで、増大する政府債務とマネタイゼーション、今後の米中対立や環境意識の高まりなど、長期的なインフレを見据えた分散投資が肝心だとお伝えしてきました。

そして、ここ2週間ほどお伝えしているように、「短期的な景気後退を恐れるよりも、長期のインフレを心配すべきでしょうし、インフレになるなら、資産運用は続けるほうがよい」、これがいま、日本の個人投資家の皆様にお伝えしたいメッセージです。

いまは、売却して怖さを減らす局面ではなく、インフレを見越して冷静にポートフォリオを変更する局面です。

新冷戦へ

さて、筆者は、前回、「ロシアと欧州の対立」は「中国と米国の対立」の縮図であり、世界は「新冷戦」に向かいつつあると述べました。「帝国」中国にとっての台湾は、「ロシア帝国」にとってのウクライナと同じ関係に当たります。

ただし、「次の戦争が『冷たい』戦争である」というのは、希望的観測でしかありません。歴史家によれば、キューバ危機の13日間に、危機一髪の出来事は10件以上あったとされています。「そのピーク時、ケネディは、弟のロバートに対し、核戦争になる可能性は『30%強~50%』だろうと語った。その後の歴史家で、その可能性をもっと低かったと言う者はいない」(グレアム・アリソン著『米中戦争前夜』)。

ハーバード大学のグレアム・アリソン教授は「過去500年間に主要な新興国が覇権国に取って代わろうとしたケースは16件あるが、このうち12件は最終的に戦争になった」と分析しています。①新興国と覇権国が戦争に至ったケースとしては、紀元前5世紀のアテネとスパルタ、1914年のドイツとイギリス、1941年の日本と米国が、②戦争にならなかったケースとしては1950年代と60年代のソ連と米国がこれに当たります。

衝突の背景には、『トゥキディデスの罠』があります。新興国が台頭して権利を主張し始めると、既存の覇権国は「自分たちの地位を脅かすのではないか」と疑心暗鬼になります。新興国の側に覇権国を脅かす「意志」が実際にあるかどうかは問題ではなく、「そうした意志があるのではないか」と覇権国を不安にさせることが衝突を招く、というのがポイントです。また、こうした状況は、国と国との間だけでなく、職場でもよく見られる光景でしょう。

戦争経済なら、インフレ

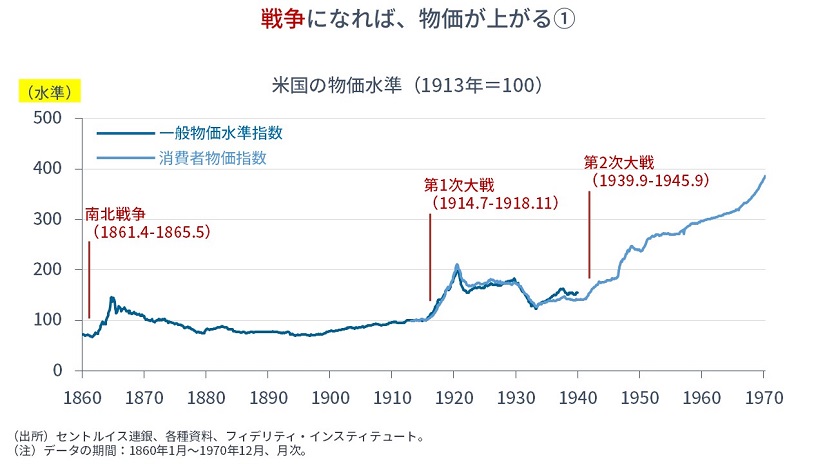

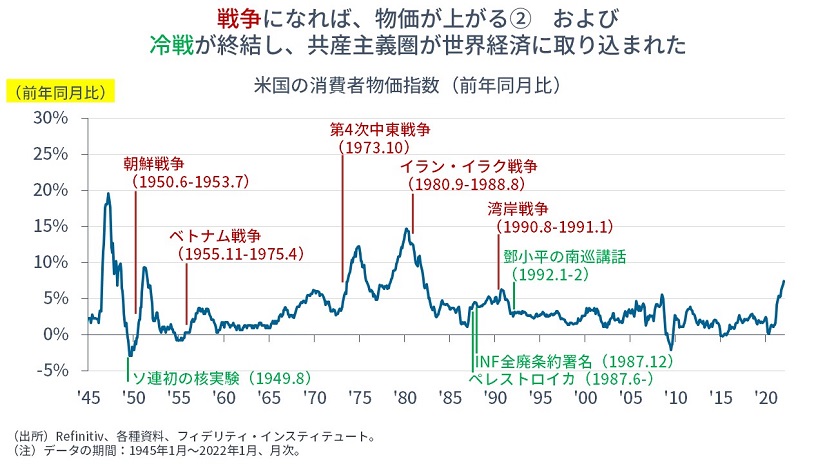

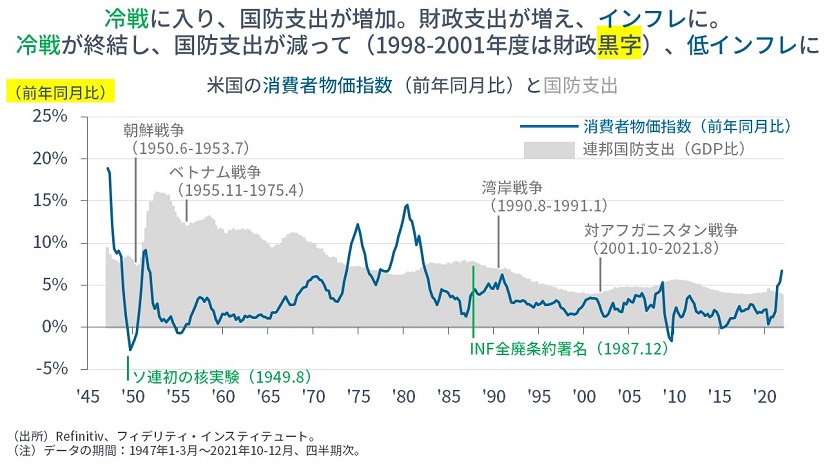

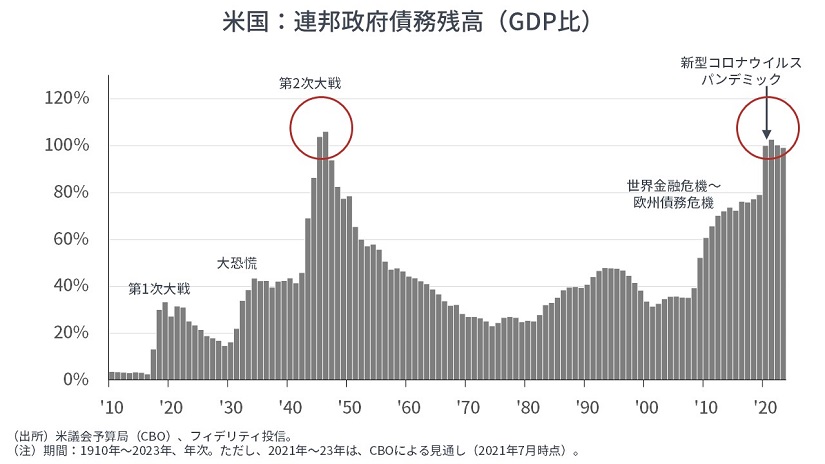

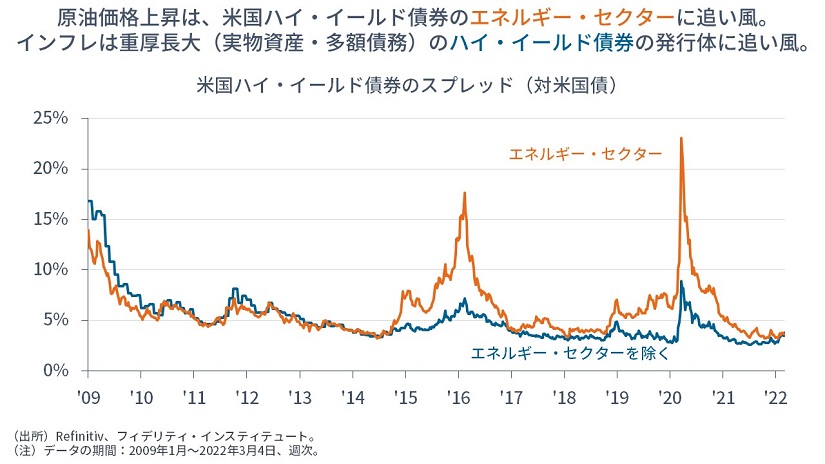

【次の図】に示すとおり、戦争が起きれば、インフレになります。実際に戦火を交えず、「新冷戦」で世界が分割されるとしても、①軍拡(防衛支出の増加)や、②資源や原材料・部品・製品などの調達先が狭まることで物価が上昇する可能性があります。

政府債務はすでに拡大していることから、国防費の増加を含め、債務を持続可能にするために、長期金利をインフレ率よりも低く抑える「金融抑圧」が生じる可能性があるでしょう。市中銀行や保険会社、年金基金は、国際規制や国内規制によって国債の買い入れを強制される可能性があるでしょう。

3月のFOMC(米連邦公開市場委員会)がまもなくですが、筆者は、ハト派的な姿勢を示すと考えています。年内の利上げの回数は少なくしておき、事態が収束するなら、その後に回数を増やせばよいわけです。ハト派姿勢のインプリケーションは、低金利とインフレですから、このとおりなら、株式のみならず、米国リートやハイ・イールド債券にとって追い風になるでしょう。

「優しさ捨てたFRB」などと書かれていますが、筆者は依然として、FRB(米連邦準備制度理事会)はハト派のままではないかと疑っています。

歴史の流れを考えてみましょう。「インフレ・ファイター」として、ポール・ボルカーが登場するのは、大きなインフレによって、実質政府債務の減少が確認された後です。

政府債務が収束していないのに、インフレ・ファイターが出てくれば、為政者は「ちょっと待て。まだ、登場が早過ぎる」となるでしょう。役者には文字通り「役目」があり、登場の順番には意味や必然性があります。

ロシアへの強力な経済制裁が中国を追い詰める恐れ

今回の、ロシアに対する西側諸国の一致団結した経済制裁について、「中国を意識したものであり、同国の台湾侵攻(や新冷戦への突入)を思いとどまらせる狙いがある」との考えがあるかもしれません。

しかし、筆者は、逆に中国を追い込むことになるのではと不安視しています。

中国にしてみれば、祖国の「統一」に進む主権国家としての動きを、(経済の)「強力な力」によって他国から思いとどまるよう迫られることは極めて理不尽に映っても不思議ではありません。大事なのは、「これからそう迫られる」のではなく、ロシアへの経済制裁によって「もうすでにそう迫られている」ということです。

習近平・国家主席は、昨年10月の辛亥革命110周年記念大会で、台湾「統一」を「果たさなければならない」と述べています。大国としてのメンツ、人民の求心力、そして祖国統一の野望を考えると、現在の習指導部は、(欧米列強の植民地が拡大する中で、理不尽に追い詰められたと感じた)第2次大戦前の日本の指導部のように、「退けず、戦うほかない」状況に置かれているようにも思えてきます。

対立の鮮明化で、中国は今後、ロシアから原油や天然ガス、小麦やパラジウム、レアアースなどを安く調達することができます。習指導部は、14億人を超える人民の生活を支える必要があります。一帯一路もその一部です。

「この危機は、プーチンがいなくなれば終わる」という考えもあり、そうなれば株価は急伸するかもしれません。しかし、(例えば)新たな「民主ロシア」が「西側につく」ことを中国が許容するかと問えば、そのハードルは高いでしょう。それは、ウクライナがNATO(北大西洋条約機構)に加盟することをロシアが阻止するのと同じです。中国は、資源が豊富なロシアを自分たちの側に留めるように思えます。(いずれにせよ、ロシアと西側諸国の自由貿易が再開されるのは、事態がうまく運んでも、先になるように思えます。)

もちろん、反対に「弱腰」でも中国の動きを前に進ませることになるでしょう。すなわち、どちらに進んでも、中国は台湾統一に向けて動き、中国と米国の対立が一段と深刻化する可能性は低くないと思われます。やはりわれわれは「新冷戦」や「米中ブロック経済」に向かって進んでいるように思えます。

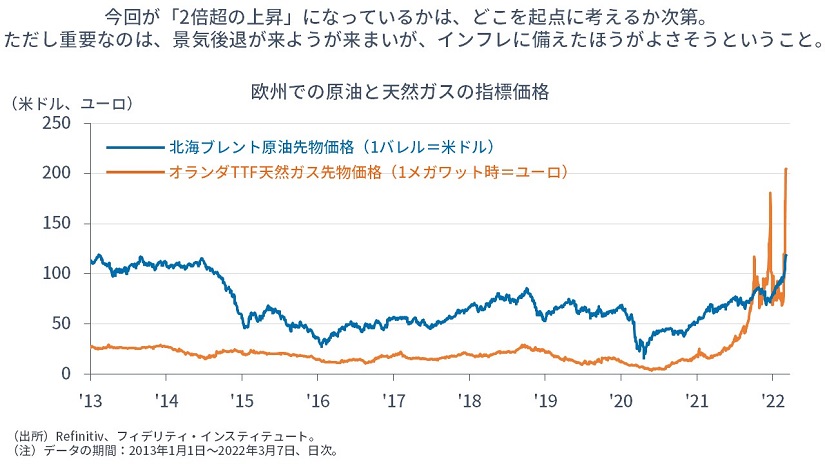

原油は重要ではない?:現在の中国が、1970年代当時のOPECに当たる

先々週のエントリーで、筆者は、過去24の地政学イベントのうち、景気後退に向かったのは3回であり、いずれも、原油価格が2倍以上、上昇していると述べました。今回も、(どこから考えるかが問題ですが)天然ガスや原油価格は、2倍超に上昇していると考えることもできます。

これに対し、「現在の経済は、原油に対する依存度が低い」という考えもあるでしょう。

しかし、重要なのは、「現在の中国が、1970年代当時のOPEC(石油輸出国機構)に当たる」ということです。

当時の原油は、不可欠かつ希少な生産要素です。その供給が止まったり、価格が引き上げられ、スタグフレーションが強化されました。

対する現在は、中国が世界に生活に必要なモノを供給しています。中国が供給を止めたり、あるいは、輸出品に関税をかければ、世界経済がオイル・ショックに似た状況に陥ると考えられます。

いまこそ、インフレに備えましょう。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは