先日、博物館に行きました。日本の博物館は大変貴重な資料を所蔵しています。ただ、音声ガイドを早く復活させてほしいと思いました。理解がすすみません。

その帰り、おみやげ屋さんのショーケース越しに、ティラノサウルスの歯の化石が100万円を超える価格で売られているのを見ました。もちろん買えるはずもありませんが、「10年後には(販売)価格はこの○○倍になっていても不思議ではない」と思いました。日本の博物館ですから、おそらく(今のところは)最近の米国の物価上昇やドル円の上昇分を考慮して価格を引き上げたりもしていないでしょう。

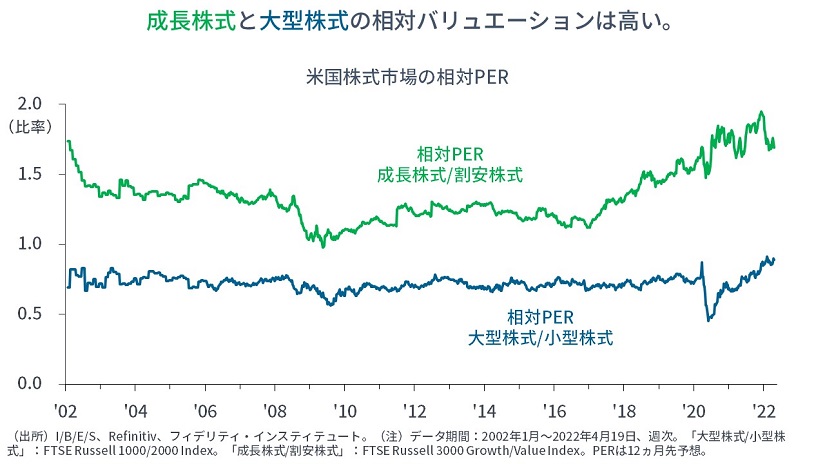

調整が続く大型株式のバリュエーション

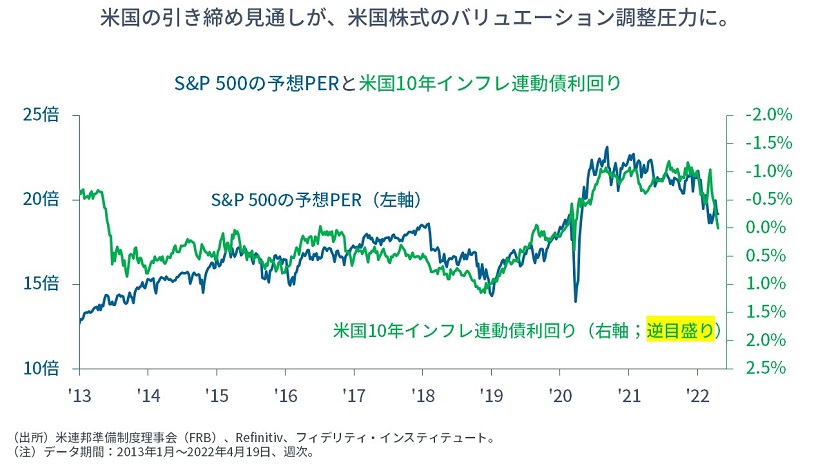

本記事では過去何回かにわたり、「分散を」とお伝えしてきました。米国株式のバリュエーションは調整しています。この調整は金融引き締めから来ている面もありますし、GAFAMの一角は業績見通しの悪化で大きく下げています。

中小規模の企業とは異なり、巨大企業には①経済(シェア)という「天井」があり、②その経済の中では家計の取り分は縮小しているため、いつまでも「目覚ましい成長」(物価調整後)を「期待」することには無理があります。ただ、もうしばらくのあいだは、物価上昇によって(名目の世界では)利益が伸びて見えるでしょう。「景気循環を超えて、大きく育つ小さな企業」に長期目線で分散投資をすることが一案です。新東西対立、環境、格差是正などこれからはローカリゼーションの時代でもあります。

引き締めはこれからが山場

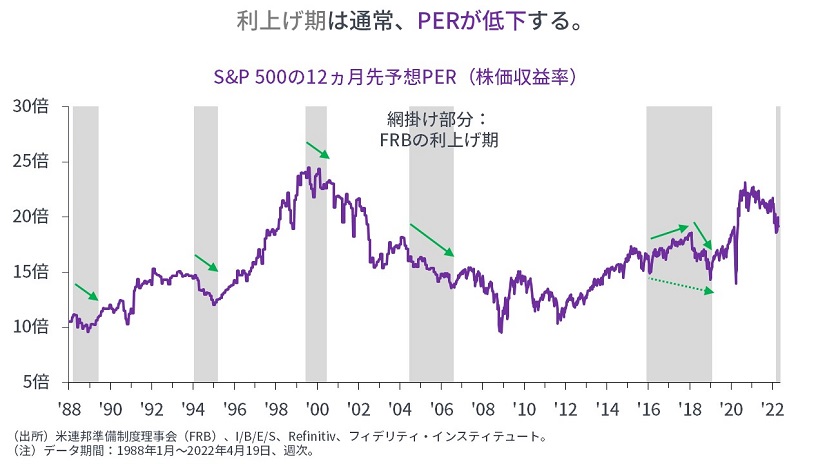

では、今後の米国株式のバリュエーションはどうなるでしょうか。引き締めはこれからが山場です。

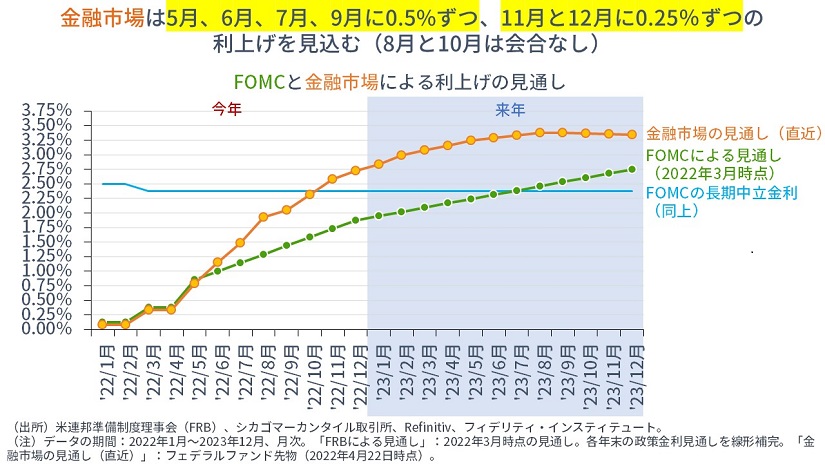

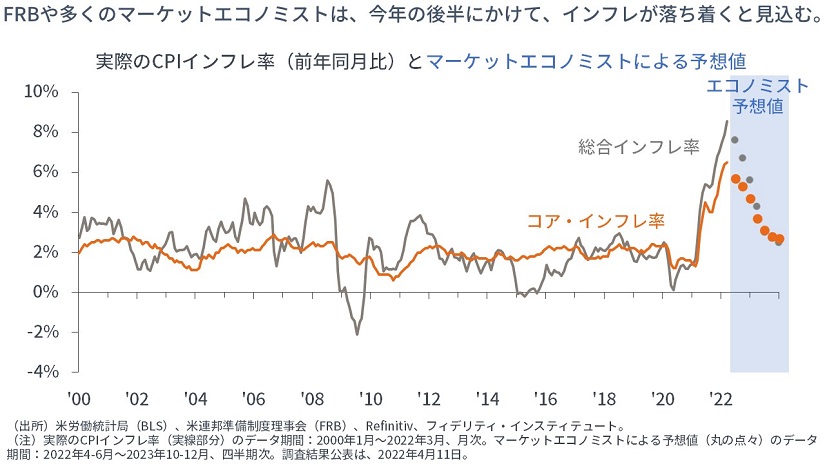

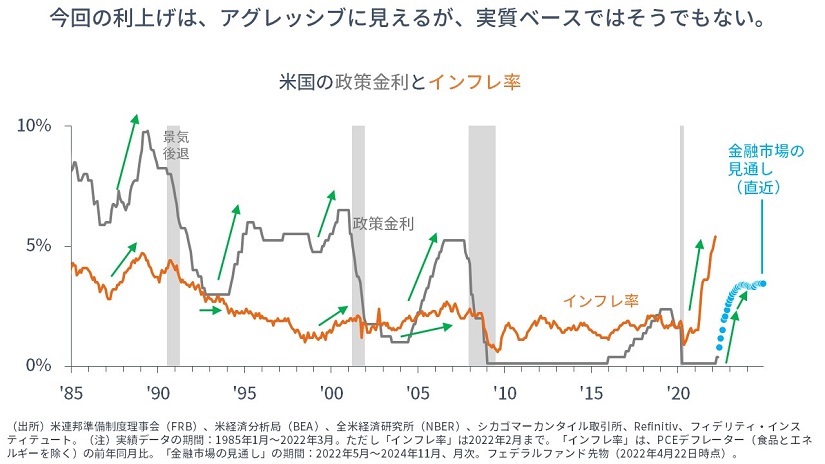

【次の図】では【オレンジのライン】で、直近時点の金融市場の利上げ織り込みを示しています。現在(本記事を執筆した4月26日時点)、金融市場は、5月、6月、7月、9月にそれぞれ0.5%ずつ、11月と12月にそれぞれ0.25%ずつの利上げを織り込んでいます(→8月と10月にはFOMCは開かれない予定です)。

米国成長株式の強気派は「利上げは織り込み済み」と言うかもしれませんが、【次の図】に示すとおり、そうとも限りません。

これから「急こう配の山」を登っていかなくてはなりません。引き続き、株式と国債を中心に、リートやハイ・イールド債券、商品など、十分な分散投資をお願いしたいところです。株式の中でのセクター配分の偏りも是正しましょう。

株価はいつ戻るか

今後の株価(≒バリュエーション)はインフレ率次第です。

FRBやマーケット・エコノミストが見込むようにインフレ率が鈍化すれば、そこは買われるでしょう。そして、米国成長株式の強気派は「予想どおりピークアウトだ」と言うでしょう。しかし、はっきりと述べれば、それが「ピークアウト」かどうかは誰にもわかりません。

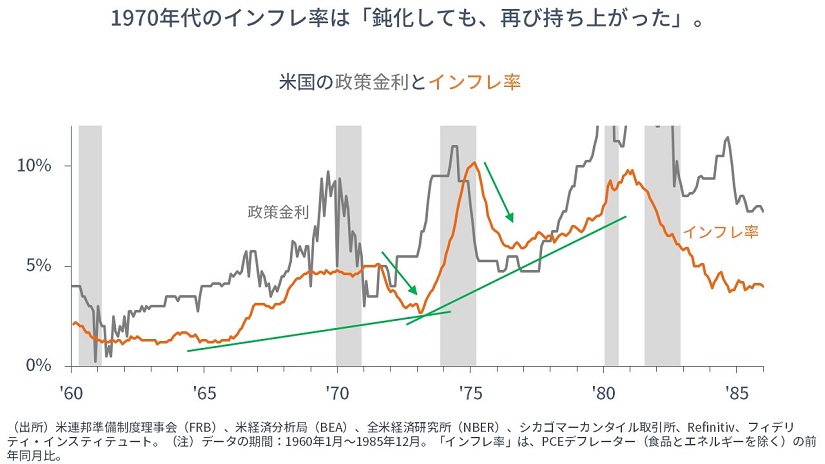

1970年代のインフレを覚えておく

1970年代を引き合いに出しますが、当時のインフレ率は上昇相場と同じく「いったん鈍化しますが、次の安値が前回の安値を上回る形で尻上がりに上昇」しています。これが「インフレ・ピークアウト派」に対する明確な反例です。

ですから、インフレは、いったん鈍化してもまだわかりません。と言うか、インフレはいったんどこかで鈍化します。インフレが鈍化すれば、それまでの懸念が嘘だったかのように相場は上がるかもしれません。しかし、そこは、①さらなるインフレ率上昇への踊り場か、②景気後退の端緒のどちらかである可能性も排除できないため、もう少し分散投資の体制を維持しましょう。

なぜ1970年代のインフレ率は上昇を続けたのか

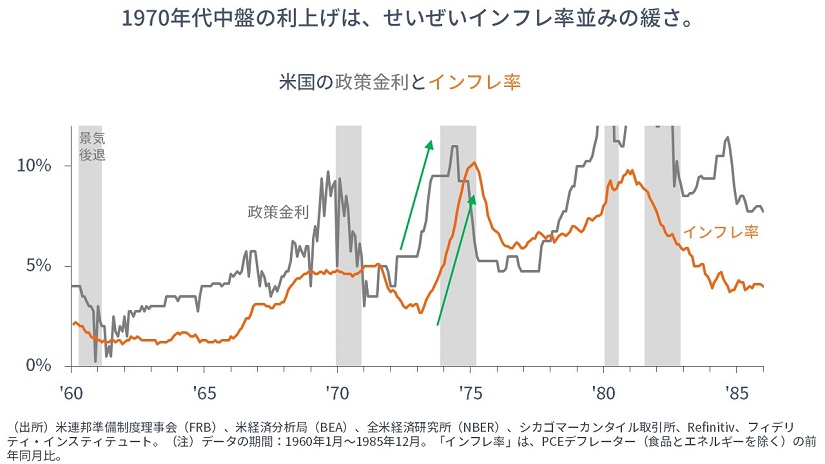

なぜ1970年代のインフレ率は上昇を続けたのでしょうか。「理由」は多岐にわたりますが、マクロ的な「理屈」はシンプルです。それは「利上げのペースがせいぜいインフレ率並みであったため」です。

たかだかインフレと同じペースでしか利上げをしないなら、引き締めは一切起きません。なぜなら、実質金利の水準が高まらないためです。政策金利は見かけ上、上がりますが、実体経済は全く引き締まっていないので、上昇の勢いを持つインフレが収まる理由がありません。

【上の図】で言えば、【緑色の矢印を付けている】1974年から75年あたりを見ると、政策金利は10%超まで上がりますが、利上げのペースはせいぜいインフレ率並みで、理論上、実体経済は全く引き締まっていません。「そんなに緩い利上げでも」景気後退に陥ったために、FRBはすぐに利下げに転じます。これ(=失業率が上がれば、すぐに利下げせざるを得なかったこと)も、上記の「利上げの緩さ」とともに、インフレが上昇を続けたもうひとつの理由と考えられます。

今回「そんなに利上げするの!?」「株価が下がれば、失業率が上がれば、すぐに利上げは止めるんじゃないの!?」と懐疑的になる方もいらっしゃると思います。私もそう思います。ただ、①緩い利上げと、②ハト派への転換こそが、さらに高いインフレへの「導線」になったわけです。

では、今回の利上げのペースはどうか

今回の利上げペースとインフレ率を比較すると【次の図】のとおりです。インフレ率とせいぜい同じくらいか、それよりも遅いペースです。5月、6月、7月、9月と0.5%の利上げを4回やってもまだ足りません。インフレは収まるでしょうか。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは