(この記事は2022年6月14日に公開したものを再構成しました)

【QUICK Money World 片岡 奈美】株式投資を始めると、日々多くの情報を目にされることと思います。ニュース、企業の発表などの開示資料――。膨大な資料や情報を目にしていると、同じ尺度の物差しで比較したいと思うことはありませんか?そんなときに役立つのが「株式レーティング」(格付け)というものです。

株式レーティングは証券会社など各社が出しています。各社のレーティングを一つずつ確認するのも良いですが、ちょっと手間がかかりますよね。そんな時は、各社のレーティングをひとまとめにした「QUICKレーティング」が便利です。QUICK Money Worldでは、株式レーティングにおいても投資家にとってとても便利な情報を提供しています。

今回は、株式レーティングとは?という基本的な説明から、QUICK Money Worldの便利なサービス「QUICKレーティング」まで株式投資で用いられるレーディングについてみていきましょう。

株式レーティングってなんだろう

株式レーティングとは、株価に対する評価を格付けしたものです。「投資評価」や「投資判断」と呼ばれることもあります。アルファベットの「A」「B」「C」や数字、記号などで段階的に評価を示すため、株式投資の判断材料としてはわかりやすく手軽で便利なものです。調査会社や証券会社、運用会社などが独自に調査・判断して、その結果をランク付けしています。ただ単に業績が良ければよいというわけではなく、中長期的にその企業や事業の継続性があるかなど、評価ポイントはさまざまです。分析方法や定義も評価をつける調査会社や証券会社、運用会社などによって異なります。複数社のレーティングを比較しながら、株式投資に活用するのがおすすめです。

なお、表現がよく似ているもので債務返済能力を評価して信用力を示す「信用格付け」「債務格付け」というものがあります。国や企業といった債券の発行体、または債券そのものの信用力を示すもので、こちらは、格付投資情報センターや米ムーディーズ、米S&P=スタンダード&プアーズといった格付け会社が付与しています。

株式レーティングの読み方

株式レーティングは、証券会社などが示す個別銘柄の騰落予想ともいえます。個人投資家が株式投資をする上で、プロの見方が簡易な表現で確認できるのはとてもありがたいことです。一方、あくまで「予想」ですので、外れることもありますし、外れたことによる損失は投資家の自己責任となります。鵜呑みにはせず、最終的な投資にはご自身で理解を深めて判断することが必要です。そのために、まずはレーティングが何に基づいて分析されるのかを知り、うまく活用できるようにしましょう。

レーティングの分析には大きく2つの要素を含みます。ひとつは「事業リスク」、もうひとつは「財務リスク」です。

事業リスク

事業リスクとは、事業を運営するうえで起こりうるリスクのことを指し、将来のプラスのキャッシュフロー(企業活動における現金の出入りの差)、特に企業が本業で稼いだお金と将来に向けた投資にかかった費用の差額であるフリーキャッシュフローを生み出す力(=稼ぐ力)や、その稼ぐ力を生み出す資産の価値がどのように変化するかを確認します。例えば、業界や事業そのものの将来性のほか、将来のキャッシュフローの積み上げとして確認できる手元資金の潤沢性、資産価値やそれらの予測などから分析されるリスクです。

必ずしも儲かる事業はありませんし、必ずしも利益が出せるとも限りません。事業を運営するうえで、リスクは必ず存在します。ですので、事業リスクを見極めることができれば、その銘柄が今後上昇するかどうかを判断するのにも役立ちます。

また、どれだけ備えていても、天災や人災など不測の事態は常に起こりえます。手掛ける事業が複雑になったり、グローバル化が進んだりすれば、発生するリスクの規模が一段と大きくなることもあるでしょう。事業リスクをゼロにすることはできないからこそ、適切なリスクマネジメントが講じられているかは特に重視されます。何かが起きた際に、損失を最小限に抑えることができるのかどうか――。こういった分析や判断基準は、分析するアナリストによってかなり差がでる部分です。株式レーティングを活用する際には、1人(1社)だけではなく多くの分析を確認した方がよいとおすすめする理由のひとつです。

財務リスク

財務リスクとは、企業が事業を営むうえで、資産と負債、収入と支出などのバランスがうまく取れなくなってしまう財務上のリスクのことです。財務諸表といわれる貸借対照表や損益計算書などを見て分析していきます。

財務リスクといわれるものには、「資金調達リスク」「与信リスク」「流動性リスク」「価格変動リスク」などがあります。資金調達リスクとは、運転資金や設備投資資金の調達で負債が膨らみ、一段の資金調達が難しくなってしまう可能性が上昇するリスクです。貸借対照表の総資本に占める負債の比率をみることで分析できます。与信リスクとは、取引先の倒産により本来受け取るべき代金を回収できずに、債権が現金化できなくなってしまうことをいいます。流動性リスクとは、金融資産など保有資産が売買できなくなってしまうリスク、価格変動リスクとは分析対象の企業が投資した他社の株式や債券など時価が変動する資産の価値が上下するリスクのことをいいます。

こういった財務リスクの中で特にみるべきなのは、借りたお金を返済する能力があるのかどうかと、万一大きな損失を被った場合に倒産する可能性はどの程度あるのかといった点です。これらは、自己資本比率を見るとわかりやすいでしょう。

自己資本比率とは、総資本に対する自己資本の比率で、その企業の財務的な安定性を測る指標です。総資本のうち、株主からの出資などの自己資本は返済義務がないのですが、銀行などからの借入金である他人資本(負債)は返済義務があります。事業資金の調達方法として負債が増えるほど、返済や利子の支払いに必要なお金の額も膨らみます。市中金利が上昇すれば外部に支払う利息が高くなりますから、財務の悪化要因にもなります。

一般的に、自己資本比率が低い企業は、資金繰りがより厳しくなっていく傾向にあります。半面、自己資本比率が高いほど財務基盤が安定しているとみなされやすく、金融機関からの融資が必要なときに受けやすいともいえるでしょう。何か危機が起きた時の対応力、という観点からはどちらが優位だと受け止められるでしょうか?もちろん、この指標だけですべてを推し量ることはできないのですが、参考にはなることでしょう。

財務リスクを見るポイントは自己資本比率だけではなくさまざまです。分析のもとになる財務諸表は共通ですが、アナリストの見方により異なる見解が出ることもしばしば。企業が開示している財務諸表はご自身で確認することもできます。多くのアナリストの意見を参考に、株式投資にぜひ役立ててみてください。

目標株価と投資判断

事業リスクと財務リスクの調査は、「信用格付け」「債務格付け」でも共通して実施されます。株式レーティングではさらに、事業リスクと財務リスクの分析をもとに将来の理論株価(目標株価)をはじき出し、現在の株価と比べて割安か割高か、株価の上昇余地があるかどうかを予想します。この予想に基づき、以下で説明するレーティングを付与し、アナリストの所属する機関の顧客投資家に向けて発信します。

株式レーティングの評価は会社ごとに異なる

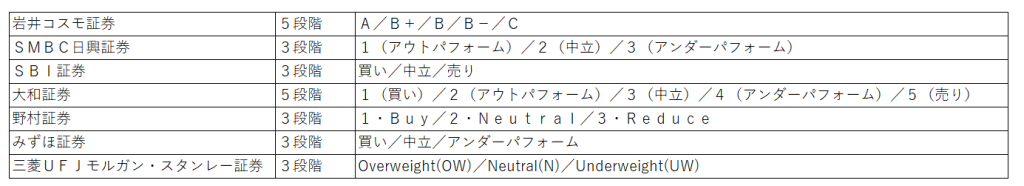

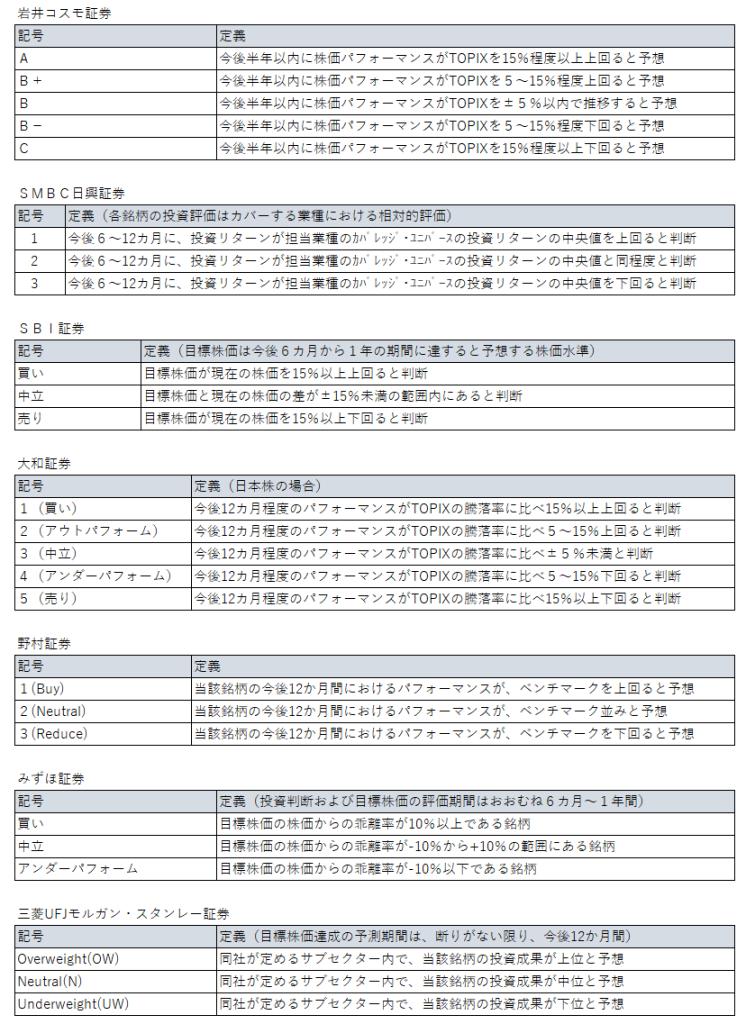

株式レーティングという考え方には統一された基準があるわけではありません。公表する証券会社などによって表現も基準もさまざまです。主要な証券会社のレーティングで用いられる表現を以下に例にあげます。

レーティングの表現が異なるだけではなく、証券会社や調査会社によってそれぞれの段階が示す意味合いが異なる点にも注意が必要です。例えば、どの程度の期間を想定した評価なのか、株価そのものに対する評価なのか、株価指数を基準にした評価なのか、といったこともレーティングを作成する会社ごとに異なります。

また、株式レーティングの情報はあくまで分析に基づいた「予想」ですから、必ずしも当たるわけではありません。ただ、人気のあるアナリストの予想ほど関心を持つ機関投資家や個人投資家が多いですから、そのレーティング情報が株価に影響を与えることは多々あります。アナリストによるレーティングが当たる、当たらないという評判も、このような特性に左右される面があります。いずれにしろ、レーティングに限らず投資に関する情報はいち早くつかむことが重要になってきます。

QUICKが選ぶおすすめレーティング

ここまで株式レーティングの一般的な見方についてご紹介してきました。なるほどレーティングは便利そうだけれど、結局は複数社の資料をいろいろ見比べないといけないのか……と残念に思われたあなたには朗報かもしれません。実は、日経グループの金融情報会社QUICKでは、各社のレーティングをひとまとめにした情報を「QUICKレーティング」として提供しているのです。

QUICKでは、さまざまな市場予想の平均値を算出し「QUICKコンセンサス」として公表しています。経済指標や業績などの予想値のほか、株式レーティングについても複数の会社が発表したアナリストレポートなどをまとめ「株価レーティング」として集計しています。

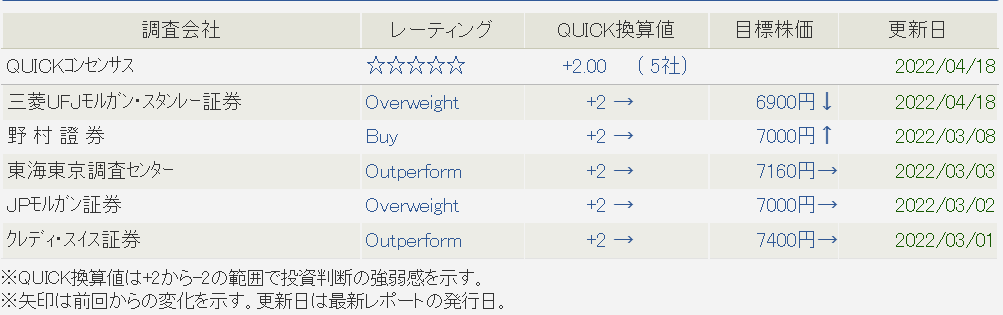

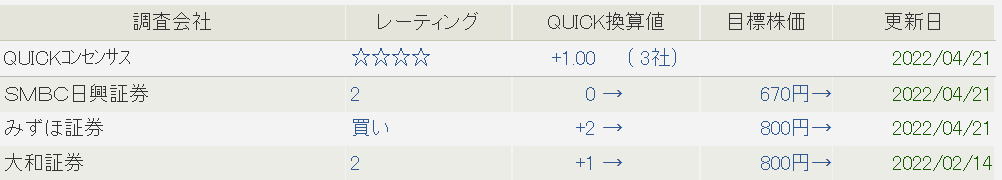

QUICKコンセンサスのレーティングでは、各証券会社などのアナリストがつけた各銘柄の株価に対する投資判断を、QUICKの基準で「+2(最も強気)」「+1」「0」「-1」「-2(最も弱気)」の5段階の整数に置き換えて平均値を算出します。とある企業について複数の証券会社などが出しているレーティングからはじいたQUICKレーティングの内訳を、実際にみてみましょう。

上記の例のように、証券会社や調査機関によってレーティングの表現は異なります。これをひとつの指標にまとめなおしたものがQUICKレーティングになります。

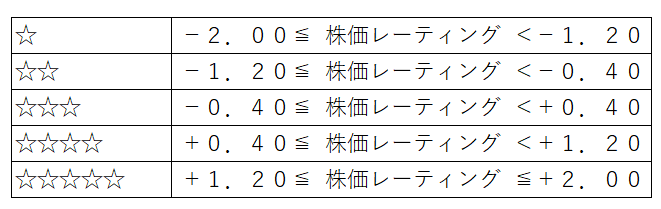

QUICKレーティングは☆の数で5段階評価としています。☆の数とそれぞれの換算値で示す投資判断の強弱感の条件は以下のようになっています。

QUICKコンセンサスは、QUICKが随時集計しQr1などQUICKの情報端末を通じて機関投資家向けに配信しているものです。もちろん、アナリストなども着目している指標です。個人投資家の皆さんも、株式レーティングを投資に活用される際には、ぜひQUICKコンセンサスのレーティング情報をチェックしてみてください。

QUICKレーティングは、QUICK Money World上の個別銘柄の画面でも確認することができます。

また、QUICK Money Worldでは、レーティングを含めたQUICKコンセンサスから銘柄を検索することもできます。QUICK Money Worldの有料会員への登録が必要になりますが、30日間は無料で使えるキャンペーンなどもしていますので、ぜひ一度お試しください。

| <関連記事> ・初心者でも使えるアナリスト予想のツールを紹介!(コンセンサス株サーチ) |

レーティングを活用するなら新規カバレッジに注目しよう

証券会社や運用会社は上場銘柄のすべてにレーティングを付けているわけではありませんが、対象とする銘柄(カバレッジ)を増やすことがあります。増える銘柄を「新規カバレッジ」と呼び、発表時には多くの投資家が注目します。

新たにカバレッジをするということは、証券会社や運用会社が時間や人的なコストを割いてその企業(銘柄)の業績や将来の見通しを分析し、注目企業のひとつに加えるということです。個人投資家も注目するきっかけになりますし、複数の新規カバレッジが発表されれば、その分、株価が大きく動く材料にもなります。新規カバレッジの発表そのものが材料視されることもありますので、関心をもっておきましょう。もし、口座を開設している証券会社からレポートを入手できる場合は、新規カバレッジのレポートを読むことで、その企業を分析する上での基本的な知識を得ることができるでしょう。

株式レーティングの注意点とは

株式レーティングは、評価をつけた証券会社や運用会社などによる見通しでしかありません。レーティングが発表されても評価対象の企業そのものの業績に影響は出ません。ですが、レーティング情報をきっかけに株価が動くことはあります。

しかし、あくまで予想ですから、当たるとも言い切れません。レーティングで「買い」や「強気」と評価されたからといって必ずしも株価が上がるわけでもないのです。レーティングが公表されるよりも先に、株価に投資家の見通しが織り込まれていることも少なくないからです。

皆さんはニュースなどで「この情報は織り込み済みで、特段の材料視はされなかった」――といったコメントを耳にされることはないでしょうか。経済指標の発表など関心の高いものほど事前予想も盛り上がり、それを先んじて投資行動につなげようとする動きは出やすいものです。投資家が予想を固めるほどに、想定しうる事柄への反応は鈍くなりがちです。

また、レーティング情報は随時変わるということも意識しておきましょう。評価の前提としている情勢が変われば、レーティングの評価は変わります。有名なアナリストがレーティングを変えると、大きく株価が動く可能性もありますので注意が必要です。常に情報をチェックするようにしましょう。

まとめ

株式レーティングは、個別銘柄の投資判断の際にきっと参考になることでしょう。評価を付ける証券会社や運用会社ごとに評価基準や表現の仕方が異なること、プロの分析とはいえどあくまでも予想であり必ずしも正しいわけではないこと――この2点はしっかり踏まえたうえで、ご自身に合ったレーティング情報を選んでください。

レーティング情報を活用されるのが初めてであれば、まずはQUICKレーティングからチェックするのもおすすめです。該当企業の複数社のレーティングの平均値を見ることができますので、全体の方向感をつかむのに役立ちます。QUICKコンセンサスはプロも注目する情報です。QUICK Money Worldの有料会員になれば、プロも注目するQUICKレーティングをはじめとしたQUICKコンセンサスからの銘柄検索のほか、投資に役立つ企業分析なども閲覧できます。

このほかにも決算発表や業績予想のメール通知、アナリストの分析記事が読み放題など、さまざまな特典もご用意しています。一足先のマーケット予想から企業分析まで、QUICKの情報をぜひ株式投資に役立ててみてください。⇒ 有料会員登録はこちら

QUICK Money Worldでは、無料会員の機能も提供しています。レーティング情報からの検索などの一部機能は有料会員に限られますが、無料会員に登録していただくと会員限定記事も読むことができます。⇒ 無料会員登録はこちら