(この記事は2022年9月13日に公開したものを再構成しました)

【QUICK Money World 荒木 朋】2022年4月の東京証券取引所による市場区分の再編や2023年3月のPBR(株価純資産倍率)1倍割れの上場企業に対する「資本コストや株価を意識した経営」の要請などをきっかけに、株式の非公開化に動く上場企業が増えています。上場企業が非公開化する際、一般的に取られる手段の1つに「MBO」という手法があります。今回はMBOとは何か?という基本的なことから、MBOを実施する目的やそのメリット・デメリット、MBOと株価の関係などについて詳しく解説していきます。

MBOとは? M&Aの手法の1つ

株式市場におけるMBOとは「Management Buyout(マネジメント・バイアウト)」の略称で、企業の経営陣が金融機関や投資ファンドから資金調達を行い、既存株主から自社の株式や事業部門を買い取って経営権を取得することをいいます。M&A(合併・買収)の手法の1つで、日本語では「経営陣が参加する買収」などと訳されます。

人材マネジメントの手法の1つとして、1954年に経営学者のピーター・ドラッカー氏が提唱したとされる「Management by Objectives(目標による管理)」の略称としてMBOが使われることもあるようです。しかし、株式市場の世界ではMBOは「経営陣が参加する買収」を意味します。

MBOは全ての自社株式の買い取りを前提とする場合が多いため、上場企業がMBOを実施し、成立するとその株式は上場廃止になります。上場企業がMBOで上場廃止を選択するのは、経営の自由度の確保や長期目線での経営戦略の実行、意思決定スピードを上げることなどが目的とされています。

上場企業がMBOを行う目的は?

上場企業がMBOを行う目的についてもう少し詳しくみていきます。

株式を上場すると投資家は自由に株式を売買できるため、様々な投資家が株主になり得ます。例えば、仮に短期的な利益追求などを求める投資家が大株主になると、長期的な視点に立った経営をすることが難しくなり、経営の自由度が奪われる中で目先の業績アップを目的とした経営戦略の実行を強いられる可能性があります。

株主が多ければその株主の意見をまとめる作業に時間がかかります。例えば、企業の業績が悪化し、早期に経営を立て直す必要性が生じた場合などには株主の多さが足かせとなることもあります。

このように、経営の自由度や長期目線の経営戦略の実行、意思決定スピードなどを確保するために、企業はMBOという手段に出ることがあるのです。

「QUICK Money World」には、会員登録しなければ読めない記事があります。ご興味がある方はぜひ無料会員登録をお試しください。メールアドレスの登録だけでなく、Googleアカウント・Apple ID等でも登録できます。人気記事を紹介するメールマガジンや会員限定オンラインセミナーなど、無料会員の特典について詳しくはこちらから!⇒ 無料で受けられる会員限定特典とは

東証の上場企業に対するPBR1倍割れ対策要請でMBOは増加傾向!

東証の市場区分の再編やPBR1倍割れの企業に対する対応の要請などを契機に株式を非公開化する上場企業が増えていると先に述べました。市場再編で上場基準が見直された結果、一部企業は上場基準を満たすための対策が必要となりました。上場維持コストの上昇を許容してまで株式を公開し続けるよりも、その分のコストを本業への資金投下に充て、上場の維持よりも企業価値の向上を優先した方が得策と判断して非公開化を選択した企業が出てきたことがMBO増加の背景とみられます。

日本経済新聞社などの報道によると、M&A(合併・買収)調査のレコフデータの調べで2023年度に発表されたMBOによる非公開化案件(株式取得総額)は1兆4688億円と過去最高になりました。2023年度にMBOで非公開化した企業のうち、2023年11月に発表された大正製薬ホールディングスのMBO総額は7000億円を超え、日本企業のMBOでは過去最大となりました。

東証の改革要請などが後押しとなり、「資本効率の低い企業を中心に中長期の経営改革に取り組みたいとして非公開化する企業が目立つ」(日経新聞)といいます。2024年度に入ってからもマンション管理大手の日本ハウズイング(4781)や臨床試験支援のアイロムグループ(2372)、トラック輸送のエスライングループ本社(9078)などがMBOを発表しました。株式市場では、今後も高水準のMBO案件が続くとみられています。

MBOとTOBの違いは?

MBOと混同しやすい用語に「TOB」があります。TOBとは「Take-Over Bid(テーク・オーバー・ビッド)」の略称で、上場企業の経営権の取得などを目的として対象企業の株主から証券取引所を通さずに直接株式の買い付けを行うことをいいます。日本語では「株式公開買い付け」と訳され、企業が他社を買収する際に多く利用されるM&Aの手法の1つです。

| <関連記事> |

MBOとTOBの大きな違いは、株式を買い付ける主体です。MBOは自社の経営陣が株式の買い付けを行いますが、TOBは企業の経営権取得を目的とする外部の第三者が株式の買い付けを行います。MBOでは自社経営陣の参加による買収なので経営陣は交代しませんが、TOBの場合は経営陣の交代が起こります。TOBを実施し、成立すると、TOBされる企業はTOB実施企業の完全子会社となり、経営権も移ることになります。

なお、MBOの実施においては、TOBを使うケースが多くあります。買い付けを行う主体は買い付け期間や価格、買い付け予定株数などを公表し、その内容に納得した既存投資家は指定された証券会社に買い取ってもらったり、市場で売却したりすることができます。この際、買い付け価格が低いと投資家が判断した場合には株式の売却に応じない場合もあり、予定の株数を買い付けられずにTOBは不成立となる場合もあります。

業務用プリンター大手のローランド ディー.ジー.(6789)は2024年2月、MBOを実施し株式を非公開化すると発表しました。TOBを通じたMBOで当初の株式買い付け価格は1株当たり5035円でした。しかし、ローランドDGのMBO公表前に事前に買収提案をしていたとされるブラザー工業(6448)が同年3月、MBOに対抗して5200円でTOBを実施すると発表。これを受け、ローランドDGはMBO価格を5370円まで引き上げ、結果、MBOは成立する運びとなりました。MBOにかかる取得価格は当初想定に比べ約40億円増えて総額661億円となりました。

MBO公表後の株価はどうなる?

MBOと株価の関係をみていきましょう。MBOの実施が発表されると、一般的にその企業の株価は上がります。MBOを実施する際、既存株主に対して直近の株価にプレミアム(買収プレミアム)を上乗せした買い取り価格が設定されるからです。既存株主にとっては、直近株価と買い取り価格との差額が利益になります。一方、既存株主以外の投資家は買収プレミアムを手に入れるためにMBO企業の株式を購入しようと大量に買い注文を入れるため、買い取り価格に向けて株価は上がっていくというわけです。

実際の過去事例を紹介しましょう。

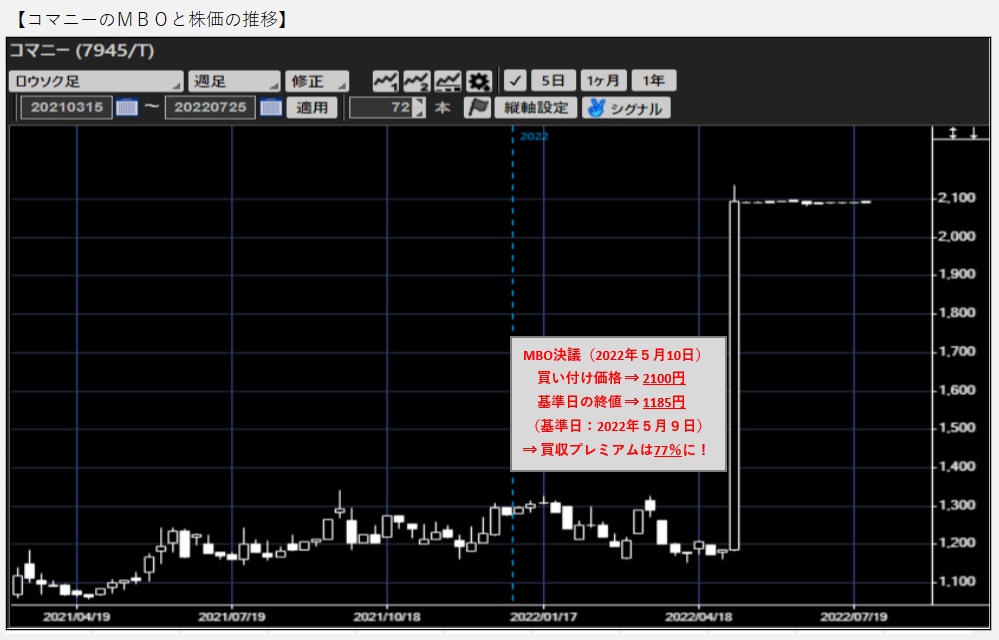

東証スタンダード市場の上場企業で、間仕切り(パーティション)製造・販売を手掛けるコマニー(7945)は2022年5月10日、同社社長の家族が経営する企業が主体となってMBOを実施すると発表しました。買い取り価格は2100円。基準日となる同5月9日の株価(1185円)に対して、買収プレミアムは77%となりました。コマニー株は翌営業日から3日連続で値幅制限の上限となるストップ高水準まで上昇し、その後は2100円近辺で推移を続けました。MBOは問題なく成立し、同社株は同年7月28日に上場廃止となりました。

上場企業がMBOを行うメリット・デメリットは?

上場企業がMBOを行う目的は、経営の自由度の確保や長期目線での経営戦略の実行、意思決定スピードを上げることなどがあげられると説明しました。独立した経営により意思決定権が強化されることは経営の効率化やスピードアップにつながる可能性が高まることはメリットといえます。また、会社組織に変化がなく人材などの経営資源はそのまま引き継がれるため、従業員のモチベーションが下がりづらい点もメリットです。

半面、デメリットになる要素もあります。1つは既存の経営陣が継続して経営を担うことで経営体質が大きく変わらない可能性がある点です。MBOにより経営の自由度や意思決定スピードが高まることは確かですが、その経営方針や方向性に問題がないかどうかはチェックの必要があります。

もう1つは、既存株主と対立する可能性がある点です。MBOでは買収プレミアムを上乗せして株式を買い取りますが、経営陣(買い取る側)は株式を安値で買い取りたいと考える一方、既存株主はできるだけ高値で売却したいと考えることが一般的なためです。買い取り価格が低ければ企業価値の向上を放棄し、株価の安いうちに株式の非公開化を進めていると非難されかねません。

先にMBOの成功例を紹介しましたが、過去にはMBOが失敗した例もあります。

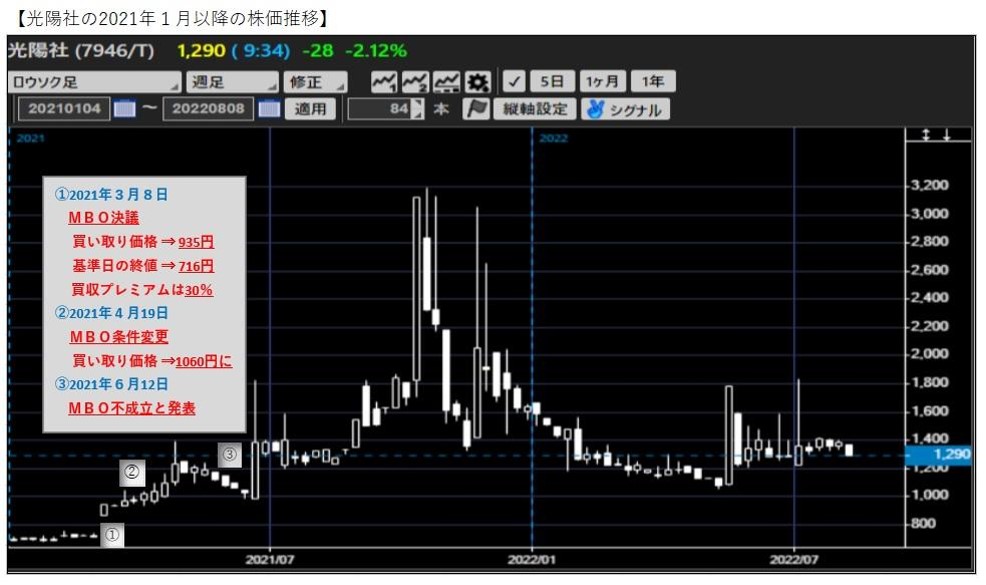

商業印刷の光陽社(7946)は2021年3月8日、MBOを実施すると発表しました。買い取り価格は935円で、基準日となる3月5日終値(716円)に対して30%のプレミアムを上乗せしました。しかし、買い取り価格を基準にしたPBRは1倍に満たない水準でした。これは既存株主にとってはMBOに応じるよりも、企業を解散してしまって残った資産を配分してもらった方が理論上は得になるため、多くの既存株主は株式の売却を拒否したとされます。光陽社は買い取り期間の延長や価格の引き上げを行ったものの、買い付け予定株数に届かず、結果、MBOは不成立となったのです。

このようなケースでは、投資家の間で買い取り価格の引き上げが決まるのではといった思惑が広がり、マネーゲーム化して買い取り価格以上の水準で取引されることがあります。実際、光陽社の場合、買い取り価格を2021年4月19日に1060円まで引き上げたうえに買い付け期間も何度か延長しましたが、その間、株価は買い取り価格を上回る水準での取引が続きました。光陽社は現在、上場を維持しており、株価はMBO価格を上回る水準で推移しています。

MBOと似たM&A手法を紹介!

MBOとよく似たM&A手法には以下のようなものもあります。

まずは「MBI(マネジメント・バイイン)」です。金融機関や投資ファンドなどの投資家が対象企業に外部から経営者を送り込んで経営の立て直しを図るM&A手法です。業績が悪化し、経営人材が不足している企業にMBIが行われるケースがあるようです。

「EBO(エンプロイー・バイアウト)」は、MBOを企業の従業員が主体となって自社の株式を取得して経営権を握る手法です。経営陣は交代する可能性があります。不動産会社ユニゾンホールディングスは2019年12月、一部従業員と米投資ファンドが組んでEBOにより非公開化すると発表。20年4月にEBOは成立しました。これが上場企業で国内初のEBOでした。

「LBO(レバレッジド・バイアウト)」は、買収先企業の資産や将来的に期待されるキャッシュフローを担保にして金融機関などから資金を調達して買収を行う手法です。LBOは少ない自己資金で買収に必要な資金を確保する目的で行われます。

M&Aによる売却側・買収側の株価はどうなる?

最後に一般的なM&Aが行われた際に買収企業(買収側)と被買収企業(売却側)の株価はどうなる傾向が強いかまとめておきます。

一般的に売却側の株価は上昇するケースが多くみられます。これは、先にも説明した通り、買収企業は被買収企業(売却側)に対して買収プレミアムを上乗せすることが多いためです。買収プレミアムとは、買収価格と市場価格との差額のことを指します。例えば、時価総額が100億円の企業を120億円で買収する場合、買収プレミアムは20億円(20%)となります。買収側は本来、市場価格で買収したいところですが、売却側は買収対価を求めることが一般的なためで、TOBの際の買収プレミアムは市場価格に対して20%前後となるケースが多いようです。

買収側の株価はどうなるでしょうか。買収側はM&Aによる企業規模の拡大や成長スピード加速などへの期待が高まれば、中長期でみて株価は上昇する可能性が高まります。しかし、買収発表の初期反応としては財務負担の増加などが警戒されて株価の下押し圧力になるケースが少なくありません。中長期では、買収金額が高すぎると判断されたり、買収効果が見いだせないと警戒されたりした場合、買収金額に見合った収益成長が期待できないとして株価には重荷になる可能性もあるのです。

武田薬品工業(4502)の例をみてみましょう。同社は2018年3月28日、アイルランド製薬大手シャイアーの買収を検討していることを明らかにしました。買収総額は7兆円規模に達し、有利子負債が膨らむことによる財務悪化懸念などから株価は急落しました。同年5月8日にシャイアーの完全子会社化を正式発表した後、株価はいったん持ち直しますが、年末にかけて買収公表時の株価を下回る水準まで売られました。買収プレミアムは買収検討を表明した3月28日の前日終値に対して約6割に達しました。

まとめ

MBOとは「Management Buyout(マネジメント・バイアウト)」の略称で、企業の経営陣が金融機関や投資ファンドから資金を調達し、既存株主から自社の株式や事業部門を買い取って経営権を取得するM&A手法の1つです。MBOでは通常、既存株主に対して直近の株価にプレミアム(買収プレミアム)を上乗せした買い取り価格が設定されるため、MBOを実施する企業の株価は買い取り価格の水準まで上昇する特徴があります。MBOに限らず、その他のM&Aの手法でも被買収企業の株価は買収プレミアムにより株価は上昇するケースが少なくありません。MBOを含むM&Aのイベントは株価の値上がりが期待できるため、関連ニュースや情報は漏らすことなくチェックするといいでしょう。

「QUICK Money World」の有料会員になると、企業の開示情報やプレスリリースをメールで受け取れます。他にも業績データや分析ツールなど、マーケット予想や企業分析まで行いたい方にピッタリの機能が盛りだくさん。メールアドレスの登録だけでなく、Googleアカウント・Apple ID等でも登録できます。有料会員の特典について詳しくはこちらから! ⇒ 有料会員限定特典とは