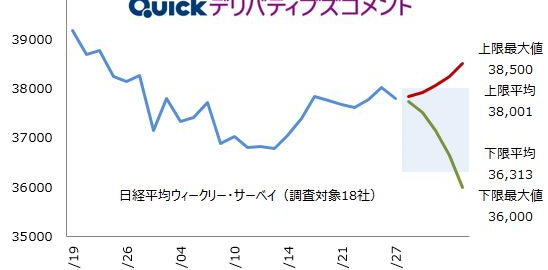

【QUICK 解説委員長 木村貴】新年が明けた日米の株式市場は、ダウ工業株30種平均が過去最高値圏で推移し、日経平均株価もバブル経済崩壊後の高値を更新するなど、強気ムードに覆われている。

株高に関する報道や市場関係者の発言を見ていると、企業の稼ぐ力の回復に向けた期待は語られるものの、現実に株価を押し上げる原動力は結局、金融緩和政策の持続・拡大だと感じる。とくに日本は年初に能登半島地震が起き、「日銀は緩和的な金融政策を続けざるを得ない」との読みが投資家心理を強気に傾けたといわれる。

こうした市場の反応が示すように、株式相場全体の上昇をもたらす最大の要因は、金融緩和などによるお金の量の増加なのだ。投資のプロに注目される「オーストリア学派経済学」が指摘するとおりである。そうだとすれば、株式相場の先行きは、お金の量の変化をウォッチしておけばおおむね予測することができる。その際、注意しなければならないことがある。そのポイントについて説明した後で、当面の相場展開を占ってみよう。

お金の量と株価の変化にタイムラグ

ポイントとは、お金の量の変化と株価の変化の間には、タイムラグがあることだ。タイムラグが生じる背景として、中央銀行(日本では日銀)から経済に新たな資金が注入された際、それがすぐに株式市場に流れ込むわけではない。お札を空からヘリコプターで一斉にばらまくわけではないから、受け取る側には早い者と遅い者が出てくる。

たとえば、中央銀行と直接取引のある民間銀行や、中央銀行に国債を事実上買い取らせて資金調達した政府、政府から事業の発注を受ける企業の関係者などは、新たなお金を比較的早く手にするだろう。一方、それ以外の企業や一般の人々にお金が行き渡るのは、それより遅くなる。だからお金が株式市場に流れ込むにも一定の時間がかかる。

お金の量が増加から減少に転じても、株式市場に影響するにはしばらく時間がかかる可能性がある。だからお金の量のピークと株式相場のピークの間にはタイムラグが生じる。同様に、お金の量が減少から増加に転じても、株式市場に影響するにはしばらく時間がかかる可能性がある。その結果、お金の量の谷と株式相場の谷の間にはタイムラグが生じる。

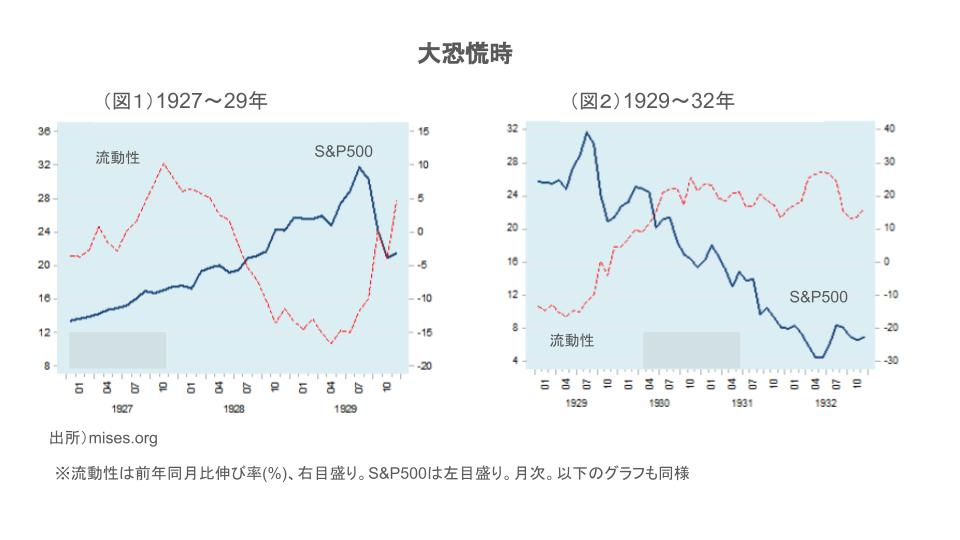

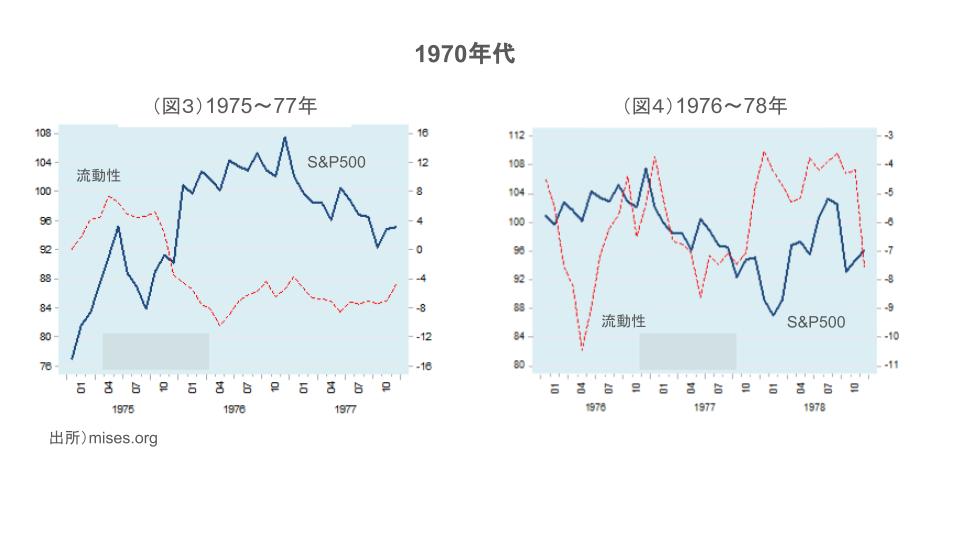

過去の例で確かめてみよう。オーストリア学派の理論を経済予測に役立てるエコノミスト、フランク・ショスタック氏は、米国のお金の総量(マネーストック=通貨供給量)を独自に修正した「流動性」の変化とS&P500種株価指数の関係を検証している。主な上昇・下落局面ごとにまとめてみよう。

2年前に「予言」された大暴落

まず、戦前の大恐慌前夜の株式ブームだ。流動性の前年同月比伸び率(年率)は1927年11月に10.2%でピークに達したが、株価指数は21カ月のタイムラグを経て、1929年8月に31.71でピークを付けた(図1)。大恐慌の発端となった同年10月のニューヨーク株大暴落は、お金の量の変化によって、およそ2年前に「予言」されたといえる。一方、大恐慌のさなか、流動性の伸び率は1929年5月にマイナス16.6%で底入れしたものの、株式相場がこれに反応するまでには3年以上かかった。株価指数が下げ止まったのは1932年6月の4.43だった(図2)。

次に、物価上昇と景気後退が同時に進むスタグフレーションに見舞われた、1970年代はどうか。流動性伸び率は1975年5月に7.4%でピークを迎え、株価指数は19カ月後の1976年12月に107.5で天井を打った(図3)。その後、流動性伸び率は1976年5月にマイナス10.4%で底入れし、株価はそこから21カ月後の1978年2月に高値から19%安い87.04で下げ止まった(図4)。

10月にブラックマンデー(世界同時株価暴落)の起こった1987年は、流動性伸び率のピークと株価のピークとのタイムラグは短かかった。流動性の伸び率は1987年1月に15.1%でピークに達し、株価指数は8カ月後の同年9月に329.9で天井を打った。

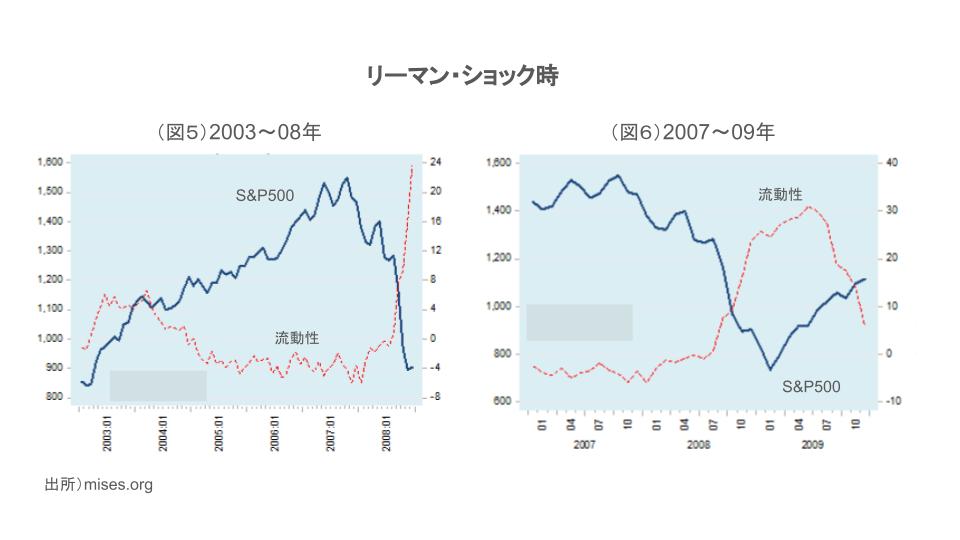

リーマン・ショックに見舞われた2008年前後をみてみよう。流動性伸び率は2003年6月の7.1%がピークだった。4年4カ月後の2007年10月に株価指数は1549.30のピークに達する(図5)。その後の局面では、流動性伸び率は2007年11月にマイナス6%で下げ止まり、株価は15カ月のタイムラグを経て、2009年2月にピークの半値未満の735.1で底入れした(図6)。

以上の例でも確認できたように、お金の量の変化と株式相場の変化の間にはタイムラグがある。タイムラグの長さは1〜2年の場合が多いものの、それより短い場合も長い場合もあり、一定しない。また、大恐慌はお金の量の変化によって2年前に「予言」されたと書いたが、そもそもお金の量やその伸び率がいつピークに達したか、いつ下げ止まったかは、後から振り返って初めてわかることだ。リアルタイムで把握できるわけではない。

それでも、数カ月のトレンドをウォッチしておけば、株式相場の潮目の変化に気づくヒントになるだろう。

日米、株価の先行きに黄信号

それでは現在、日米でお金の量がどうなっているか見てみよう。まず米国だ。お金の総量を示すマネーストック(通貨供給量)の指標の一つ「M2」は2022年12月から前年同月比マイナスが続く。

オーストリア学派経済学の研究・普及に取り組むシンクタンク、ミーゼス研究所では、M2を独自に修正した値を算出する。M2とほぼ同様の動きをしているが、ここ数カ月、M2よりもマイナス幅が拡大してきた(図7)。2023年10月の前年同月比伸び率はマイナス9.33%となり、前月のマイナス10.49%からわずかに縮小したものの、8カ月連続で10%近辺かそれ以下となった。同研究所によれば、お金の量の縮小は大恐慌以来、最大となっている。それまで少なくとも60年間、どの月も通貨供給量が6%以上減少したことはなかったという。

株式投資の長期研究で知られる米ペンシルベニア大学のジェレミー・シーゲル教授は先月、米CNBCのインタビューに対し「通貨供給量が減少しているのに、経済が成長するはずがない」と語った。

日本もお金の量の伸びにはブレーキがかかっている。日銀が今週発表した昨年12月のマネーストック速報によると、「M3」の伸び率は1.7%と11月から横ばいだった。ロイターによると、2009年6月以来の低い伸びだ。米国と違い、まだマイナスには陥っていないものの、日銀が異例の金融緩和策を転換して「金利ある世界」が戻ってくれば、お金の量は縮小に向かう可能性が高い。

日米とも、株高の原動力であるお金の量の伸びにブレーキのかかった現状から判断する限り、市場の強気ムードとは裏腹に、株式相場の先行きには黄信号がともっているとみるべきだろう。

一方で、米連邦準備理事会(FRB)が早期の利下げに踏み切ったり、日銀のゼロ金利政策解除が遠のいたりすれば、お金の量は再び増加に向かい、株価を押し上げる可能性がある。

駆け出しの経済記者だったころ、日経平均が1989年12月29日の史上最高値3万8915円まで上昇したバブル経済のさなか、株式市場で「金利は下がる」という期待が口々に語られていたのを思い出す。だが実際にはその後、金利は引き上げられ、株式相場は崩れ落ちた。バブル最高値に近づく今回、金利と株価はどう動くだろうか。

◇

本連載コラムは、投資に役立つ「経済の法則」を解説します。