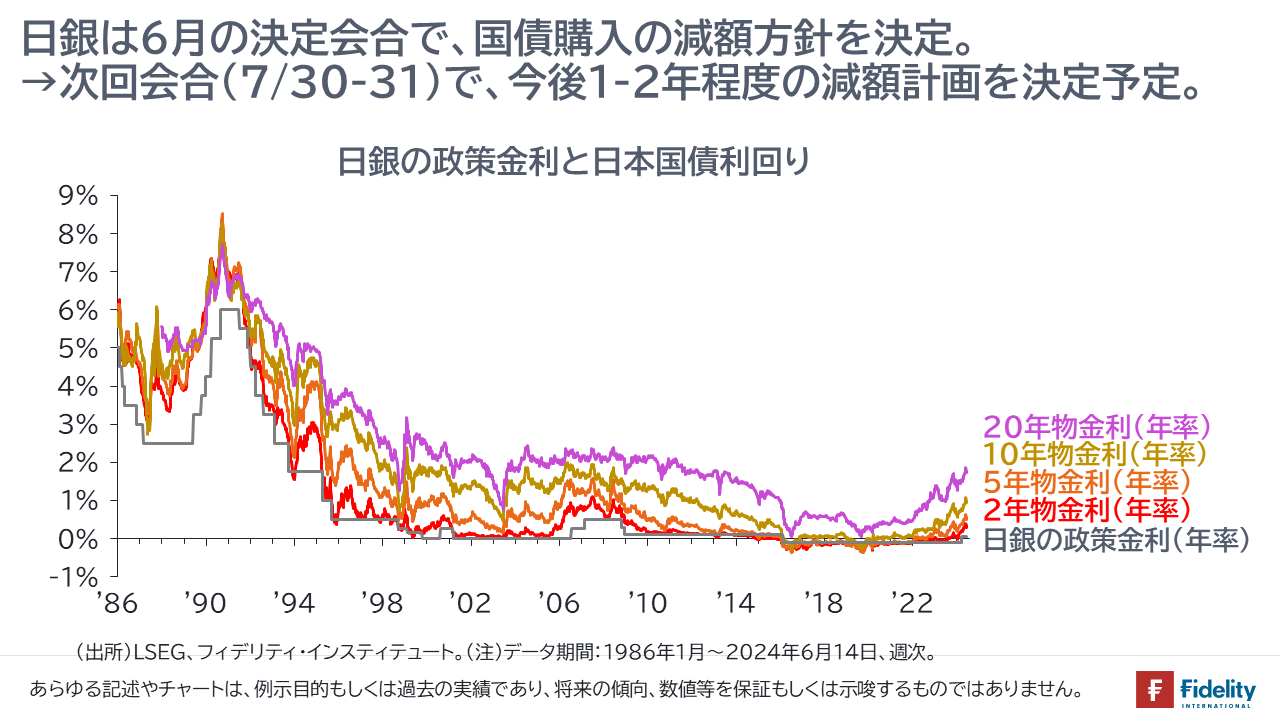

日銀は、先週14日に開いた金融政策決定会合で、国債購入を減額していく方針を決定しました。次回の決定会合(7/30-31)で、今後1-2年程度の具体的な減額計画を決定する予定です。

以下では、現在の日銀の国債購入の状況や政府の国債発行額などをひとつずつ(簡単に)確認したうえで、今後について簡単に検討してみます。

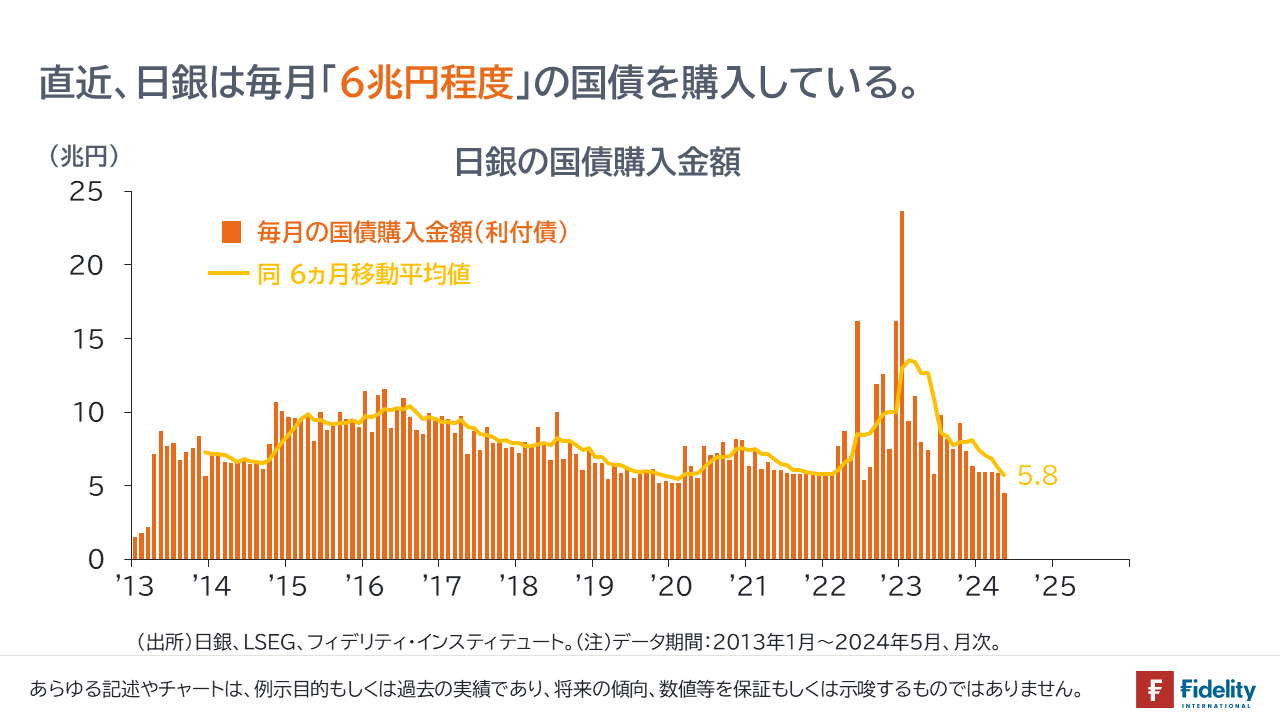

現在、日銀は毎月「6兆円程度」の国債を購入している。

【次の図】に示すとおり、日銀は現在、毎月「6兆円程度」の国債を購入しています。

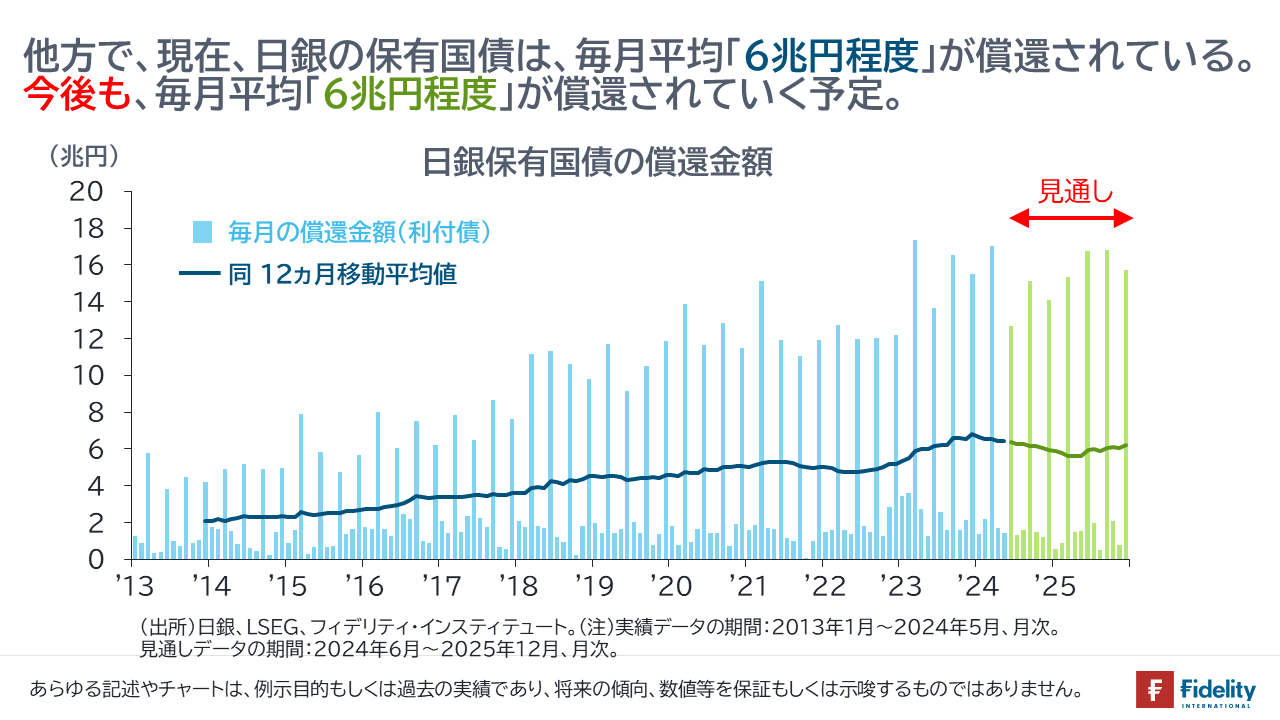

現在、日銀の保有国債は毎月「6兆円程度」が償還されている。

ご存じのとおり、日本政府が発行する国債は満期が来ると、国債保有者に元金が返済されます。

【次の図】に示すとおり、現在、日銀の保有国債は、毎月平均「6兆円程度」が償還されています。すなわち、日銀が国債を購入しなければ、日銀の国債保有残高は約6兆円ずつ、自然に減少していきます。

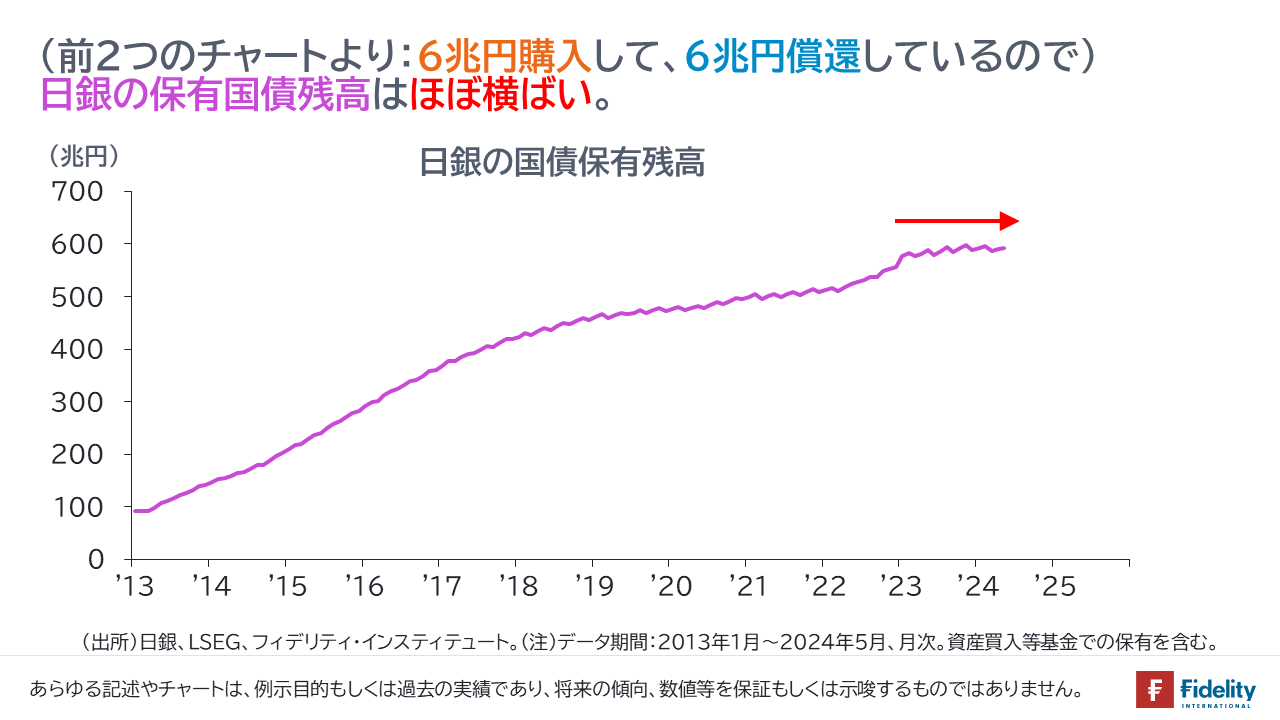

毎月6兆円購入して、6兆円償還しているので、日銀の保有国債残高はほぼ横ばい

先の2節で示したチャートより、日銀は毎月約6兆円の国債を購入する一方で、毎月約6兆円の保有国債が満期となって償還されているために、【次の図】に示すとおり、最近において、日銀の保有国債残高はほぼ横ばいです。

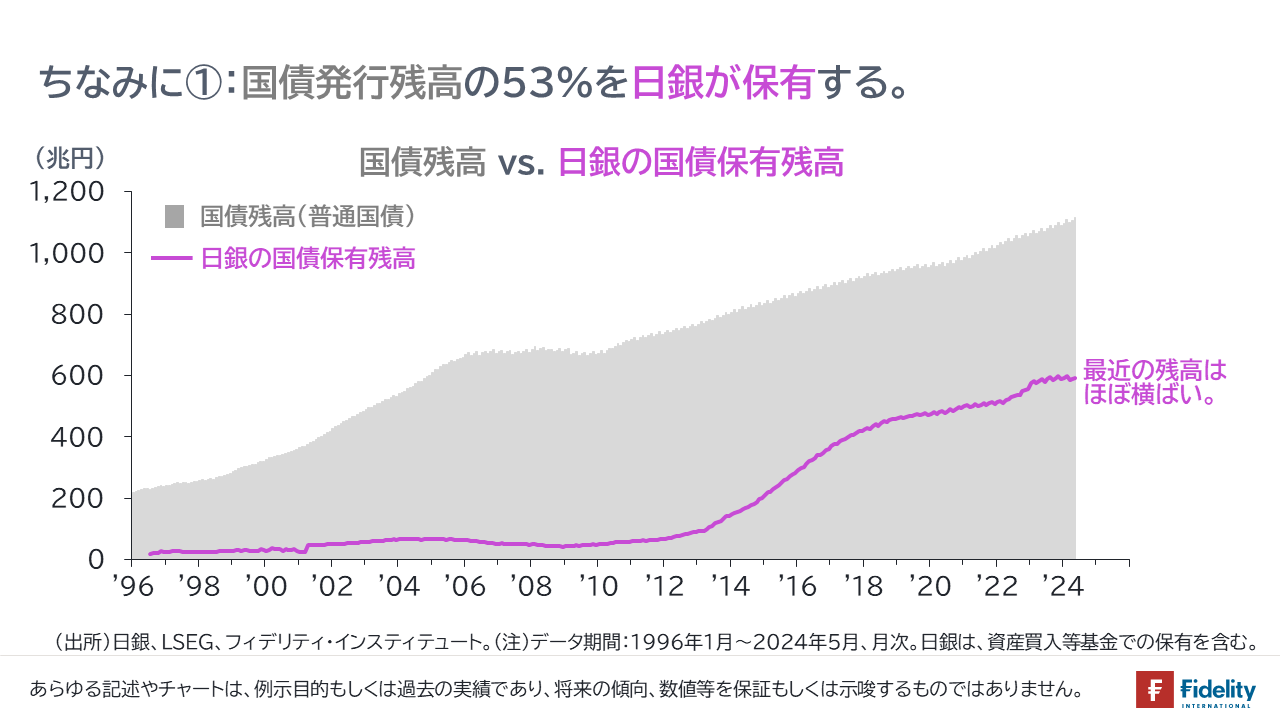

日銀の国債保有残高を示したので、その規模感がわかるように、あるいは「お決まりのネタ」として、【次の2つのチャート】で、政府による国債発行残高との比較を示しておきます。

(参考;まだ話はつづきます)日銀保有国債残高に関する2つのチャート

【次の図】に示すとおり、日銀は現在、政府が発行する普通国債残高の約53%を保有しています。

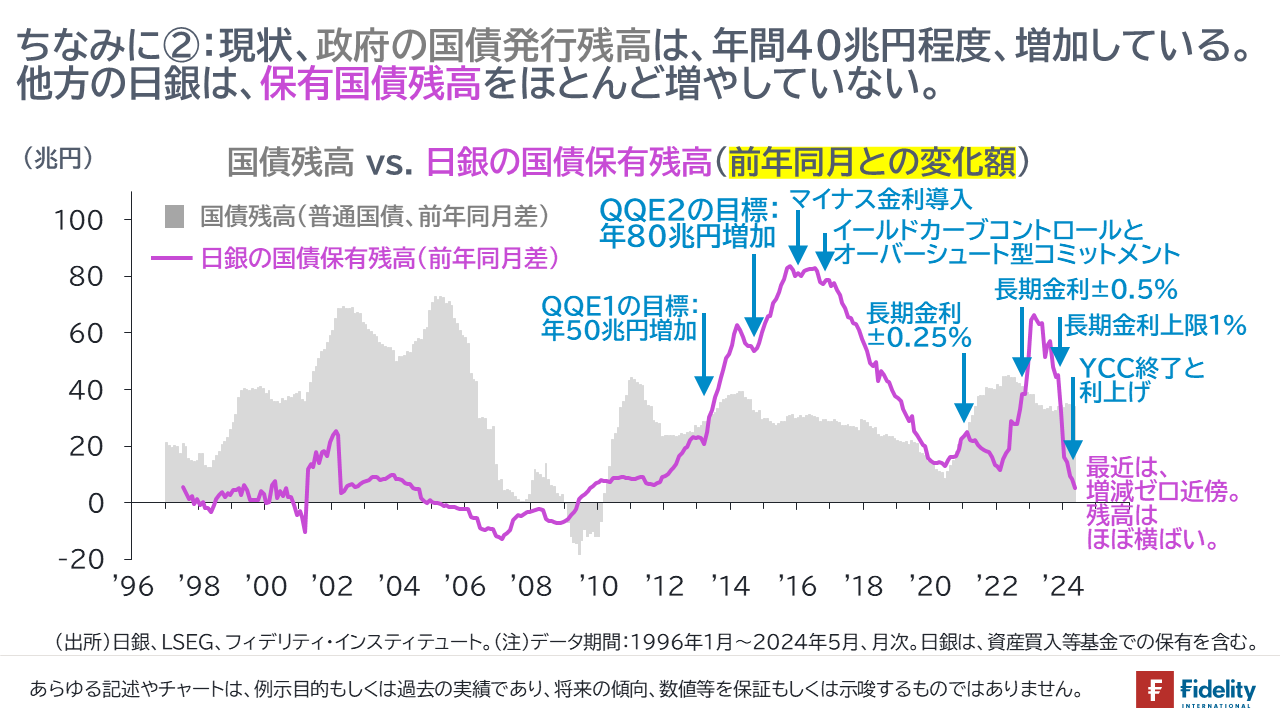

【次の図】は、各時点の政府の国債発行額対比で、日銀がどの程度の国債を買い入れてきたかを見ています。

日銀が国債買い入れを毎月6兆円未満に減らすと、それは(FRBもいまやっている)「量的引き締め」である。

重要な点として、日銀が保有する国債は現在、毎月平均6兆円程度が償還されているため、日銀が国債購入金額を毎月平均6兆円未満に減らすと、日銀のバランスシート(総資産)は、国債が償還される分だけ(→正確には、日銀の国債購入金額マイナス日銀保有国債のうち償還される金額)、減っていきます。

日銀のバランスシートを考えると、国債という資産が償還(や市中売却)で減るときの、負債の見合いは当座預金です。当座預金は、市中銀行による日銀預け金であり、市中銀行にとっての流動性です。

当座預金が減るということは、市中銀行から流動性を吸収するということであり、米連邦準備制度理事会(FRB)が現在、行っているのと同じ「量的引き締め(QT)」に相当します。

日銀とFRBは表現方法が異なるために(少なくとも筆者には)わかりにくいですが、日銀をFRBの動きになぞらえて言えば、日銀は、すでに①量的金融緩和(QE)や、②その最終局面であるテーパリング(量的金融緩和による国債買い入れの縮小)を終えており、現在は③国債保有残高を維持している局面です。毎月6兆円程度の国債を買っているとはいえ、それは残高を維持するためです。そして、これから、④量的引き締めに向かうところです。

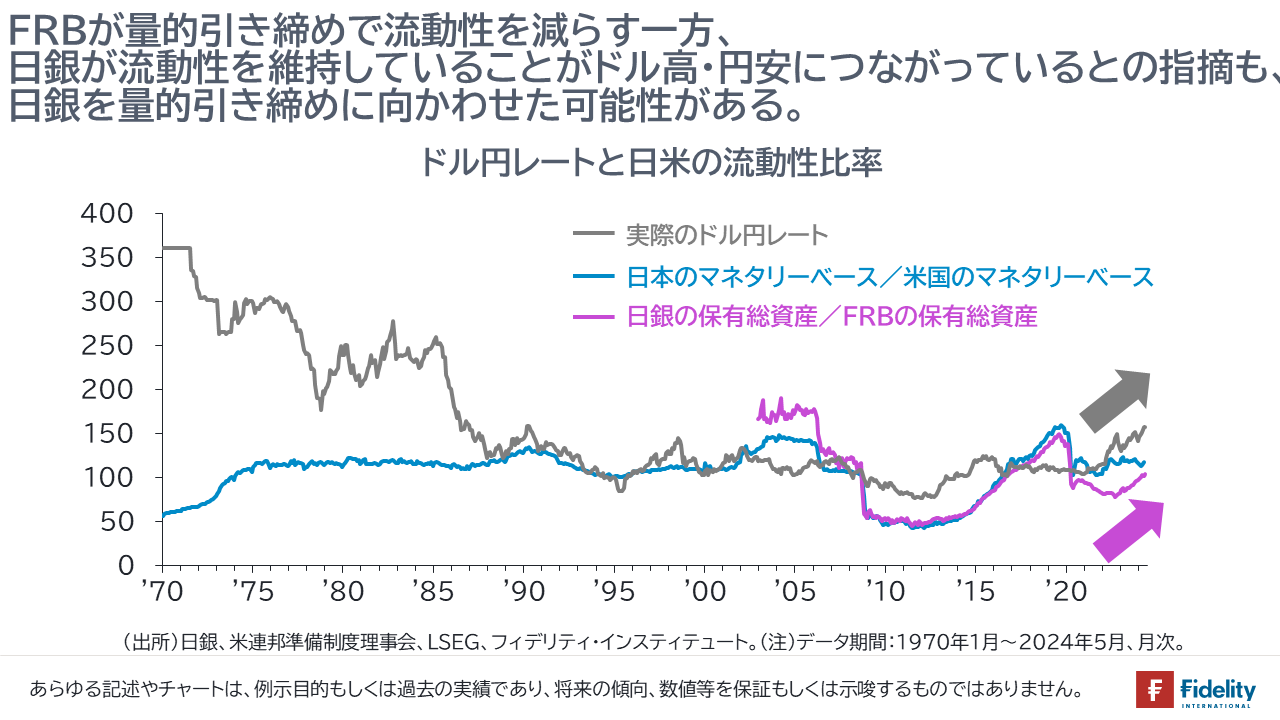

FRBの場合、2022年3月から利上げを開始し、同年6月から量的引き締めを開始しています。この「バランスシートの差が、円安につながっている」との指摘があることも、日銀を量的引き締めに向かわせた要因とみられます(→いわゆるソロス・チャートの議論)。

日銀の量的引き締め(QT)はいつまでつづく?①:日銀が国債をいっさい買わなければ、日銀のバランスシートからはいつ国債がなくなるか。

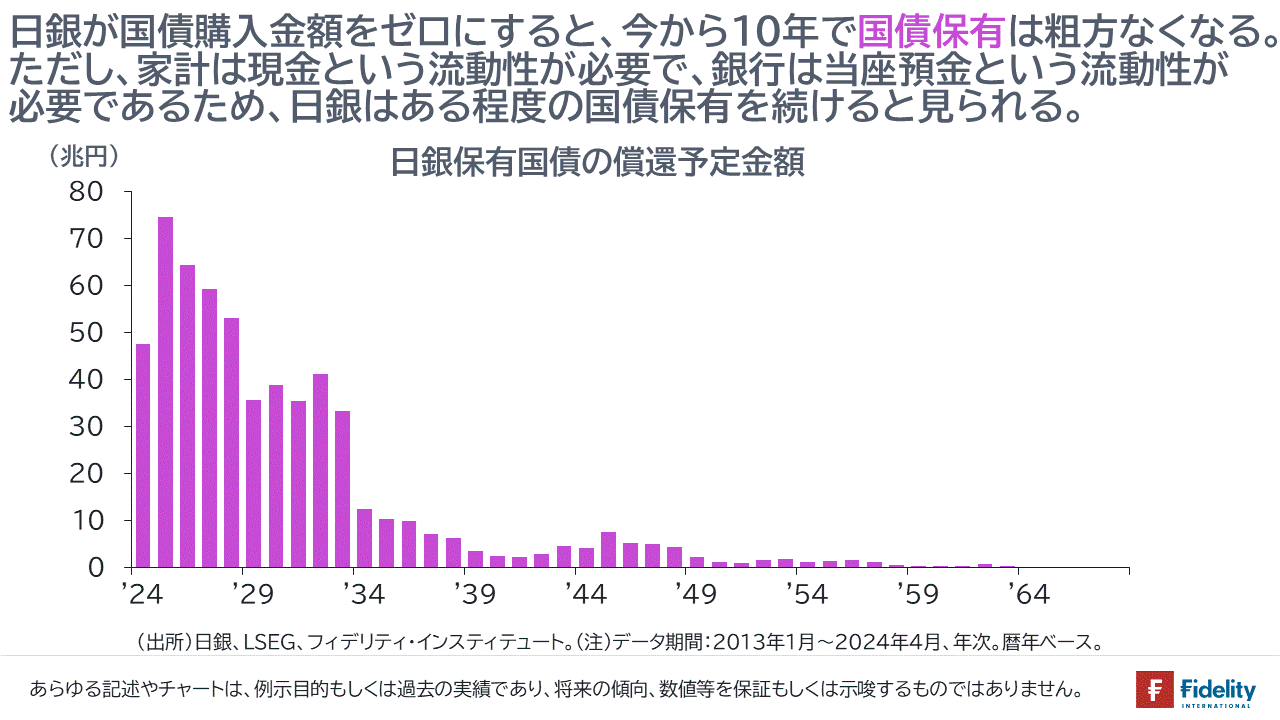

【次の図】は、日銀の保有国債を償還年ごとに並べたものです。

そうしますと、いまから10年後の2034年には、保有国債の多くが満期を迎えることがわかります。また、いまから5年後の2029年には、保有国債の約半分が満期を迎えます。

ただし、日銀が保有国債をすべてなくすかと言えば、そうではありません。

家計には現金(発行銀行券)という流動性が必要であり、市中銀行には規制に対応するため、日銀当座預金という流動性が必要です。合わせて言えば、経済規模(≒モノやサービスの取引額)が大きくなったり、銀行の規模が大きくなると、必要な流動性は増加します。

現金や当座預金は日銀が発行する負債であり、日銀が新たにこれらを発行/供給するためには、国債の追加購入が、そのおもな手段です。

あるいは、日銀がすでに発行/供給した現金や当座預金の残高を維持するためには、償還される国債の分、新たな国債を買い入れて、保有国債残高を維持することが、そのおもな手段です。

したがい、日銀は、家計や銀行が必要とする流動性に相当する分の国債保有を続けると見られます。

日銀の量的引き締め(QT)はいつまでつづく?②:日銀が国債をいっさい買わなければ、流動性は経済規模対比、どの程度の速さで減少するか。

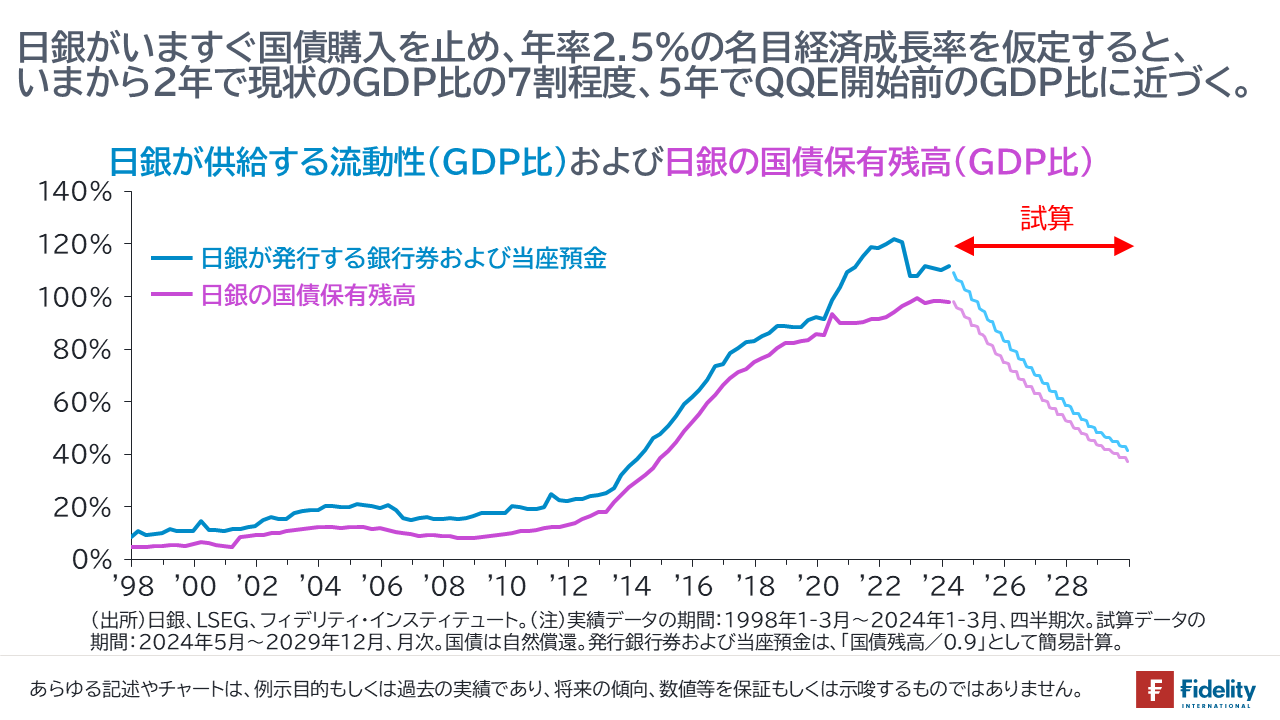

【次の図】に示すとおり、日銀がいますぐ国債購入を止め、今後の名目経済成長率を年率2.5%と仮定すると、日銀が供給する流動性や日銀が保有する国債の残高は、いまから2年で現状のGDP比の7割程度、5年で日銀の大規模金融緩和(QQE)開始前のGDP比に近づきます。

日銀が今後、どの程度のスピードで国債購入を減らしていくかにも依存しますが、景気後退がなければ、日銀の量的引き締め(QT)は、いまから2年~5年程度の期間、つづいても不思議ではありません。

日銀にとってみれば、やっかいなのは利上げ(=当座預金への付利増加)に伴う、資金収支の逆ザヤや債務超過です。

たしかに現在、FRBの逆ザヤや債務超過についてそれを批判する人は少数ですが、それは日銀に対する批判が生じない理由にはなりません。

日銀は逆ザヤを抑制するため、できるかぎり早く、総資産を減らすか、さもなければ利上げ幅を限定することになるでしょう。

日銀の国債購入終了で、長期金利はどうなる?①:最近において、日銀は、政府が発行する国債のうち、どの程度を買い入れているか。

「日銀が国債購入を縮小する」と聞いて気になるのは、政府が発行する国債のうち、日銀は どの程度を買い入れているかです。

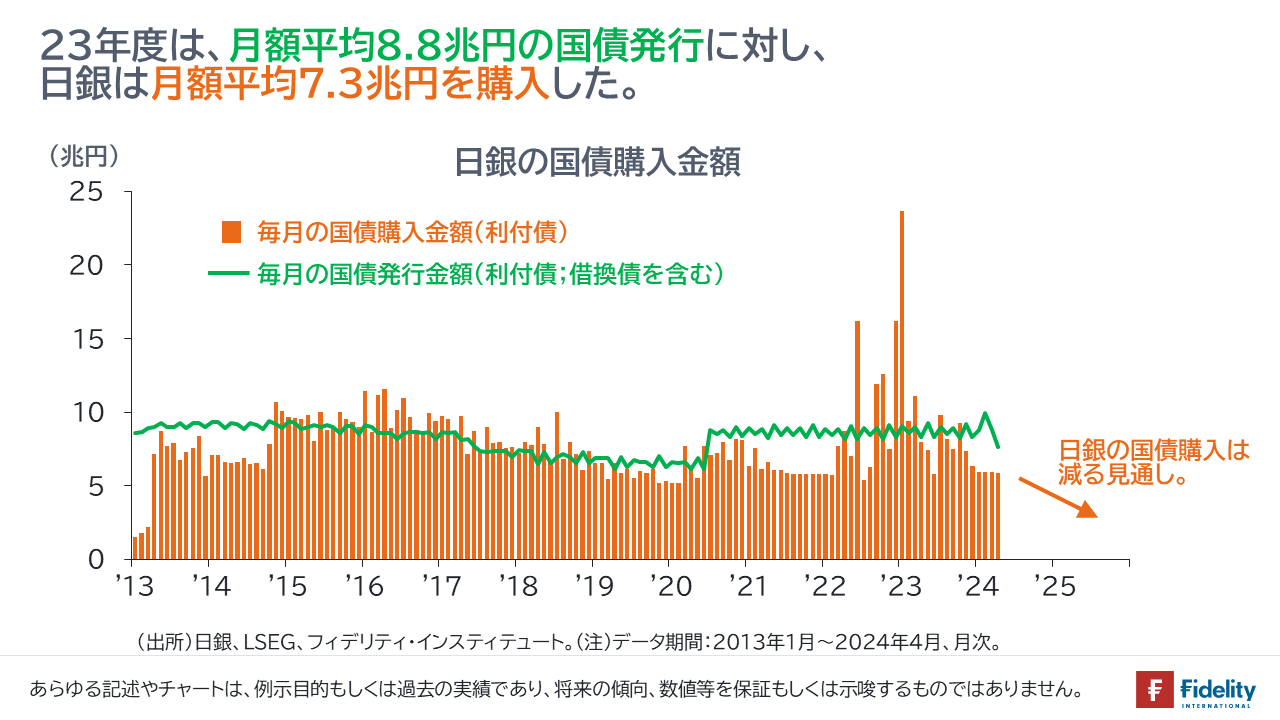

【次の図】に示すとおり、政府は2023年度において、月額平均で8.8兆円の国債(利付債)を発行しています。これに対して、日銀は月額平均で7.3兆円の国債(利付債)を購入しています。単純比較すれば、政府が発行する国債の約83%を日銀が購入した計算です。

それゆえ、日銀による国債購入の縮小は、債券市場に少なからぬ影響があると受け止められても不思議ではありません。

ちなみに、前々節の図から、「直近時点の国債発行残高の前年からの増加分が40兆円弱」であり、この数値は、報道などで言われる「23年度の当初予算では、新規国債の発行額が35兆円程度」と整合性がある一方で、それらの数値と、【上図】の「月額平均8.8兆円×12ヵ月=105.5兆円」とが一致しないと思われるかもしれません。

実際に発行される国債は年間100兆円を超えていますが、そのうちの65-70%程度は、その年度内に満期を迎える国債の借り換え分です。

日銀の国債購入終了で、長期金利はどうなる?②:回帰分析では、長期金利への影響は限定的。

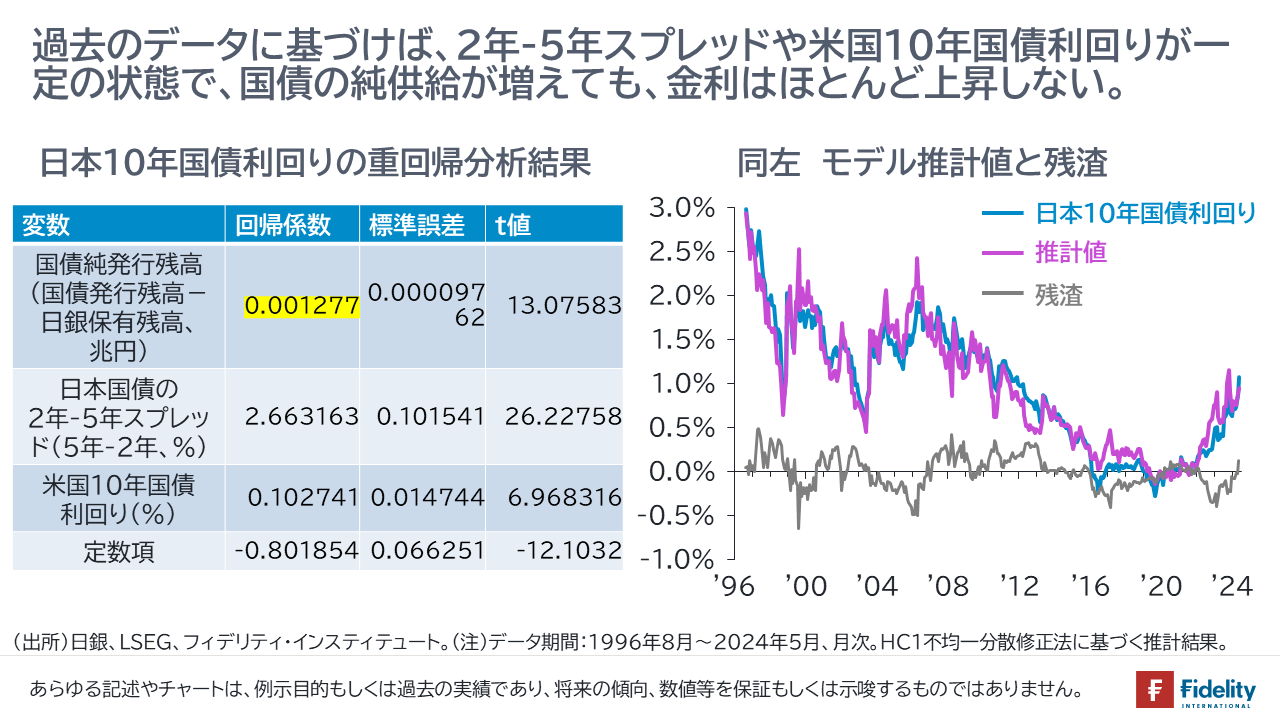

【次の図】は、日本の10年国債利回りを、①国債純発行残高(国債発行残高-日銀保有残高)、②日本国債の2年-5年スプレッド(=5年金利と2年金利の差)、③米国10年国債利回りで重回帰したものです。

補足すると、②日本国債の2年-5年スプレッドは、今後の利上げ織り込みやフォワードガイダンスが長期金利に与える影響をみたものです。

そうすると、少なくともこのサンプル期間において、②日本国債の2年-5年スプレッドと、③米国10年国債利回りの影響をコントロール/考慮すると(→国債の純供給増加による影響のみを取り出すと)、①国債純発行残高の(たとえば、月額6兆円×12ヵ月=72兆円程度の)増加は、長期金利を押し上げるものの(→回帰係数の符号がプラスであり有意である)、その押し上げ幅は限定的である(→回帰係数は有意だが小さい)ことがわかります。

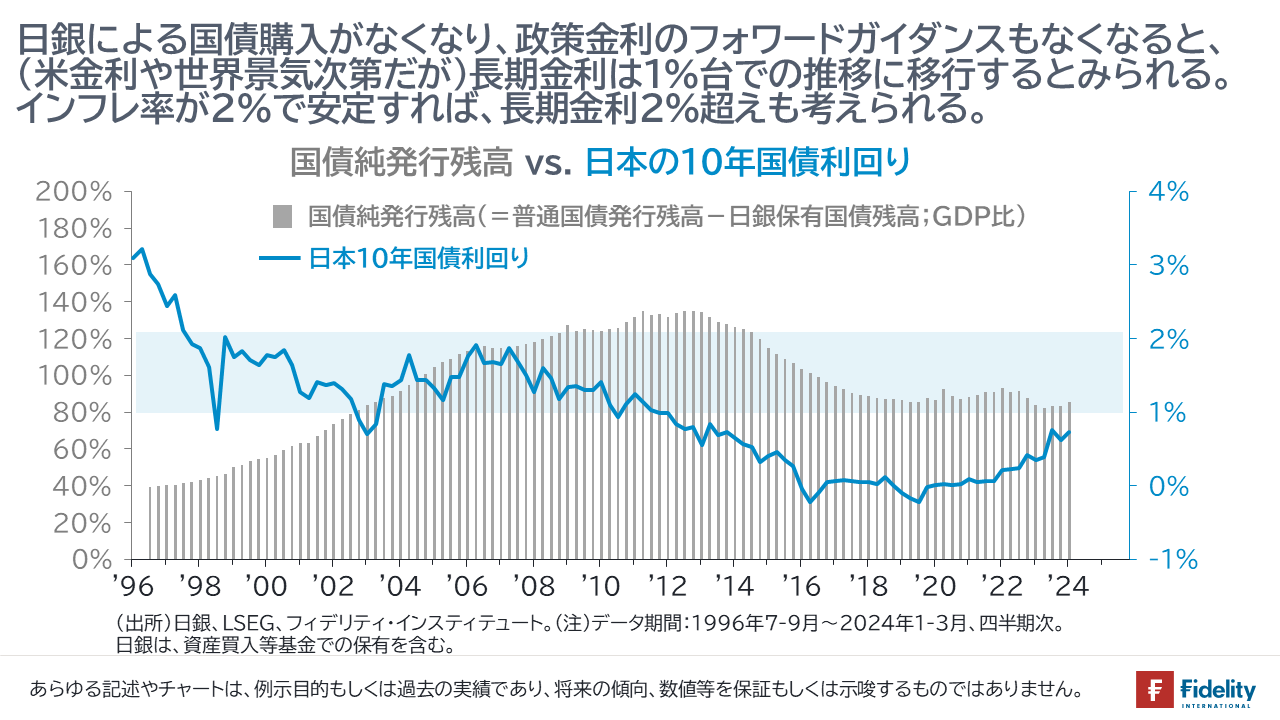

日銀の国債購入終了で、長期金利はどうなる?③:インフレ率2%定着なら、長期金利2%超えも。

他方で、シンプルな均衡モデル(あるいはフィッシャーの方程式)では、長期金利は、期待インフレ率と長期の自然利子率(≒潜在成長率)の和として考えられます。

今後、日銀による国債購入や政策金利に関するフォワードガイダンスもなくなり、なおかつ、1%を超えるインフレ率が定着すれば、長期金利は1%台での推移が考えられます。仮に、2%のインフレ率が定着すれば、長期金利は2%台での推移も考えられます。

日本はまずは♪Taxman♪

やや先の将来を考えると、財政懸念が長期金利を大幅に押し上げる可能性もあります。そのときには、日銀の国債購入と資本統制によって金融抑圧が生じるでしょう。自国通貨建ての国債のデフォルトは考えられず、インフレで返済されるでしょう。

ただし、当面の日本では、すでに現下でも暗黙のうちに生じているように、増税や社会保険料の引き上げ、再エネ賦課金などのステルス増税を含め、われわれの可処分所得はさらに減らされる方向です。問題は、これらの、われわれ家計にとっての緊縮は、日本の財政健全化には必ずしも作用せず、国内外を問わず、利権を持つ人たちが潤うということでしょう。

ぜひビートルズの♪Taxman♪という曲の歌詞を味わってください(→アルバム『Revolver』に収録;ジョンの曲)。日本の現在がそこにあります。

われわれは、資産運用で自己防衛するか、有権者としての権利を行使する必要があります。

♪Taxman♪の歌詞になぞらえるならば、それらにさえも課税されてしまうかもしれませんが。。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは