雑談をしますと、昔のテレビ番組では、番組中にカップルが誕生しそうになると、加山雄三さんの♪君といつまでも♪の前奏が流される場面がよくありました。視聴者の誰もがそれを聴くと、なぜそれが流れるかを理解したのです。もはやそうしたシーンを観ることはありません。

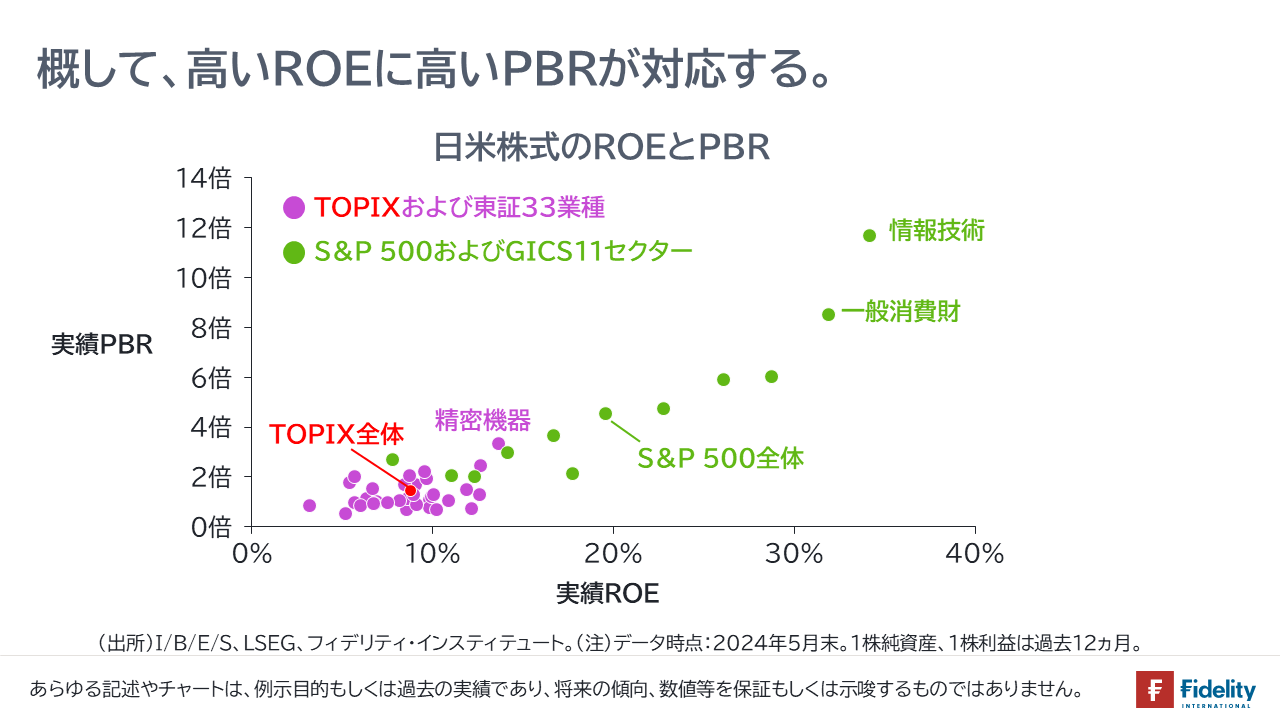

株価純資産倍率(PBR)は、「企業の努力(ROE;株主資本利益率)」と「投資家の評価(株主資本コスト;要求収益率)」がカップルになった興味深い指標です(→PBR=ROE÷株主資本コスト)。

理論上(おそらく実践上でも)、たとえROEが4%でも、その水準が投資家が要求する収益率(株主資本コスト)を上回ることは有り得、この場合、PBRは1倍を超えます。ベースとなる市場金利が非常に低かったり、事業や利益が極めて安定していたり、逆に、将来の成長期待が高ければそうなります。

たとえROEが20%を超えていても、投資が要求する収益率がもっと高いことは有り得、この場合、PBRは1倍を下回ります。市場金利が非常に高かったり、事業や利益のリスクが高かったり、逆に、将来の成長期待が非常に低ければそうなります。

言い換えれば、必ずしもROEの水準だけでは投資の判断ができないため、ROEは十分な情報ではないように思えます。これとまったく同様に、株主資本コストはPERの逆数であることから、PERだけでは十分な情報ではないように思えます。

東証が(とりあえず)求めるPBR1倍超えは、企業だけの力ではなく、投資家の力で達成されます。2人で力を合わせる、まさにPBRは♪君といつまでも♪だと思えます。

確かに、PBRは、最近よく言われるように「企業による付加価値の創出において、実物資産の役割は低下している(≒無形資産の価値が大事)」ならば、PBRも有益な情報を与えてくれないのかもしれません。

ただし、そうした主張は、ハイテク株式の高いPBRを正当化するための方便かもしれませんので、真に受けないほうがよいかもしれません。

東証要請から1年:日本企業と投資家はどう動いたか。

東証は2023年3月末に「資本コストや株価を意識した経営の実現に向けた対応等」を要請しました。同要請から1年が経ちました。財務計数に的を絞って、現状を確認してみます。

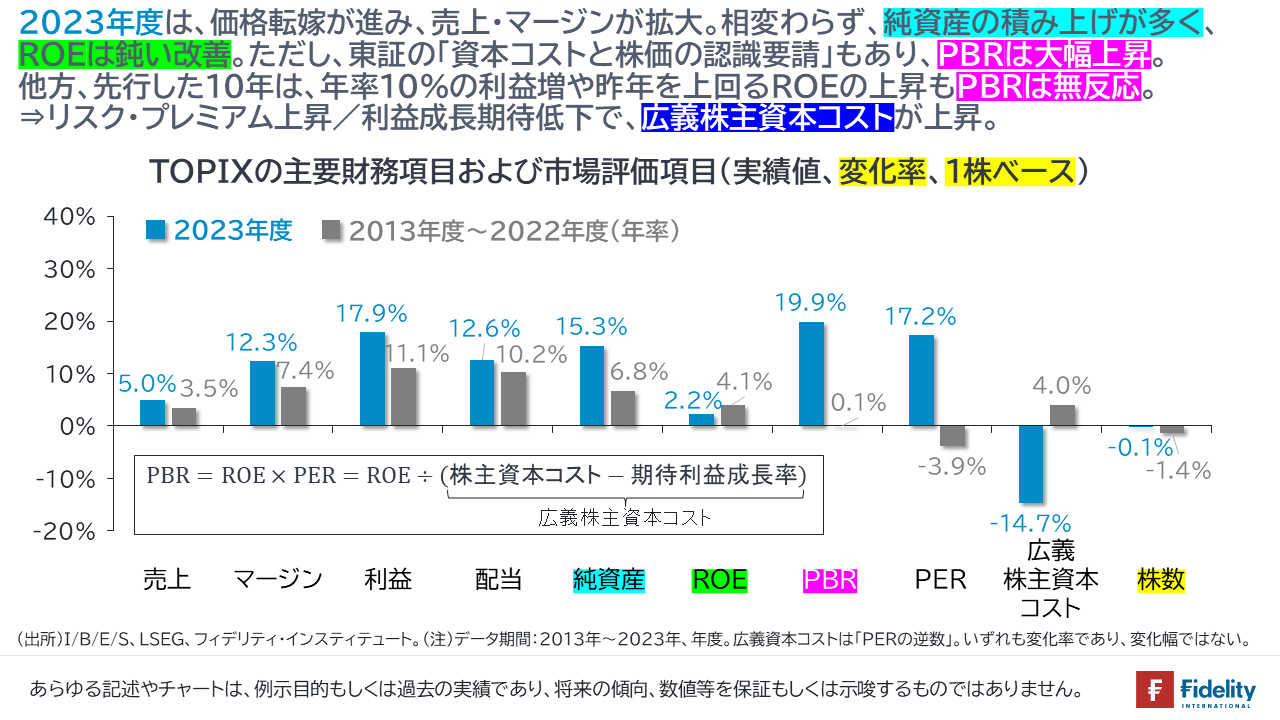

【次の図】は、TOPIX構成企業に関する、昨年度(2023年度)と、それ以前の10年間(2013年度~2022年度)の主要な財務項目と市場評価項目を示したものです。

すると、昨年度は、売上やマージンが大幅に伸びています。企業による価格転嫁が進んだことがうかがえます。その一方で引き続き、純資産の積み上げも多く、結果として、ROEは鈍い改善にとどまっています。

ただし、マーケットの反応をみると、東証の同要請も投資家の期待を刺激したためか、PBRは大幅に上昇しました。他方で、「それ以前の10年間」は、「年率10%の利益増」や「昨年度を上回るROEの年率上昇」も、PBRはほどんど反応しませんでした。PBR=ROE÷広義株主資本コストですから、「ROEの上昇」を「広義株主資本コスト(≒株主が企業に要求する収益率)の上昇」が相殺しました。この間、金利はほぼ横ばいでしたので、広義株主資本コストの上昇は、リスク・プレミアムの上昇/利益成長期待の低下を反映したものと考えられます。

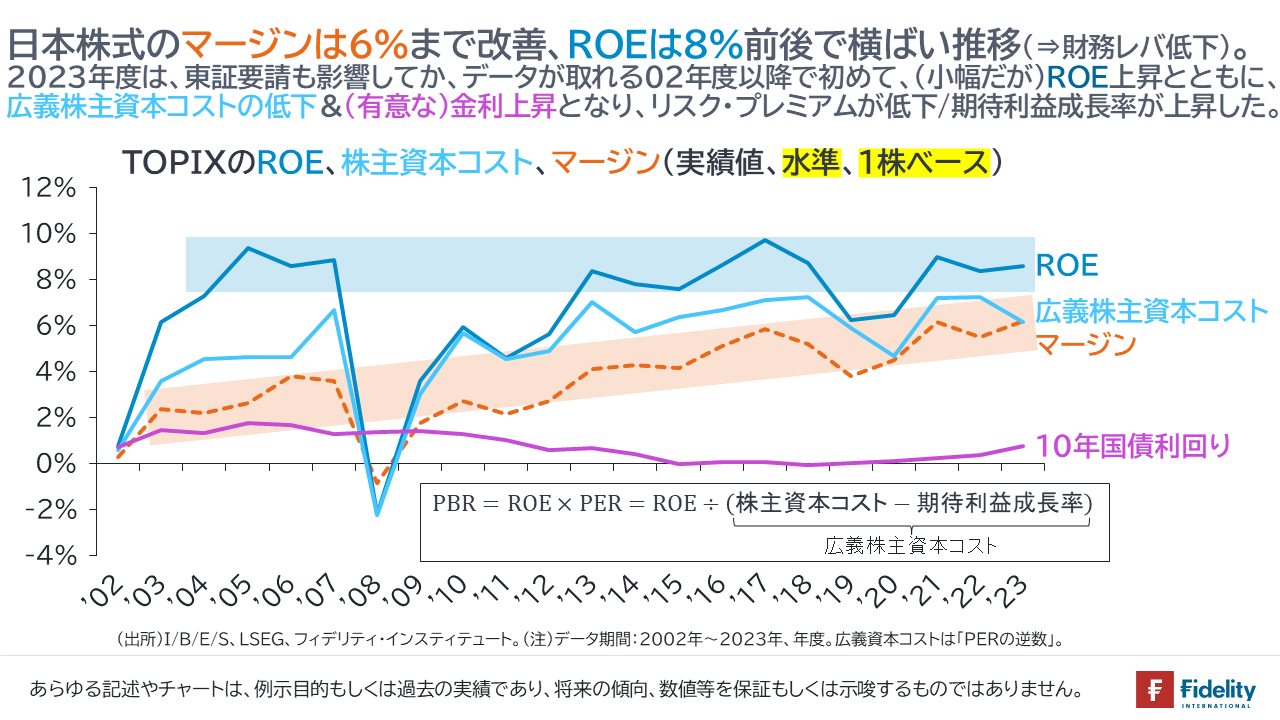

【次の図】は、TOPIX構成企業のROEなどを時系列で追ったものです。

すると、TOPIX構成企業のマージンは6%まで上昇しています。他方で、ROEは8%前後で横ばい推移です。すなわち、「ROEの3分解」(ROE=マージン×回転率×財務レバレッジ)で考えれば、日本企業の財務レバレッジが低下していることになります。これは、【最初の図】の「純資産の増加&ROEの横ばい」と整合性があります。

筆者も「日本企業のROEは上昇している」と言うことがあります。しかし、実際のところは「日本企業のROEは長期でみると、さほど改善していない」と言うべきでしょう。

注目すべきは市場の反応で、昨年度は、東証要請も影響してか、データが取れる02年度以降で初めて、ROEの上昇とともに、広義株主資本コストの低下と(有意な)金利上昇がみられ、すなわち、リスク・プレミアムが低下/期待利益成長率が上昇しました。

PBRで確認する日米指数構成企業と投資家の動き

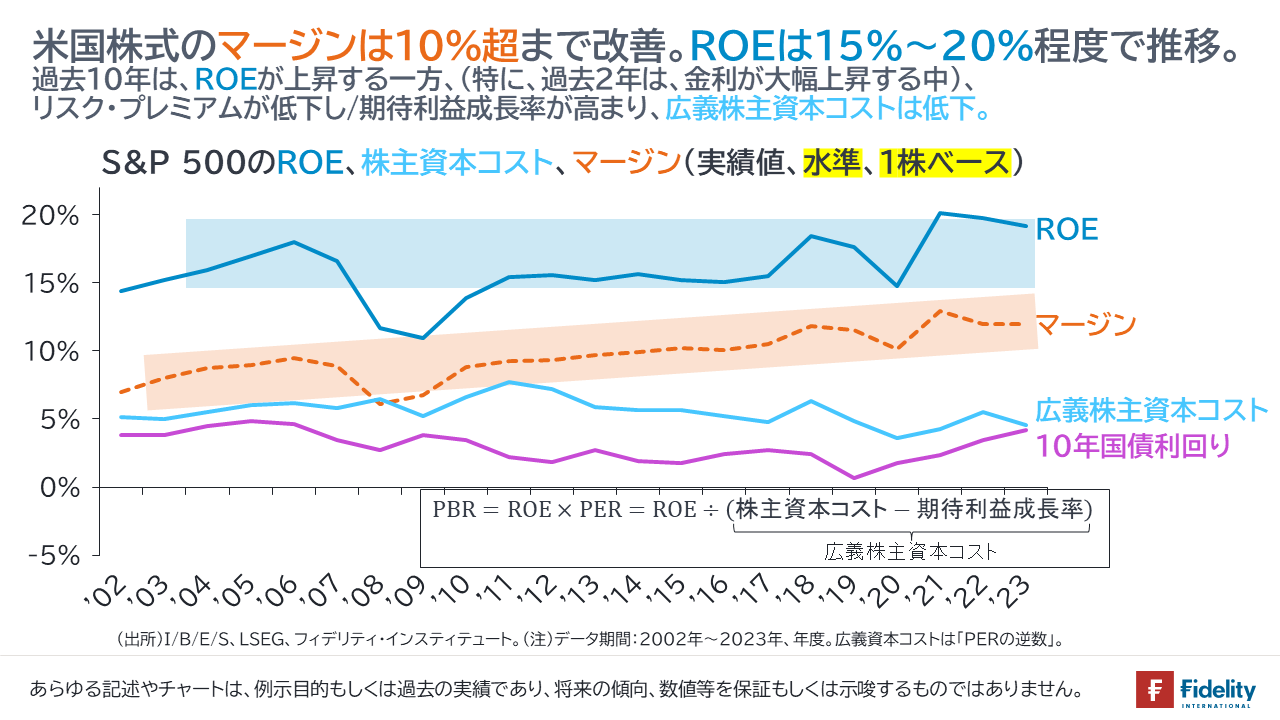

そのまま、今度は、米国株式をみましょう。【次の図】は、S&P 500構成企業のROEなどを時系列で追ったものです。

すると、S&P 500構成企業のマージンは12%程度まで上昇しており、ROEは20%弱まで上昇しています。現状の水準はいずれも、TOPIX構成企業の2倍程度です。

目を見張るのは、広義株主資本コストの低下(=PERの上昇)です。

【上図】では、わかりづらいですが、2010年代の「ディスインフレ時代」(長期停滞論)とパンデミック後の金融緩和時代を通じ、広義株主資本コストは低下しています。

すなわち、S&P 500構成企業の場合、「ROEの上昇」と「株主資本コストの低下」の両方が(同程度)作用して、PBR(=ROE÷株主資本コスト)は上昇しています。

過去3年でベース金利が大幅上昇していることをふまえると、①S&P 500構成企業の利益創出に対する投資家の確信度が高まった(=リスク・プレミアムの縮小)、あるいは/および、②S&P 500構成企業の将来の利益成長率の上昇が投資家の間で織り込まれたということでしょう。

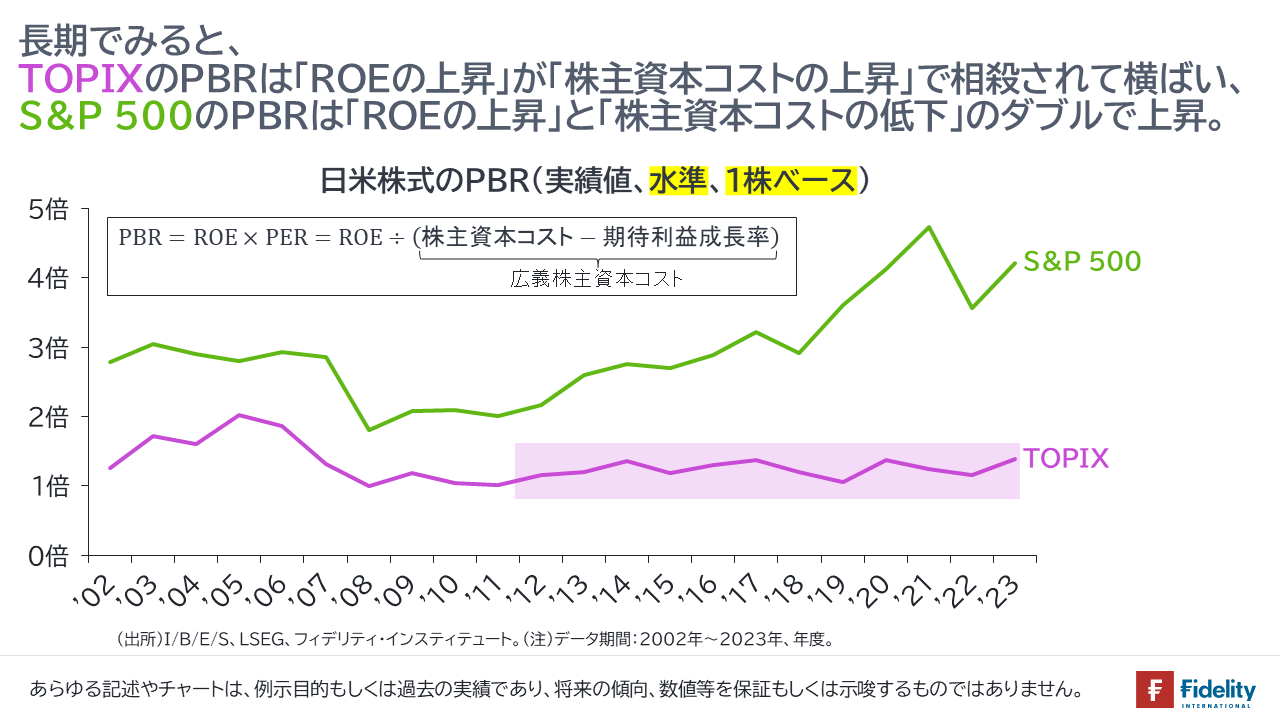

結果として、【次の図】に示すとおり、長期でみると、TOPIX構成企業のPBRは「ROEの上昇」が「株主資本コストの上昇」で相殺されて横ばい、他方の、S&P 500構成企業のPBRは「ROEの上昇」と「株主資本コストの低下」のダブルで上昇となっています。

日本企業の利益創出は米国並みだが、純資産を多く残す。

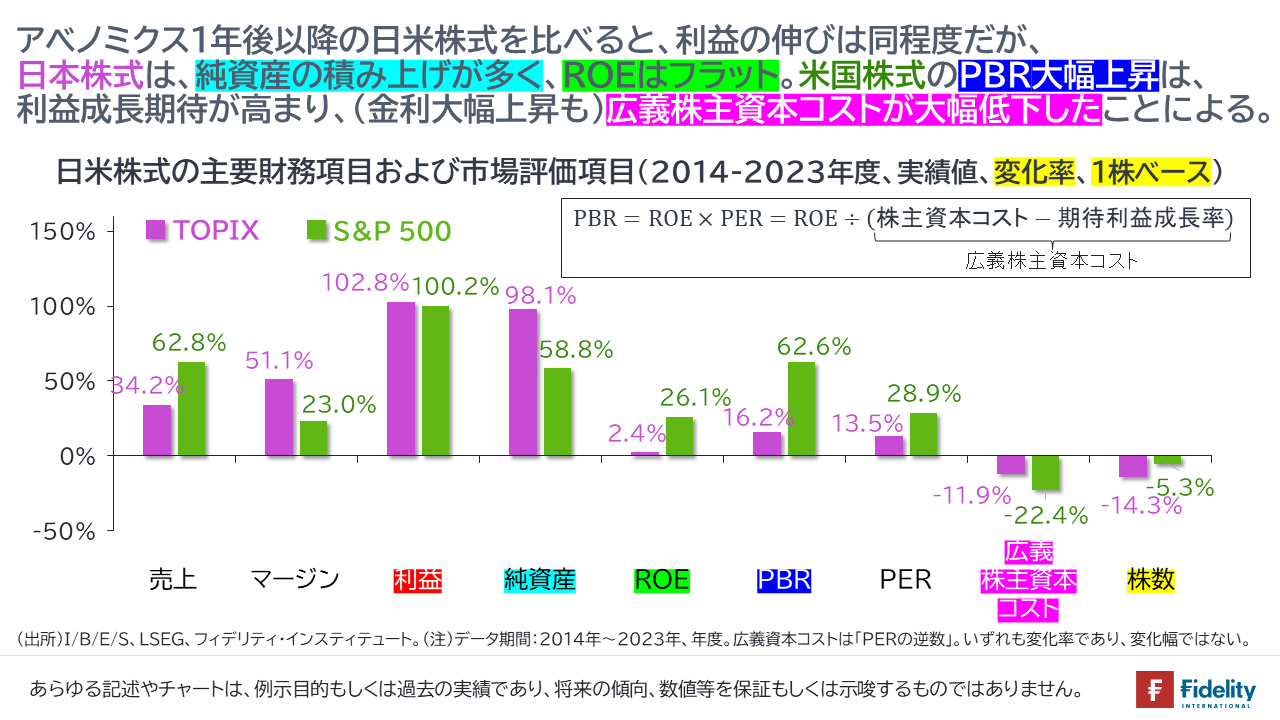

【次の図】は、2014年度から2023年度までの10年間における日米株式の主要な財務項目と市場評価項目をみたものです。2014年度からみる理由は、2013年度(アベノミクス1年目)の日本株式の数値は円安と景気回復の影響で大きく上昇しており、「景気回復後の実力の動きを比較したい」がためです。

すると、TOPIX構成企業の1株利益の伸びは、S&P 500企業と同程度であることがわかります(→過去10年間でともに約2倍に増加)。アベノミクス1年目の後、日本企業も米国企業に負けず劣らずの利益を創出しています。

他方で、純資産の伸びは日米で大きく異なることがわかります。TOPIX構成企業の純資産の伸びは、利益の伸びとほぼ同じになっています。結果として、過去10年において、TOPIX構成企業のROE(=利益/純資産)はほとんど伸びていません。

決して「米国のそれが正しい」というつもりはありませんが、投資家の立場から観察すれば、過去10年においてTOPIX構成企業のROEがS&P 500構成企業に比して伸びなかった背景は、「TOPIX構成企業が、より多くの利益を内部留保としてバランスシートに残したため」と言えるでしょう。

日米の配当性向は同程度だが、日本の純資産増が大きい。

利益を生み出している企業が純資産を減らす方法は、配当か、自社株買いによってです。

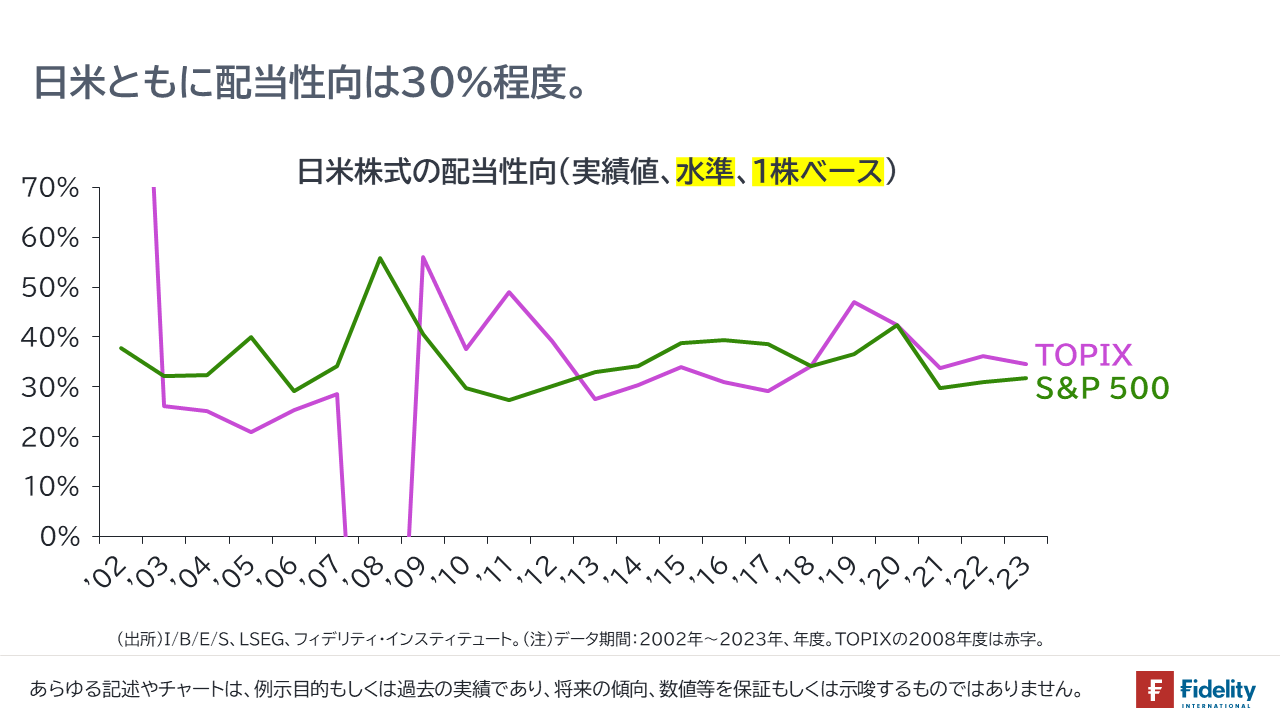

まず、配当について確認をすると、【次の図】に示すとおり、TOPIX構成企業の配当性向(=1株配当/1株利益)は、S&P 500構成企業とほとんど変わりません。

したがって、(別途、新株発行による資本拡充の影響はあるものの)TOPIX構成企業は、S&P 500構成企業よりも、自社株買いが少ないことになります。

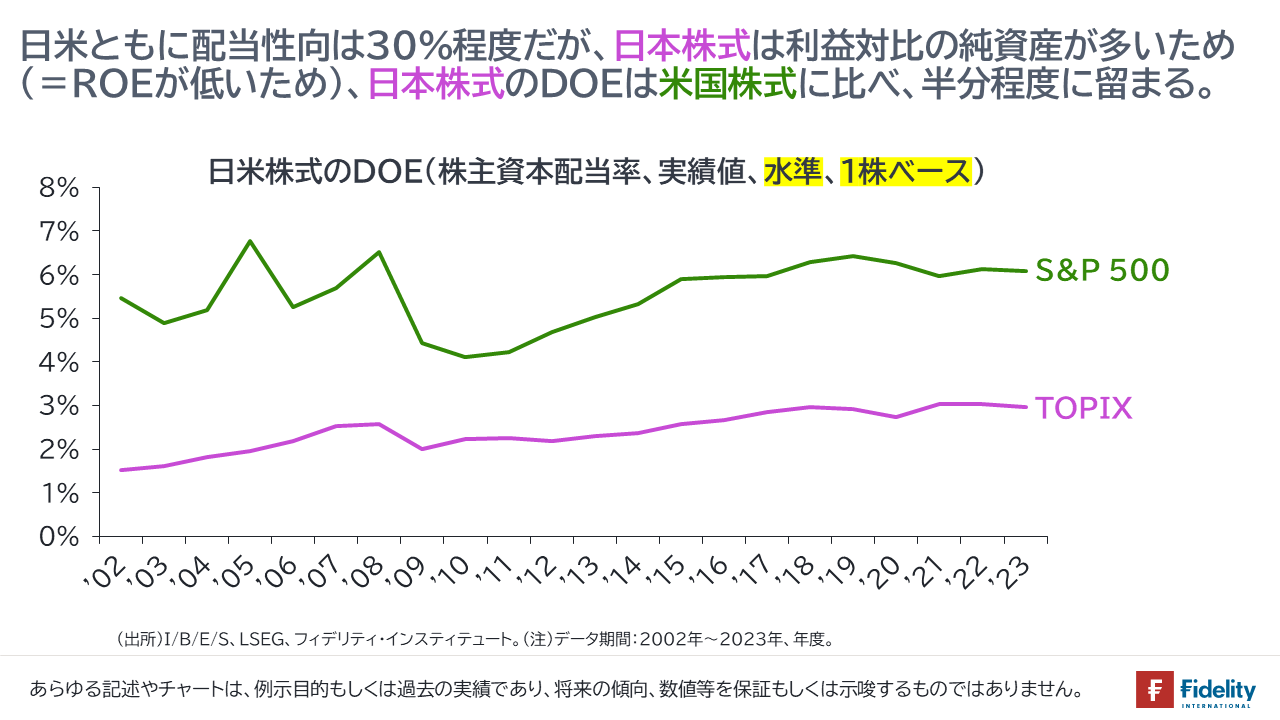

【次の図】は、日米株式指数構成企業のDOE(株主資本配当率=1株配当/1株純資産)をみたものです。すると、TOPIX構成企業のDOEは、S&P 500構成企業の半分程度です。

本節以前の節でお見せした図からも同じような結論を導けるかもしれませんが、本節の図に即していえば、日米企業で配当性向(=配当/利益)はほぼ同じであるものの、株主資本配当率(=配当/純資産)は半分くらいであるということですから、配当の水準対比で、日本企業の純資産は、米国企業のそれに比べて2倍くらい多いことを示唆します。

これは決して「日本企業の純資産を半分にすべき」とはなりませんが、いずれにせよ、

- 過去10年において、TOPIX構成企業のROEがS&P 500構成企業に比して伸びなかった背景は、「TOPIX構成企業が、相対的に多くの利益を内部留保としてバランスシートに残したため」であり、

- 配当性向の水準は日米でほぼ同水準であるため、 TOPIX構成企業は、自社株買いを通じた株主還元が、S&P 500構成企業に比して少なかった、

となるでしょう。

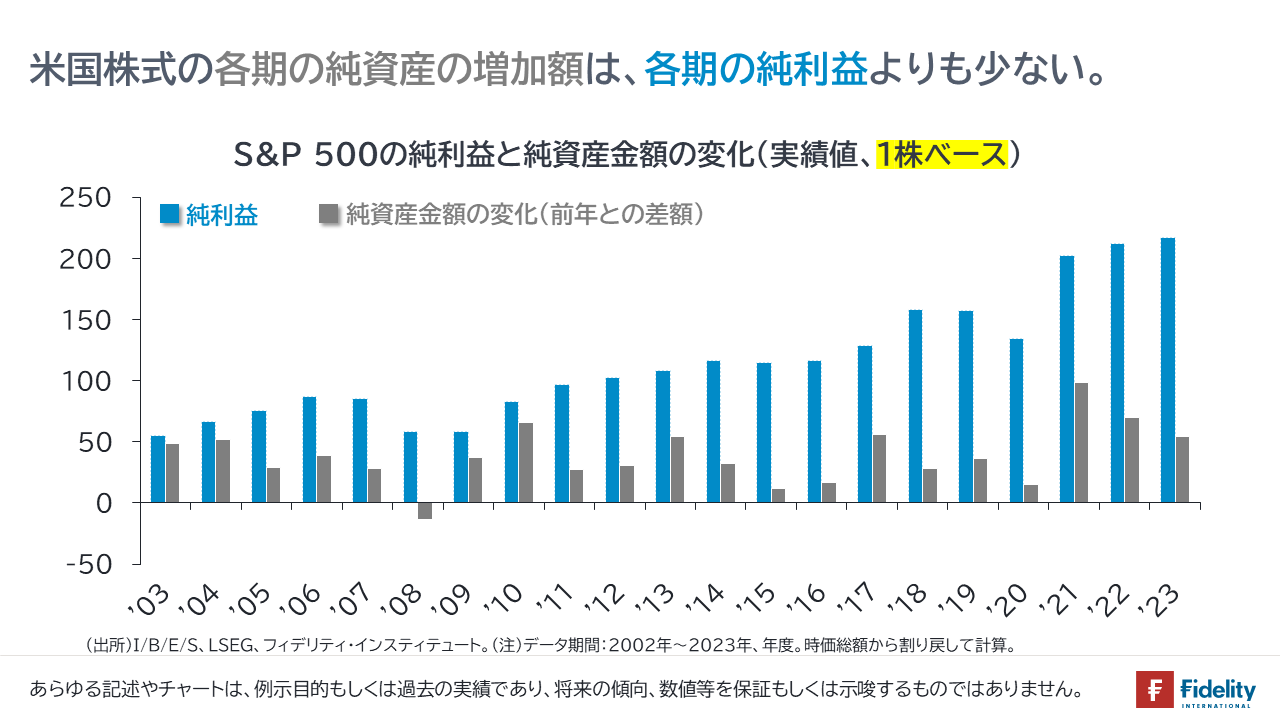

【次の図】は、S&P 500構成企業の純利益と純資産金額の前年からの変化額をみたものです。(やはり、新株発行の影響は捕捉できませんが)S&P 500構成企業の場合、得た利益の、半分以下の水準を純資産としてバランスシートに残していることが確認できます。

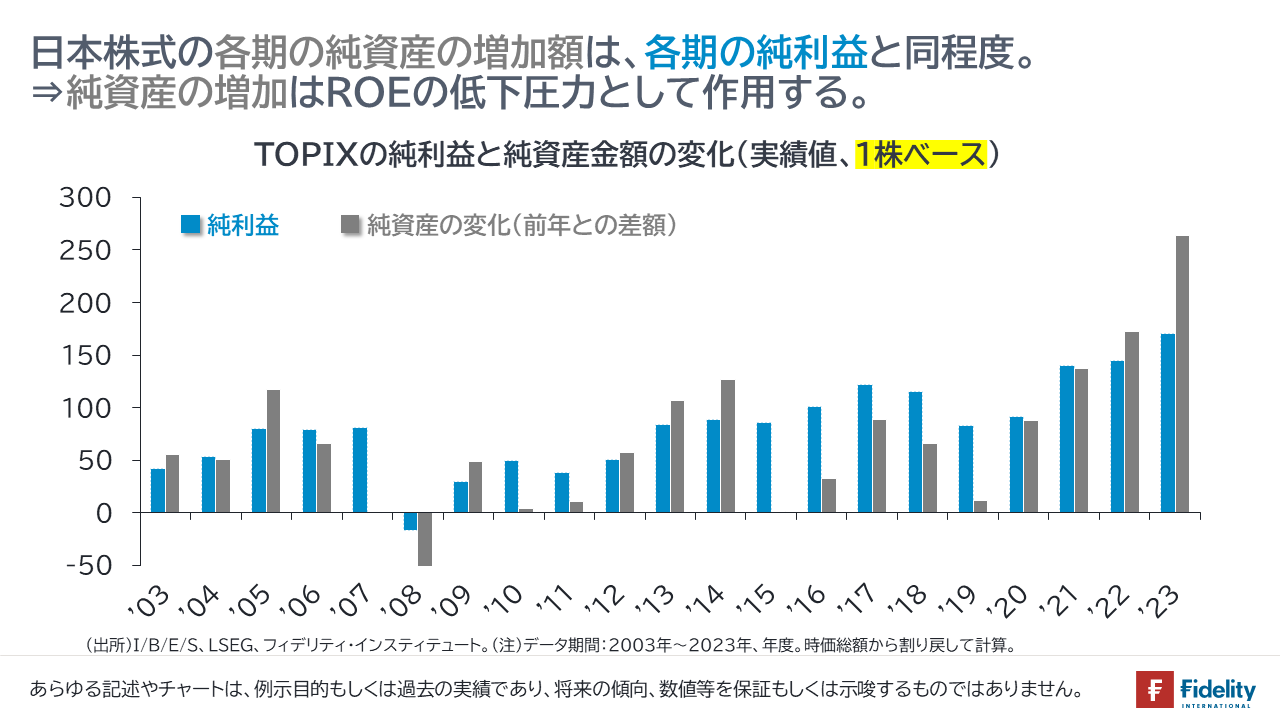

そして、【次の図】は、TOPIX構成企業の純利益と純資産金額の前年からの変化額を追ったものです。TOPIX構成企業の場合、多くの年において、得た利益の、ほとんどすべてを純資産としてバランスシートに残していることが確認できます。

3つの「確かに」について

あくまで投資家の側に立ち、なおかつ、「日本企業に高いROEを求める」と仮定すれば、日本企業は、自社株買いを通じた株主還元が少ないことが(短期的な)課題と言えるでしょう。

- 確かに、「米国企業の半分程度であるマージンを2倍にすれば、ROEは米国企業並みになる」と言えるかもしれません。しかし、家計の側に立てば、実質所得の面で大きな負担を生じさせることにほかなりません。そのような高いマージンが持続可能かどうか、少なくとも筆者は疑問が残ります。マージンの改善と純資産の削減とのバランスが考慮されてよいでしょう。

- 確かに、「利益は内部留保として貯めても、成長投資に回してさえくれればよい」「投資家が望んでいるのは、長期の成長に資する投資」との考え方もあります。しかし、そうした投資は債務調達でも実行可能です。たとえば、負債サイドでは、純資産も増やすが、財務レバレッジを維持すべく/高めるべく、債務調達も増やし、それらを元に、資産サイドで投資を行う姿をイメージすれば、成長投資と資本政策・構成とは別の問題と言えるかもしれません。

- あるいは、「内部留保≠現預金であるから、積み上がっている純資産を眺めて、株主還元できるとの考えは短絡的」との主張があるかもしれません。仮に、日本企業が(株主資本コストを上回るROEを持つ)良質な資産や事業のみを保有しているのであれば、おそらく「ROEが低い」「株主還元が足りない」という、現下の大騒ぎにはなっていないでしょう。純資産があるが、現預金はない、なおかつ低PBRの場合には、①低収益の資産(≒株主資本コストを下回るROEを持つ資産や事業、WACCを下回るROICを持つ資産や事業)を売却するか、②売却に時間を要する場合には、低コストの債務調達によって自社株買いを行うことができます。「現預金がなければ自社株買いができないわけでもなければ、低PBRである以上≒低収益の資産/事業を保有していると評価されている以上、現預金以外の低収益の資産を売却する/債務でまかなう自社株買いがROEやPBRを下げる」というわけでもありません。前項と同様に、資産構成と資本構成とは別の問題と言えるかもしれません。

次回は、自社株買いを通じた株主還元をする際のポイントを考えます。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは