年末年始にかけて、「2025年の投資戦略を考える」といったコンテンツが各種メディアで目立った。確かに今年のマーケットは読みづらい。最大の変数は米国のトランプ新大統領なのだが、それに限らず国際情勢は複雑怪奇で、国内の政治や金融政策の行方も波乱要因になり得る。様々な要因を交通整理し、投資のヒントを与えるのが、筆者を含め、金融情報を発信する立場にいる者の役割だろう。その中には、今注目の投資戦略を伝えることも含まれるのかもしれない。

苦手な質問…「今注目の投信は?」

正直言うとメディアの方などに時々される「今注目の投信は何ですか?」といった質問に答えるのはあまり得意ではない。もちろん、それが求められているのも分かるし、答えられないわけではない。ただ、なんとなく、本来、自分が果たすべき役割との間にちょっとした乖離があるような気がしてならないのだ。おそらく、そのような質問をしてくる方は個別株と同じようなノリなのだろう。しかし、投信に求められる役割が主として長期の資産形成のツールであることを考えると、軽々には答えづらいと思ってしまう。

筆者だけでなく、ファンドアナリストやファイナンシャル・プランナーの肩書で、投信の情報を発信する立場の人も内心、困っているのではないかと思う。なぜなら、「今何が良いか」という思考自体、あまり持っていない人も多いような印象を受けるためだ。その点は、個別株の専門家・アナリストと根本的に異なっているといえる。

「短期でも長期でも良好」の落とし穴

メディアが求める「今注目の投信」に少々無理して答えようとしてしまうと、役に立たない情報の頒布につながってしまうことが起こり得る。時々、雑誌などで組まれる投信に関する特集では、識者が選ぶ注目ファンドとして、足元、成績の良いファンドが掲載されていることが多い。短期で飛びぬけた成績を残しているファンドは、たまたま相場環境に運用戦略がフィットしていただけということも少なくない。局面が変わると、それまでのようなパフォーマンスが残せなくなることがままあるためだ。

加えて、ここが極めて重要だが、足元、短期で好成績のファンドは長期で見てもパフォーマンスが良く見えてしまうことがある。なぜか。2つの期間のファンドの累積リターンは以下の式で計算できる。

(1+期間Aのリターン)×(1+期間Bのリターン)-1

例えば、期間Aのリターンが3%、期間Bのリターンが5%だとしよう。期間A・Bを通じた累積リターンは以下のようになる。

(1+0.03)×(1+0.05)-1=0.0815 ⇒8.15%

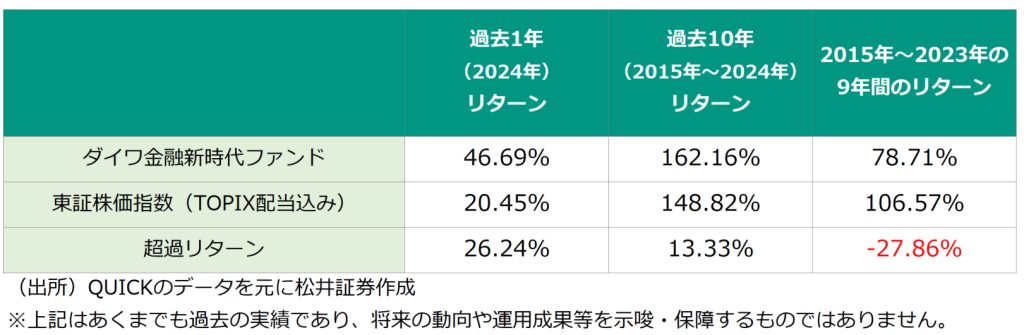

足元1年が「期間A」で、残りが「期間B」だとすると、「期間A」のリターンが非常に良い場合、「期間B」がイマイチでも全体の累積リターンが良く見えてしまいがちだ(逆も然り)。例えば、2024年の国内株式投信(ETF・確定拠出年金専用・通貨選択型を除く)のリターントップは「ダイワ金融新時代ファンド」で46.69%。同ファンドは過去1年だけでなく、過去10年でも「東証株価指数(TOPIX)配当込み」を上回るリターンとなっている。ただ、過去10年のうち、好調だった過去1年を除く9年(2015年から2023年)でみると、TOPIX配当込みに対して超過リターンをあげていない(下の表を参照)。

この場合、過去1年および過去10年のリターンだけをもって「短期でも長期でも良好」と評価してしまうことがミスリードであることは分かるだろう。足元を終点に1年、3年、5年のリターンなどを掲載する投信の成績表は一般的によく使われるが、以上のような盲点がある点は知っておいた方がよい。本来、リターンの評価は、一定期間ごとの推移やローリングリターンなどもあわせてみるのが適切だと筆者は考える。

それでも2025年の戦略を考えてみる

多少脱線したが、結局のところ、「今年の運用戦略」であるとか、「今注目の投信」といった情報ニーズを必要以上に意識し過ぎると、意味のない情報提供になる可能性があるということだ。

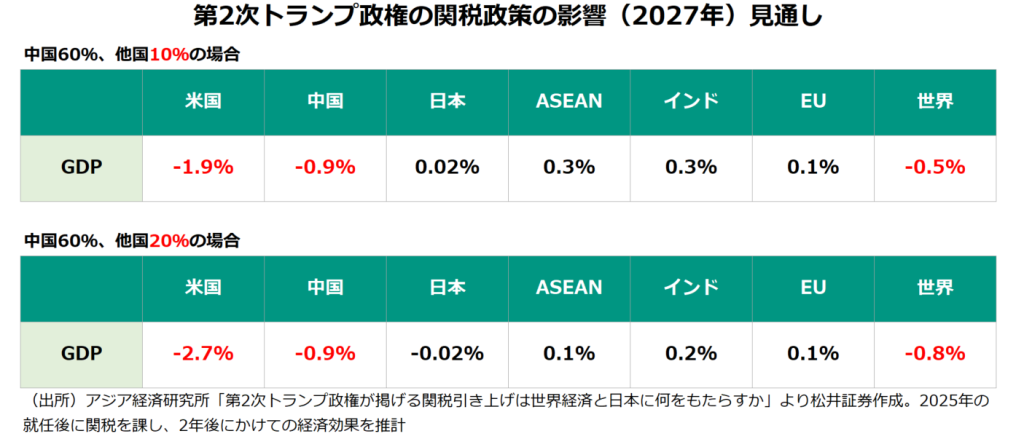

例えば、現在の投資環境を考えてみよう。米大統領に返り咲いたトランプ氏は中国などの輸入製品に追加関税の導入を検討しているとされる。ただ、アジア経済研究所の試算によれば、関税引き上げによって、GDP(国内総生産)が最も低下するのは米国自身だ。関税引き上げのツケは物価上昇によって米国民が負担し、経済成長を押し下げるというわけだ。

インフレに苦しんでいる国民に政策を訴えて当選したトランプ氏が、ますますインフレを助長するようなことをしでかすことはないという意見もあるだろう。実際には穏健な関税政策に着地する可能性もあるし、減税や規制緩和などの政策で相殺することを考えるかもしれない。ただ、何をするか分からせないよう振る舞い、興味・関心をひくのが、トランプ氏の手法である。そのような人物の頭の中を知ろうとしても、到底できない面があるのだ。

筆者は、「どうなりそうか」といった分析を否定するつもりは毛頭ない。現在の投資環境や国際情勢などを加味して「どちらかの方向にかける」という考えも投資の醍醐味でもあり、否定すべきではないだろう。しかし、資産運用のコア(中核)を担う投信については「どちらの方向に転んでも困らないようにする」ことを考えるべきだと(少なくとも筆者は)思うのだ。となると、身も蓋もない話ではあるが、今年だろうが、去年だろうが、来年だろうが、やるべきことはあまり変わらないのではないだろうか。

「コア」は「バランス型」を出発点に考えたい

資産運用において、長期投資と安定を意識した「コア(中核)」と、攻めを意識した「サテライト(衛星)」に分けて考えることを「コア・サテライト戦略」という。具体的に資産運用のコアは何がよいだろうか。筆者は複数の資産で運用するバランス型を出発点に考えたいと思う。外国株のインデックスファンドへの偏重が強まっている今こそ、資産分散を意識することの重要性を訴えたい。

値動きの異なる資産を組み合わせることで、リスクとリターンの関係を改善(効率性を高める)ことが、資産運用の王道であると思うためだ。バランス型の中には極端に国内資産の比率が高いものも多いが、時価総額などの比率で投資対象国・地域の比率が決まるタイプの方が、筆者は納得感を覚える。

全世界株指数や先進国株指数に連動したファンドをコアにするのも誤りではないが、資産を分散しておらず、株価の下落局面における基準価額の下げ幅が大きくなり、目的(結果)のブレも大きくなり得る点は理解しておくべきだろう(長期投資のリスク軽減効果を主張する人もいるが、この効果自体を否定する人もいて、議論は決着がついていない)。

海外株のインデックスファンドをコアにする場合は、バッファー(緩衝材)として現預金や個人向け国債などの安全資産を含めてコアと捉える考えを持つと良い気がする。バランス型と海外株のインデックスファンドを併せ持つことによって、コアに債券やREIT(不動産投資信託)などをそこまで多くない割合で組み入れる考え方もありだ。

サテライトは「楽しむ」のもあり

コアではないサテライトについては、1つの考えだが、投資を楽しむ部分と捉えても良いのかもしれない。そういう意味ではこの部分こそ、「どちらかの方向にかける」という考え方で選んでも良いだろう。多少、短期的な視点を持つのも構わない。真剣に「今注目の投信」を探してもみるのも一手だ。コア・サテライト戦略について「いろんな商品を売るための金融機関の策略だ」などと批判する声もあるが、頭の整理がしやすく、純粋に投資を楽しむ1つの手段、考え方として優れていると筆者は思っている。

なお、どのように資金を入れるのか気になる人も多いだろう。年末年始に議論されることが多い、「年初一括か積み立てか」というテーマについては、松井証券サイト内のコラムで最近まとめたので、そちらも読んでいただけたら嬉しい。

年始に問うNISAの活用法!「年初一括」か「積み立て」か(松井証券「海老澤界の投信コラム」)

2025年初の純流入、「Slim S&P500」に勢い

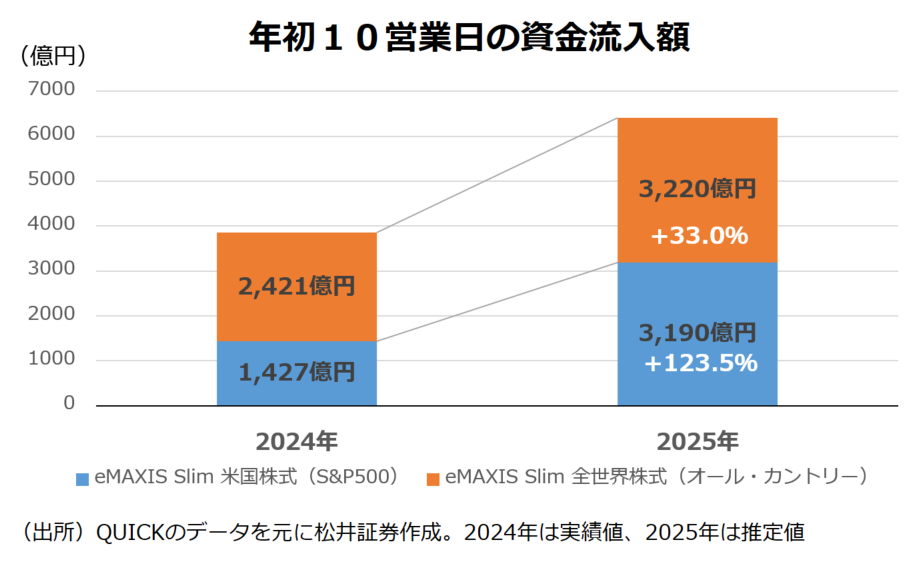

さて、昨年は年初第1営業日の注文が残高に反映される第3営業日に、「eMAXIS Slim 全世界株式(オール・カントリー)」(オルカン)に1000億円もの資金が入り、ニュースにもなった。2025年はどうかと思いきや、第3営業日である1月8日に、2024年を上回る1450億円もの資金がオルカンに流入したのだ。もうひとつ、驚くべきことに、「eMAXIS Slim 米国株式(S&P500)」の同日の流入額1457億円となり、オルカンをわずかに上回った(いずれも設定から解約を引いた純流入額でQUICKの推計値)。

上のグラフは第10営業日までの純流入額を2024年と2025年で比べたものだ。2024年と比べると、S&P500の勢いが強まっていることが分かる。昨年初めは「世界経済が成長し続けるのであれば、オルカンが最適解」という考え方が広まり、オルカンが選ばれる傾向が強かったが、米国一強の相場をみてしまうと、S&P500に投資せず、オルカンに投資しているのは機会損失だと感じる人が増えたのかもしれない。

もちろん、何が正解で何が不正解などとは言えない。納得できる理由があるのであれば、堂々とS&P500を選べば良いと思う。ただ、足元の強さだけをもって、S&P500を選んでいるのだとしたら、近視眼的であり、危うさも感じる。

| <関連記事> ・オルカンとS&P500の併せ持ち、何が悪い!?(ファンドアナリスト海老澤界の「是々非々で語る資産形成術」) |

2024年ノーベル経済学賞受賞者の主張

筆者は年末年始に、2024年のノーベル経済学賞受賞者であるダロン・アセモグル氏とジェイムズ・A・ロビンソン氏の共著、『国家はなぜ衰退するのか』(上下巻、鬼澤忍・訳、2016年・早川書房刊)、『自由の命運』(上下巻、櫻井祐子・訳、2020年・早川書房刊)、『技術革新と不平等の1000年史』(上下巻、鬼澤忍・塩原通緒・訳、2023年・早川書房刊)を読んだ。

2024年のノーベル経済学賞は「社会制度が国家の繁栄に与える影響の研究」に対して与えられている。三著の中で最も古い『国家はなぜ衰退するのか』では、米国が今後も繁栄を維持できる「制度」を有している点が強調されている。一方、『自由の命運』では、明言しないまでも、トランプ氏の言動について、国家権力と社会が絶妙なバランスで対峙し、自由と民主主義をはぐくみ、豊かさを享受してきた米国の秩序を揺るがす危険性についても指摘している。

なお、『国家はなぜ衰退するのか』の骨子は、収奪的な政治・経済制度を採用する国家では、イノベーションは生まれず(そもそもイノベーションを生むインセンティブがあまりない)、短期的な経済成長は可能でも、成長が持続しないというものだ。中国共産党が政治や経済を支配する中国については、政治制度が変わらない限り、成長が活力を失うことを予言している。足元の中国経済の停滞をみると、彼らの見立ては的中している面があるといえるだろうし、新興国の今後の成長を占ううえでの手がかりにもなる。

いずれも投資に関する本ではないが、長期的な資産形成を考える際は、近視眼的な思考に陥らないためにも、こうした書物からヒントを得ることも重要ではないだろうか。2025年第1回目は取り留めのない話になってしまったが、今年も当コラムを何卒よろしくお願いいたします。

※松井証券のサイトでもコラムや動画を掲載しています。こちらのリンクからご覧ください。