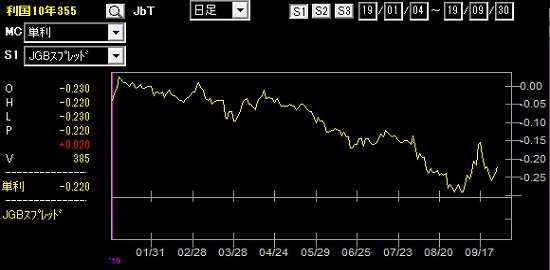

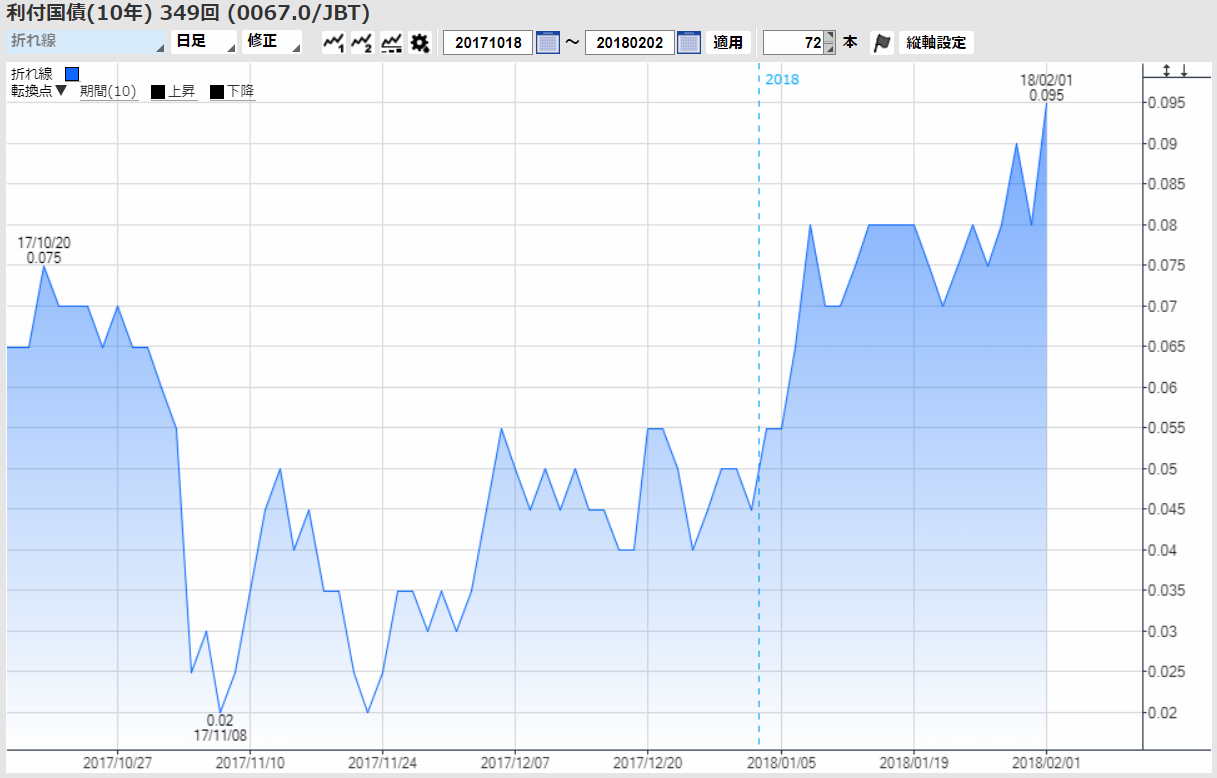

1日の米国市場で米10年債利回りは2.788%と2.75%の節目を上回った。30年債も3%台に乗せている。1日に0.095%まで上昇した日本の10年物国債利回りは2日、0.1%台に上昇する公算が大きい。0.1%ないしは0.11%が日銀の誘導目標の上限とされており、日銀が何らかの手を打ってくるか注目される。

2日の国債買い入れオペは「5年超10年以下」(前回4,100億円)「10年超25年以下」(同1,900億円)「25年超」(同800億円)が予定されている。買い入れ額が前回と同じなら、市場で「日銀が金利上昇を容認した」と受け止められ、金利上昇が加速する可能性が高い。このため「オペ増額」か「指値オペ」を実施せざるを得ないとみられている。

オペの増額は相応に効くだろう。しかし、金利上昇を抑えられなかった場合は2017年2月3日のように指値オペの追加を迫られ、必要以上のコストを払うことになる。

仮に金利上昇を抑制できたとしても、ここで増額してしまうと「減額」が難しくなる。オペ増額が「金利上昇抑制」であれば、オペ減額は「金利上昇容認」と受け取られる可能性があるためだ。実際、1月9日のオペ減額では、海外勢を中心にそのように解釈され、マーケットに影響が出た。

指値オペは無制限に買い入れることから、金利上昇を抑制する効果は絶大だ。ただ、メッセージ性が「強すぎる」というデメリットもある。2日に実施するとすれば、指値のレートは3回連続で「0.11%」となる可能性が高い。このレートが「誘導目標の上限」であるとの見方が定着するためだ。少し前までマーケットで話題になっていた10年物国債利回りの変動幅を広げる「微修正」は、長短金利操作(イールドカーブコントロール)のターゲットである「ゼロ%程度」の修正に近い実質的な政策変更という位置づけになりかねず、かなり丁寧な説明が必要になろう。本日のオペに関し日銀は難しい舵取りを迫られる。

日銀の通常のオペは10時10分に通知される。指値オペは10時10分と14時が原則。ただ、状況によっていつでも通知は可能だ。先手を打って、10時10分よりも前に動く可能性もある。

多くの債券市場関係者には周知のこと。意外と売られずに始まる可能性もある。ただ、最近は日銀オペに他市場が過剰反応するケースが見られる。日銀のアクションが期待外れであれば、株安・円高。積極的に動けば、株高・円安に振れやすい。長期金利は、オペで上昇を抑制されても低下幅は、他市場の動向次第となろう。

(QUICKデリバティブズコメント)

※QUICKデリバティブズコメントで配信したニュースを再編集した記事です。トレーダーやディーラー、運用者の方々へ日経平均先物・オプション、債券現物、先物を中心に旬のマーケット情報をお伝えしています。ライター独自の分析に加え、証券会社や機関投資家など運用・調査部門への独自のネットワークから情報を収集し、ご提供しています。