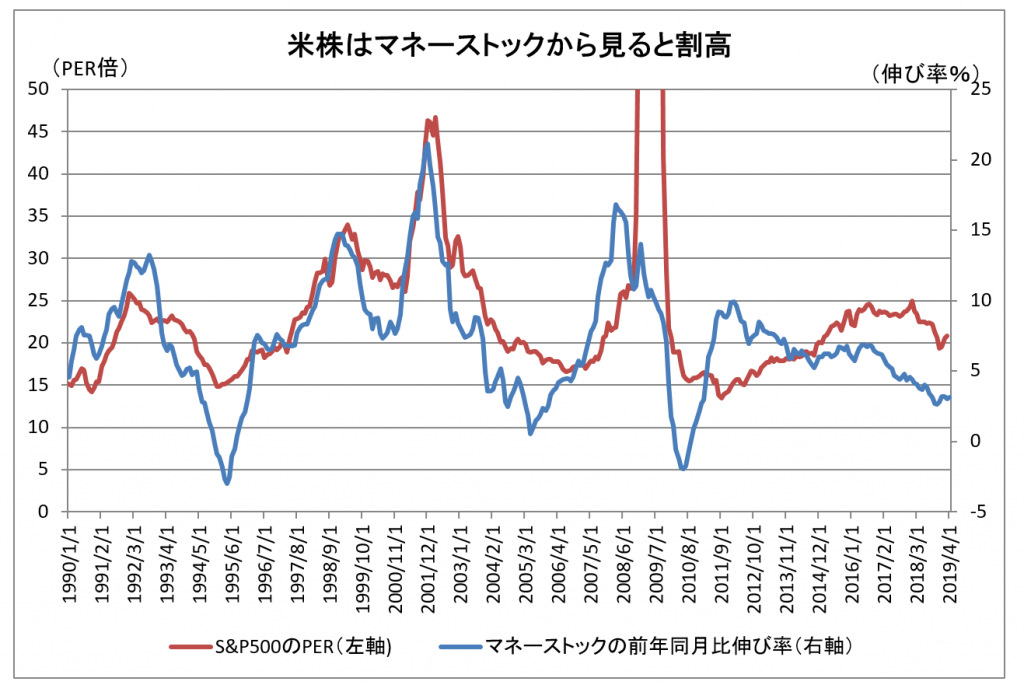

米国で市中に出回っている通貨の総量である「マネーストック」の伸び率鈍化が続いている。米株式相場に対する投資家の「期待値」と連動する指標だけに注意が必要だ。

マネーストックは民間銀行から個人や企業などに供給される通貨の総量を示す。米セントルイス連銀によると、代表的な指標で消費にすぐに回るマネーの総額を示すMZM(季節調整値)は4月末時点で15兆8959億ドル(約1730兆円)と、データが入手できる1959年以降で最大となっている。

ただ対前年同月での伸び率は3.1%と過去10年間の平均増加率(6%)の半分に低下。カネ余りの度合いが弱まっていることを示す。17年秋から始まった米連邦準備理事会(FRB)の資産圧縮が背景だ。

マネーストックの伸び率の低下は市場へのマネー流入の鈍化と直結するため、米株に対する投資家の期待値、すなわちPER(株価収益率)の低下をうながす。マネーストックの伸び率のピークは16年6月の6.9%。当時のS&P500種のPER(実績ベース)は24.0倍だったが、直近では20.8倍に切り下がった。FRBの資産圧縮が続く今秋ごろまで、PERの低下が続く公算が大きい。

パウエルFRB議長は今月4日、景気が冷え込めば利下げや量的緩和の再開にも前向きと思える発言をし、市場は金融相場の再開に期待を寄せる。ただ、景気の下降局面では経済全体の資金需要が低迷し、マネーストックは伸びにくい。カネ余り相場の再開期待はぬか喜びに終わる可能性がある。

〔日経QUICKニュース(NQN) 張間正義〕

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。