【QUICK Market Eyes 大野弘貴】8月以降、日本の上場不動産投資信託(J-REIT)は出遅れセクターが買われ、これまで堅調だったセクターが東証REIT指数に対しアンダーパフォームする展開となった。しかし、指数全体で見ると1750前後のレンジを抜けきれない状況が続いている。東証REIT指数の上昇には、セクター別で最も時価総額の大きいオフィス型の改善がポイントとなりそうだ。

■セクター・リバーサルは一過性?

3月の指数急落以降、2極化が鮮明となった日本の上場不動産投資信託(REIT)だが、8月以降、各セクターの動きが収れんしつつある。

2018年末を基準に、セクター毎の騰落率推移を算出したところ、最も下落率の大きいホテル・旅館は8月3日のマイナス38%から10月2日にはマイナス14%まで改善した。対照的に、コロナ禍において好調だった物流と住宅の頭打ちが鮮明だ。

野村証券は8日付リポートで、8月以降は物流と住宅と言った2020年始以降好調だった両サブセクターが停滞する一方、ホテルと商業が好調であった理由について、コロナ禍でも人々の活動が以前と比べて活発化していることや、政策効果への期待から買われているとの見方を示した。10月1日から、政府の旅行需要喚起策「Go To トラベル」に東京発着が追加された。

一方で、「主なホテルREITのRevPAR(稼働率×宿泊単価)は、インビンシブル投資法人(8963)は前年同月比66%減、ジャパン・ホテル・リート投資法人(8985)は同75%減であった。ただ、ようやく巡行の収益のみで経常的に黒字を確保できる状態に至るには概ね40%減、50%減までの回復が必要」とも推計。「少なくともその回復までは、物件売却益や内部留保の活用があるとしても配当水準の低い状態が続く」と指摘した。

加えて商業REITについても、「飲食店やカラオケ、インバウンド向けの施設などを中心に今後の業績回復に不透明感が残る」とし、徐々に慎重な見方も必要になろうとした。

8月以降見られていたセクター・リバーサルの動きは、一過性のものに留まる可能性もある。

■物流とオフィスの改善がポイント

全体はどうか。野村証券は同リポートで、「物流REITの自助努力のみではこれ以上バリュエーションの上昇を見込みにくいとの見方から株価の上値が重くなっているのが実情」との見方を示した。

オフィス系REITについても、「コロナ禍での企業業績悪化とテレワーク拡大の影響で今後の賃借需要減少も懸念」とした上で、三鬼商事の都心5区オフィス空室率が9月末時点で3.43%だったことを引用し、「思いのほか、早く上昇している点が株価の重石」とした。

SMBC日興証券の鳥井裕史シニアアナリストも8日付リポートで、「今後1~3カ月は新型コロナを発端とした賃料収入減少リスクの意識が残るため、ベアシナリオに相当する1800が上値目線として意識される」と指摘した。一方で、「同問題から発生した資金繰りリスクはさほど懸念する必要がない」とも指摘。21年におけるJ-REIT市場全体での一口当たり分配金がホテルを除き19年水準近くに回復する見通しが立てば、同指数は2000ポイントまで回復すると期待した。

東証REIT指数は時価総額加重方式により算出される。最も時価総額の大きいセクターはこれまでオフィスだったが、直近では物流が逆転した。それでも、両者の差は僅差であり、かつ複合を除いた時価総額では、オフィスと物流が他のセクターを大きく上回っている。オフィスと割高感が意識される物流が大きく上昇しないことには、東証REIT指数の上値も重いと言えそうだ。

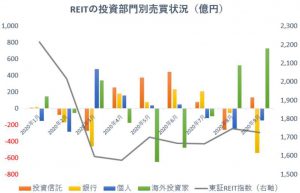

■銀行の大幅売り越し

そんな中、12日に東証が発表したREITの9月の投資部門別売買は、海外投資家が731億円と19年1月(815億円)以来の大幅買い越しとなった。ただ、この月は18日にFTSEのリバランスに伴い、REITの個別銘柄に買い需要が発生していた。一方、注目したいのが銀行の大幅売り越しだ。9月、銀行は542億円を売り越し、金額規模としては3月の462億円の売り越しを上回った。これで、銀行は4月以降買い越していたREITの大半を売却した計算になる。

9月のFTSEのリバランスによる買い需要は、金額規模も含めて事前に推計が出回っていた。これに大規模な売りを合わせたと考えると、銀行は積極的にREITの残高を積むというスタンスではない可能性がある。

あるアナリストは「そもそも、コロナ前はREIT自体が割高だった。コロナ前の株価水準に戻るという可能性は、相当低いと考えられる」と、冷ややかな目で見ていた。

<金融用語>

J-REITとは

Japanese Real Estate Investment Trustの略。日本版REITとも称される日本で組成されたREIT(不動産投資信託)のことをいう。投資家から集めた資金で購入した不動産を運用し、その賃貸収入や売買益等をもとに投資家に分配する金融商品で、もともと米国で誕生したが、その仕組みが日本のREITと米国のREITでは異なる点もあるため区別してJ-REITと呼ばれている。