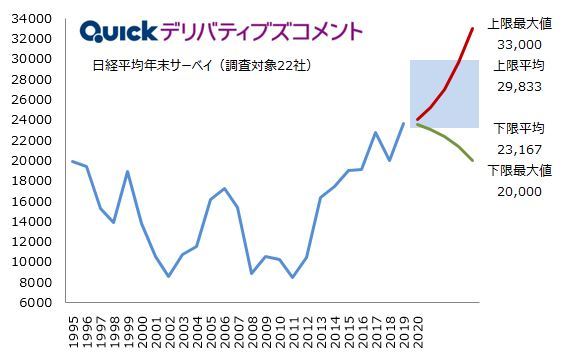

【QUICK Market Eyes 】令和2年の2020年は、中国の湖北省武漢市から全世界に感染が拡大した新型コロナウイルス(COVID-19)にマーケットや普段の生活も振り回される展開だった。前年の「来年の展望」の予想レンジの平均は2万30円~2万5000円で、実際の日経平均株価は12月17日まででザラ場ベースで1万6358~2万6894円と上下とも大きくオーバーシュートする荒っぽい展開だった。「子(ね)は繁栄」の相場格言通り、下値固め後は年末にかけて強かったものの、2021年のうし年は「丑つまずき」。上昇基調が一服するのか気になるところだ。

来年の主なイベントとしては、国内で1月中旬に通常国会が召集される。新型コロナの感染状況を踏まえて第3次補正予算の成立が急がれる状況だ。3月11日は東日本大震災から10年の節目。7月に東京都議会選挙、7月23日から東京五輪が予定されており、10月には衆議院議員が任期満了を迎えることから、東京五輪が終了する8月8日以降、永田町では解散風が吹き始めるかも知れない。

米国で1月5日にジョージア州で米議会上院の決選投票があり、まさかのトリプルブルーとなるのか関心が高い。1月20日にバイデン氏が大統領に就任し、2月に米国がパリ協定に復帰、バイデン新政権が3月には気候変動サミットを米国で開催する見通しだ。バイデン政権下での環境政策などが関心を集めそうだが、7月に中国共産党が結党100周年を迎える節目の年でもあり、引き続き米中関係の動向に振らされる傾向は続きそう。

今回の来年の展望は、QUICKエクイティコメント、デリバティブズコメントのWebサービス「QUICK Marke t Eyes(QME)」がマーケット関係者に実施した年末アンケートを中心としたもの。2021年の日米の株式相場見通しや米中関係、米連邦準備理事会(FRB)の金融政策の行方などを聞いた。調査期間は12月11~16日、回答者数は22人。

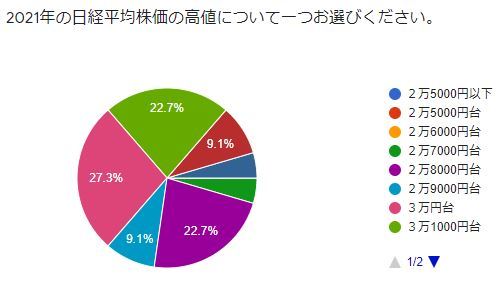

①2021年の日経平均株価の高値は?

アンケートで、日経平均の高値で最も割合が多かったのは3万円台(27.3%)。これに3万1000円台、2万8000円台が同率で続いた。2021年の企業業績の見通しで10~20%の増益、20%以上の増益を見込む意見が7割超となったが、日経平均のアップサイドとしては良くても15%と慎重な見方が多かった。

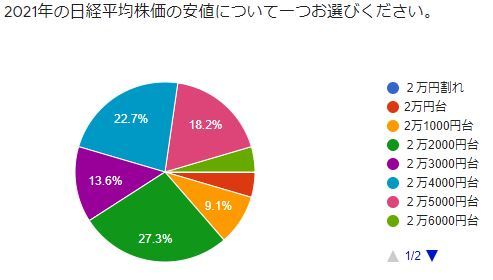

②2021年の日経平均株価の安値は?

日経平均の安値で最も割合が多かったのは2万2000円台(27.3%)。これに2万4000円台、2万5000円台と続いた。今年は新型コロナの世界的な感染拡大を受け、日経平均が3月に年初来で30%超下げたことがあったが、概ね下げても2割未満との見方が多かった。

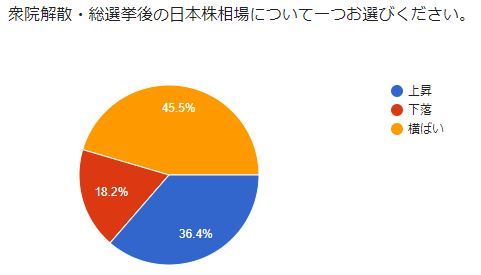

③衆院解散・総選挙後の日本株はどうなる?

来年は必ず衆院選挙が行われる年だが、解散のタイミングは新型コロナの感染状況や東京五輪との関係で夏から秋頃と限られているとの見方が支配的。年明けの国会召集と共にサプライズ解散の可能性が低い中、選挙後の日本株については横ばい(45.5%)が最多だった。アベノミクス後に外国人投資家が買った日本株が統計上は全て売られたこともあってか、選挙後の株高に対する期待値は高くなかった。

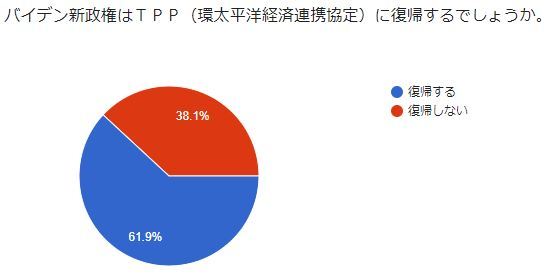

④バイデン新政権はTPP(環太平洋経済連携協定)に復帰するか?

復帰するとの回答は61.9%で高かった一方、復帰しないも38.1%で3割となった。TPP加盟には既存の加盟国との交渉が必要なほか、中国がTPP参加に意欲を示す一方、民主党左派からの反対論もある。トランプ政権の米国第一主義を修正する上で格好の試金石となりそうだが、一朝一夕に決着するものではないため朝令暮改リスクに警戒か?

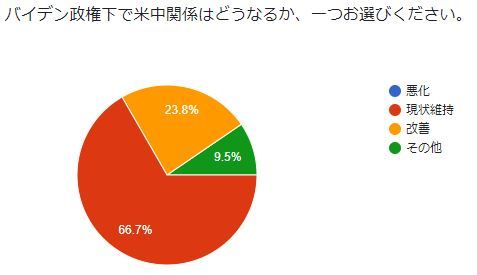

⑤バイデン政権下で米中関係はどうなるか?

現状維持が66.7%となり、悪化という予想はゼロだったが、改善(23.8%)は2割程度で少なかった。

その他では「関税や取引禁止措置などは緩和されるとみるため、その意味では改善を見込む。一方で、多国間主義に基づいた対中政策になるため、中国は国内の独自制度などを維持するか国際協調に傾くかのトレードオフに悩まされる。悪化とまでは言わないが、つば迫り合いが続くと考える」(国内証券)、「経済はやや改善。軍事衝突の可能性はアメリカ次第というより中国の出方次第」(大阪のディーラー)とのコメントを頂いた。ブッシュ政権発足直後の2001年4月、米中の軍用機が衝突する海南島事件が起きた経緯もある。南沙諸島の実効支配を強める中国だけに、何が起きても不思議はないかも知れない。

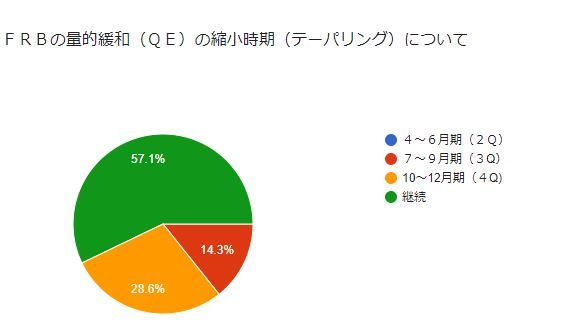

⑥FRBの量的緩和(QE)の縮小時期(テーパリング)はいつ?

FRBのQEの縮小時期に関しては、継続(57.1%)が過半を占めたが、10~12月期(4Q)や7~9月期(3Q)にあり得るとの見方も出ていた。パウエル議長の任期中に利上げが行われる可能性が極めて低いだけに、FRBとしては2013年のようなテーパー・タントラムを防ぐ上で時間軸効果などのコミュニケーションツールに注力することになりそうだ。

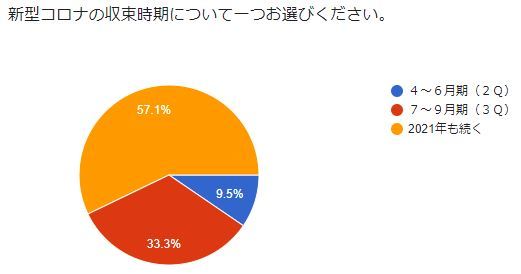

⑦新型コロナの収束時期は?

新型コロナの収束時期を聞いたところ、2021年も続くとの回答が57.1%で過半を占めた。英国や米国でワクチン接種が始まり、7月頃から日本でも接種が始まるのではないかとの指摘もあるが、市場関係者の多くが感染状況に対して慎重な見方を持っているようだ。

自由回答のリスク要因で、コロナ関連のものを列挙してみた。

「テールリスクは新型コロナの一段の拡大ですね」(国内証券トレーダー)

「テールリスクは新型コロナの変異による強毒化」(シンクタンク)

「テールリスクは新型コロナワクチンの接種率が低いこと」(国内証券)

「東京オリンピック開催の可否に注目。リスクは新型コロナ収束後の各国の金融政策ですね」(邦銀)

「コロナ終息で経済が復調し、各国金融当局のQE姿勢に変化が生じることがリスク要因」(国内証券)

新型コロナの感染状況の一段の悪化もさることながら、市場では収束後に金融政策がタカ派になることがテールリスクと想定されていることが分かる。

以下は自由回答と一部ヒアリングの抜粋。

「ブレグジットの不完全決着、イラン周辺情勢の深刻な悪化がテールリスク(国内証券)」

「リスクはFed利上げ論の拡大、ステイ・アット・ホーム銘柄の巻き戻し(売り)ですね(マーケットメーカー)」

「注目イベントは東京五輪、衆議院選挙、中国共産党結成100周年。テールリスクは新型コロナ治療薬開発成功による金融緩和の縮小、中東情勢の不安定化(国内証券)」

「自民党内紛勃発で、反リフレ政権誕生?が最大のリスクシナリオだと思います(エコノミスト)」

「テールリスクはFRBの引き締め観測が出ること(エコノミスト)」

「テーマとしては大型M&Aやアクティビストの活躍に注目してます。テールリスクとしては、局地的な米中軍事衝突、新興国通貨危機でしょうか(大阪のディーラー)」

「注目しているのは2022年4月に予定されている東証市場区分見直し(の概要が決まること)、金融緩和出口戦略の議論ですね(株式評論家)」

「総選挙で役人の反乱が起き、自民党が敗退するのがテールリスク。バイデン新政権は中国に逆らえないだろうから、中国が来年のどこかで軍事衝突を起こす恐れも? マーケット的には、NT倍率が17倍もアリエール。洗濯科学(コロナで家事もやってます銀行系証券)」

「テールリスクは米利上げと中国債務(調査会社)」

「注目イベントは、東京五輪(実は新型コロナ)。メインのコロナ収束なしシナリオでは、五輪中止、経済も元には戻らない、したがって金融緩和も継続。サブリスクのコロナ収束シナリオでは、五輪開催、経済も回復、したがって量的緩和の縮小が見える。日銀はテーパリングしないだろうけど、FRBやECBは踏み切る可能性あり、であれば株価調整は必至かと。つまり、ウィズコロナなら株価上昇継続(バブル化)、アフターコロナなら株価下落(バブル崩壊)、QEが株価の支えなのだから、金融政策だけ見てればいい。業績や経済はオマケでしかない。テールリスクは、金利の急上昇、米中対立の更なる激化、朝鮮半島、中東などなど、色々ありすぎて・・・。日銀がETF買いをやめるのではなく、いきなり売ってくるのがテールリスクですかねww(国内証券)」

「なんともいっても注目は東京五輪! テールリスクはさらなる新型コロナの蔓延ですね(国内証券トレーダー)」

「リスクオンならREITは戻しそうですね。日本株はアルゴの影響もあって、レンジ内で乱高下がありそうです♪ GAFA主導のグロース相場が続くのか気になります。意外に自民党安定政権とみせかけて、野党が盛り上がって選挙が荒れるかも? 米国はねじれ議会が予想される中、中間選挙に向けてバイデン新政権がどのような協調策をみせるのかが注目ですね(地銀運用担当者)」

<金融用語>

テールリスクとは

テールリスクとは、まれにしか起こらないはずの想定外の暴騰・暴落が実際に発生するリスクのことであり、通常は大幅下落するリスクを指す。テールとは騰落率分布の端や裾野を意味する。株式市場など金融市場の値動きの価格変動リスクは、一定間隔で測った過去の騰落率のバラツキ(散らばり方)度合いを示す標準偏差の大きさで表すのが一般的である。この際、計測した騰落率のバラツキ分布は平均を軸とした左右対称な釣り鐘状の正規分布に従うと仮定すると、確率的には「平均±1標準偏差」の間に全体の68.27%、「平均±2標準偏差」の間に95.45%、「平均±3標準偏差」の間に99.73%が収まるという意味合いを持ち、2標準偏差や3標準偏差を超えるような大きな変動が発生する確率はかなり低い。 ところが、日経平均株価の価格変動リスクを年率20%(月間に換算すると約6%)とし、月次騰落率の平均をゼロとした場合、「平均-2標準偏差」は1ヵ月間でマイナス約6%。2008年の金融危機発生の際には、日経平均は9月の1ヵ月間で約14%下落、10月は約24%下落し、2標準偏差を超すような大幅下落が続いた。