毎年12月中旬になると京都の清水寺で「今年の漢字」が発表されます。筆者も昨年から経済や金融市場を考慮した一文字を考えています。今年は「脱」です。

まず「脱コロナ」として、バイデン米政権も岸田政権も巨額の財政出動を実施しました。次に、「脱炭素」からも派生し、格差是正を含む「脱資本主義」や「脱新自由主義」(一例として岸田政権の『新しい資本主義』)が挙げられます。

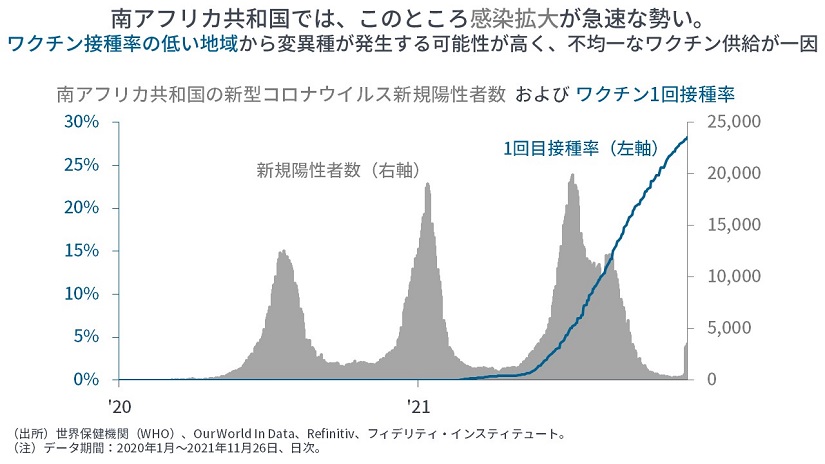

続いて、オミクロン株の出現もその一例だと思われますが、新型コロナウイルスは、自然感染とワクチンによる免疫の獲得と治療薬(飲み薬)の普及により、「脱パンデミック」として、エンデミック(感染者の数が比較的安定した継続的な流行)に姿を変えつつあります。

オミクロン株とマーケット参加者

新型コロナウイルスの変異型である「オミクロン株」が金融市場の変動性を高めています。新型コロナウイルスについては、感染症の専門家にとっても「わからないことが少なくない」と言ってよいでしょう。

一方で、マーケットは「わからないことだらけ」です。取引のルールとして「わからないときは行動しない」とすれば、身動きが全く取れなくなってしまいます。多くのマーケット参加者にとっては、「わからないことが大前提でリスクを取ることが仕事」であり、リスク(≒わからないこと)こそが収益源です。従って、彼らは「最善の推論を更新しながら、前に進む」わけです。

オミクロン株についての考え方(一例)

オミクロン株について、現時点では、「感染力は強い」と推定されていますが、「病原性が強い(例:致死率が高い)」との報告はあがっていないようです。

上記を所与とすれば(→これは強い仮定ですが)、新型コロナウイルス・ワクチンは、①感染防止の効果は落ちるが、②重症化防止の効果は残る可能性があると推測されます。

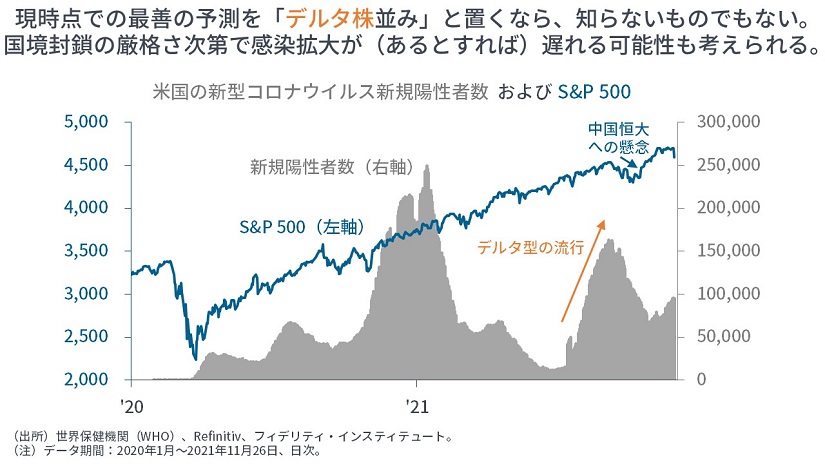

同時に、現時点での「最善の予測」は、「悪いケースとして、デルタ株並みと想定すること」が適切に思えます。すなわち、経済活動の一部が抑制される可能性があり、「すでに経験済み」のことが起きる可能性があるということです。

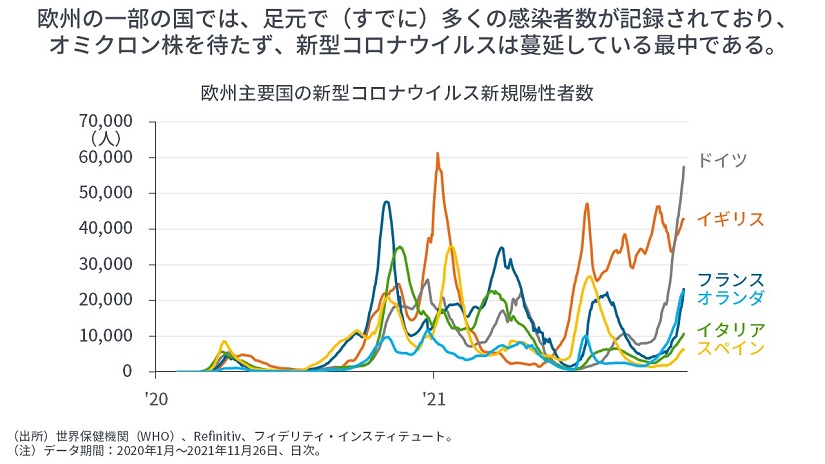

「経験済み」と言っても、過去のことではなく、「現在進行形」の出来事です。欧州ではデルタ株によって過去最高の感染拡大を経験している最中ですから、オミクロン株の拡大を待たず、「新型コロナウイルスは現状でもすでに蔓延している」わけです。言い換えれば、オミクロン株に対するマーケットの反応が格別のものであり続ける必然性はないように思われます。

わからないことより、知っていること

新型コロナウイルスについて、我々が知っていることは、①(不顕性感染がある以上)新型コロナウイルスとは共存していくほかなく、変異型は必ず出現する、②国境封鎖は「時間稼ぎ」に過ぎず、必ず突破される、ということでしょう。

合わせて、③「時間稼ぎ」という人間による反応の間に、3回目のワクチン接種や飲み薬の普及、ワクチンや飲み薬の改良が行われるといった、より積極的かつ効果的な反応が行われることについても、我々は知っています。

マーケットに話を移せば、「わからないこと」を認識するよりも「知っていること」を再認識することと、新しい情報によって予測や考えを更新することが、建設的な態度でしょう。

確かにマーケットにとって、新型コロナウイルスの出現そのものは「ブラックスワン」か「灰色のサイ」だったのでしょう。しかし、ひとたび発見された新型コロナウイルスは、「ウイルス」として分類され、さらには「コロナウイルスのひとつ」として分類されているわけですから、科学的な蓄積によって対処し、共存することができると考えるのが自然です。

パンデミックからエンデミックへ

パンデミック(国境を越える爆発的な流行)は、自然感染やワクチンによる免疫の獲得によって、エンデミック(感染者の数が比較的安定した継続的な流行)に移行します。新型コロナウイルスについても、多くの科学者は同様の推論をしています。

例えば、いわゆる「スペイン・インフルエンザ」(H1N1)はパンデミックの後、季節性インフルエンザ(H1N1)として定着しました(→その後、この季節性インフルエンザは、アジア・インフルエンザ(H2N2)によって駆逐されました)。

ワクチンや治療薬の普及を考えると、新型コロナウイルスは現在、オミクロン株を含み、パンデミックからエンデミックへの移行途上と推測されます。

ワクチンや自然感染が拡大していけば、波は起きますが、落ち着いていくはずです。マーケットでは、あるリスク要因に人々がだんだん慣れていくものですが、現時点ではオミクロン株も同様と筆者は捉えています。

2022年のインフレ見通し

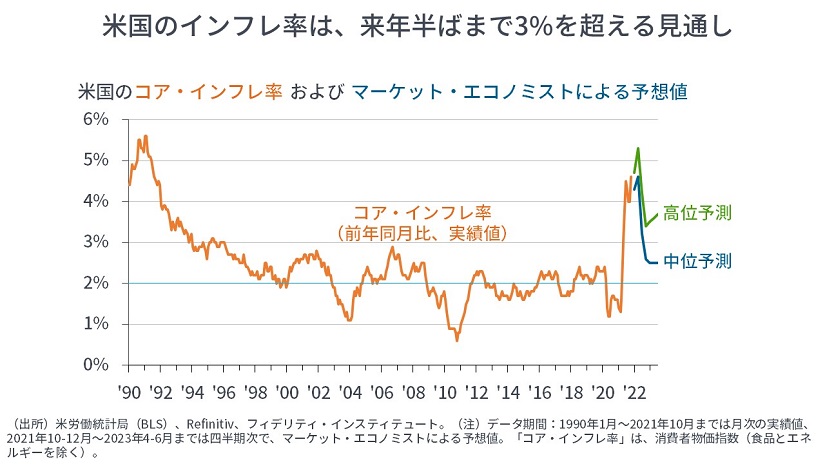

さて、2021年のマーケットの最大のテーマはインフレでした。来年も高いインフレは続くと考えています。

【下の図】は、米国のインフレ率を見ています。【オレンジ】が実績値で、【青】がマーケット・エコノミストによる、来年以降の予想中央値です。これに従うと、インフレ率は、来年の半ばまでは「3%」を超えて、来年の後半から2.5%程度に落ち着きます。

インフレ率が高止まりする背景については、もちろん、半導体や自動車などモノの不足、化石燃料の高騰、物流の停滞などが挙げられます。ただ、物価の基礎は、①1カ月の支出に占める割合が大きい家賃と、②すべての商品やサービスに降りかかってくる賃金の上昇です。

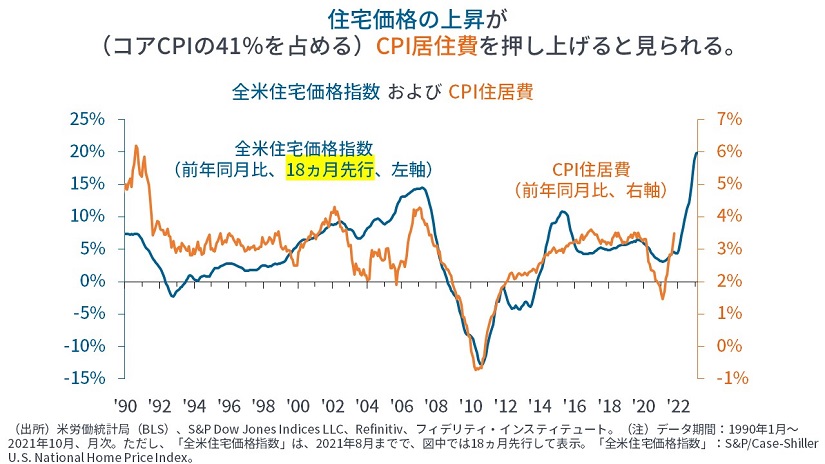

CPI住居費の上昇

【下の図】をぱっとご覧ください。そうすると【青色のライン】と【オレンジ色のライン】が連動していることが確認いただけると思います。【青色】は、全米住宅価格指数の伸びで、18カ月間、時間を先にずらして表示しています。一方、【オレンジ色】は、CPI・消費者物価指数の一部である「住居費」の伸びです。

すなわち、住宅価格の上昇に遅れて、家賃なども上昇してくることを示しています。家賃は数年単位の固定契約もあるので、契約更改時に不動産価格の上昇が反映されます。

この住居費は、CPI全体の33%、食品とエネルギーを除く、いわゆる「コアCPI」の41%を占めますから、今後、インフレ率は底上げされていくはずです。

賃金の上昇

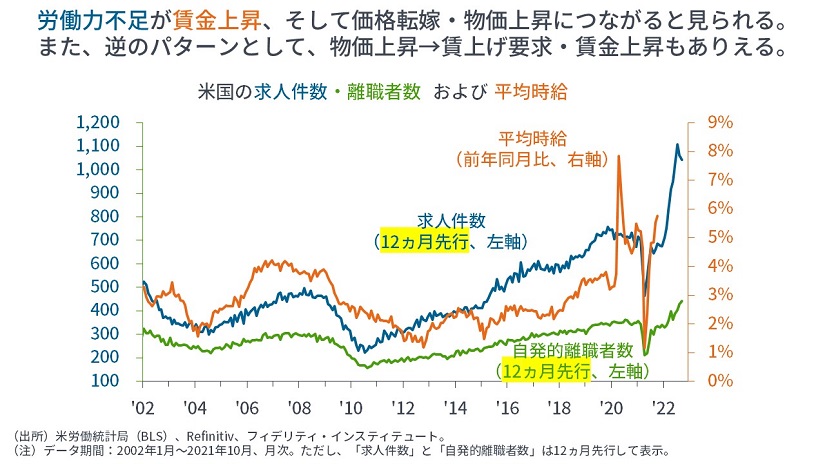

やはり、【下の図】をぱっとご覧ください。今度も【青色のライン】と【オレンジ色のライン】が連動していることがご確認いただけると思います。【青色】は、米国の求人件数で、12カ月間、時間を先にずらして表示しています。一方で【オレンジ色】は、平均時給の伸びです。

現在、米国では過去最高の1,044万件の求人件数があります。これは現在働いている人の7%に相当する求人募集の数です。企業は、労働力不足の影響で、高い賃金やボーナスを出して、労働者を呼び込もうとしています。この企業の動きに応じるように、(主に)「だったら賃金の高い、別の会社に移ろう」という理由で今働いている企業を辞める自発的離職者【緑色】も444万人にも上り、過去最高です。

今後は、企業どうしの競争で、賃金が上がり、それが物価を押し上げていくと見られます。もちろん、これとは逆のパターンで、すでにインフレ率が6%を超えているわけですから、労働者は物価上昇を受けて、高い賃上げを求めていくということも考えられます。

資産運用について、マクロの視点から述べれば、2022年もインフレ率が高止まりするという前提で、セクターなどを選択していくことが考えられます。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。