※この記事はフィデリティ投信のWebサイトで10月30日に公開されたコラムの転載です

10月27日に衆議院議員選挙が実施され、与党である自由民主党と公明党の獲得議席数が過半数を割り込みました。(本稿執筆時点である)週明け28日の日本株市場は上昇、ドル円相場はドル高・円安、長期金利は上昇となりました。

目先の日本株市場は、内外の不透明感の高まりから変動性が大きくなる可能性があります。

他方で、個人投資家のみなさまにとっては、①日本の、中長期の経済政策と企業のファンダメンタルズの方向性を見据えること、そして、②それぞれの生活をどう守るかの視点を持って臨むことが重要と思われます。

「景気回復・企業改革、道半ば」での政権基盤の弱体化

既報のとおり、27日に実施された第50回衆議院議員選挙の結果、与党の獲得議席数(自民党:191議席、公明党:24議席;計215議席)が、過半の議席数(233議席)を割り込みました。党非公認の自民党当選議員3名を含めても同様です(都合218議席)。

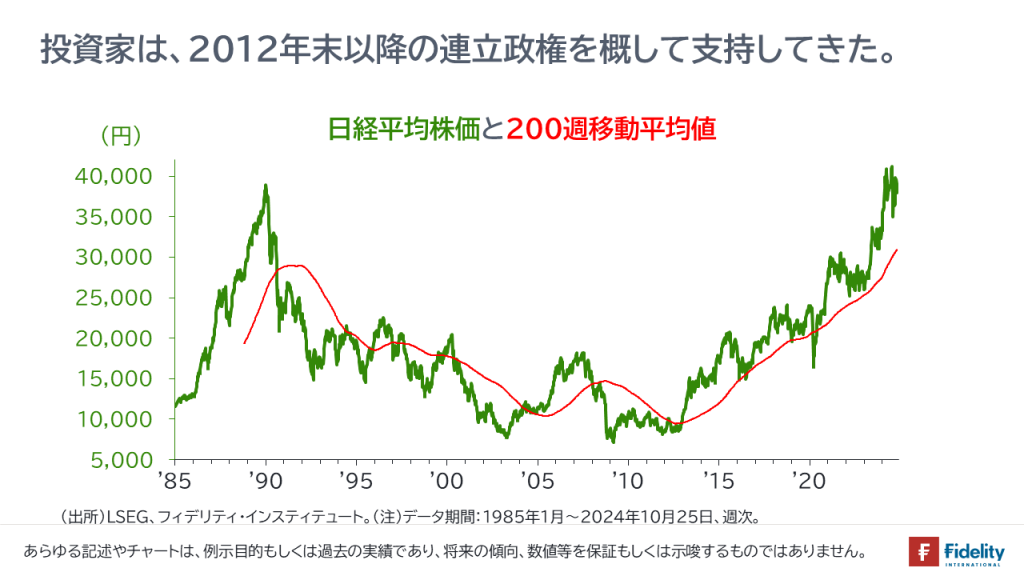

2012年以降の自公連立政権は、首班を安倍-菅-岸田-石破と変えつつも、また、政策メニューの一部を修正しつつも、概して日本の経済や株式市場にとって前向きな政策を継続してきました。内外の投資家による同政権への支持は株価の推移をみれば明らかでしょう。

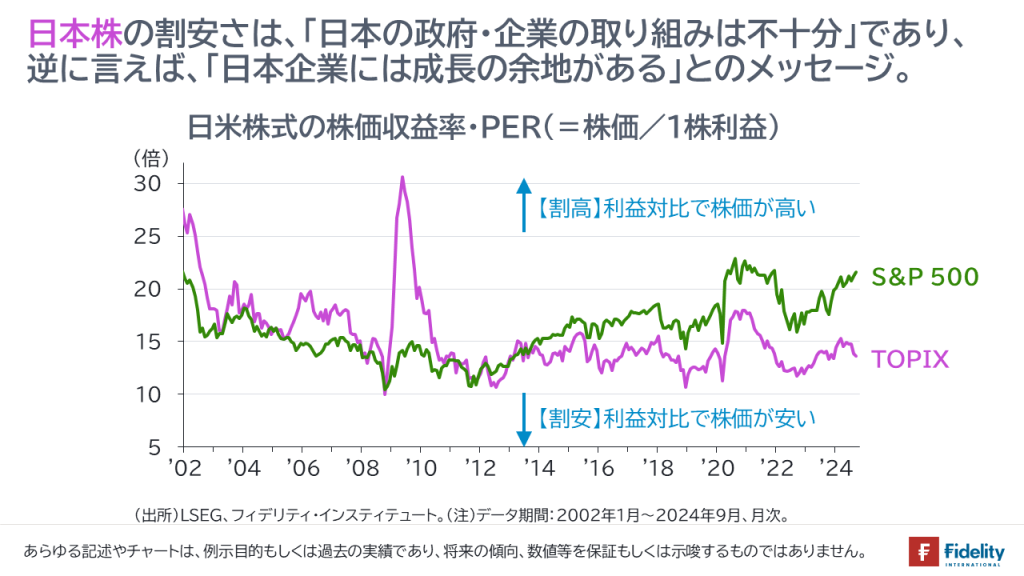

他方で、株価が大幅な上昇をみせ、史上最高値を更新したわりには、日本株式のバリュエーションが高まっていないところをみると、内外の投資家は、①「日本の政府や企業の取り組みは不十分である」こと、逆に言えば、②「日本企業には、まだまだ業績や収益性を改善する余地がある」というメッセージを送っていると考えられます。

いずれにせよ、「日本経済の回復は道半ば」、「企業の収益性向上は道半ば」といった状況で、今般、与党が有権者からの支持を大きく失ったことは、(たとえ国内の投資家にとってはある程度予見ができ、株価もある程度織り込んでいたことは確かであっても)とくに海外の投資家にとってみると、あらためてネガティブに受け止められる可能性があります。

少数与党となり、政策遂行に遅延のリスク

今後、自民党と公明党の両党は連立相手を探すことになります。

ただし、連立相手の最有力候補と考えられている国民民主党(28議席)と日本維新の会(38議席)のいずれも昨日27日の時点では自民・公明との連立を否定しています。

両党は、自民党の一部議員による政治資金収支報告書への不記載問題や「新2000万円問題」(→自民党本部が非公認とした衆院候補の党支部に、公認支部向けと同額の2000万円を支給していた問題)を厳しく批判して党勢を拡大しました。

また、来年夏には、さらなる党勢拡大の機会となりうる第27回参議院議員選挙(現任の任期満了日:2025年7月28日)を控えます。

合わせて、国民民主党の玉木雄一郎代表にとっては、今年初めのガソリン税の一部を減税する「トリガー条項」の凍結解除をめぐる自民・公明との協議で党内外からの信頼を失った苦い経験も思い出されます。

(株価にとってはポジティブとみられる)過半数を得る連立政権樹立の目は完全になくなったわけではないものの、自民党と公明党は衆議院の過半数を得る連立相手を見出せず、少数与党として政策ごとに他党と協議をし、閣外協力を得る不安定な政権運営を迫られる可能性があります。

(2020年の特別定額給付金の支給対象など)自公政権の枠組みでさえもそうでしたが、少数与党でも多数の連立政権樹立の場合でも、予算や立法のプロセス、ならびにそれらの執行には今まで以上の時間を要するとみられます。

日本の政治やその基盤は、少なくとも今後数ヵ月の間、場合によっては数年単位で不安定になる恐れがあるでしょう。

また、国際政治についても、欧州と中東の2地域で戦争が続き、覇権国家である米国の軍事や財政支出の能力に疑問が生じるなかで、日本の不安定な政治基盤が極東の一部の国々に勢いを与える可能性も考えられます。

限られた経済政策の選択肢は、株式市場にプラス

目先の話をすれば、補正予算に関する野党への協力模索を含め、日本株市場は幾分不安定な状況に置かれる可能性があります。

来週には米国の大統領・連邦議会選挙を控えます。米国での新政権の誕生は、資本市場の動きを通じてのみならず、新たな外交・通商・経済・産業政策が日本の経済全般や企業の競争環境にも影響を与えますから、不確実性をもたらす材料です。

ただし、日本の株式市場の投資家にとってより重要である中長期的な株価の動向を考えると、①経済政策の観点では、企業統治改革(持ち合いの解消や株主還元の積極化を含む)、資産運用立国、労働市場の流動化、(ライドシェア解禁に象徴される)国内の各種規制の緩和、海外人材の受け入れ積極化など、財政の関与が小さく、なおかつ国内外の投資家が好む政策は継続され、むしろ積極化する可能性があるでしょう。

政権基盤が弱くなるほど、(財政均衡を志向する)財務省や(国際投資家の意向をくむ)米国の新政権の影響力が増すため、こうした(財政に頼らない)現実的な政策は(新たな政権基盤が自民・公明・維新・国民の枠組みである限り)これまでに考えられていたよりも早く進むかもしれません。

また、そうした経済政策の方向性に加え、中長期的な株価は、②企業のファンダメンタルズを反映します。

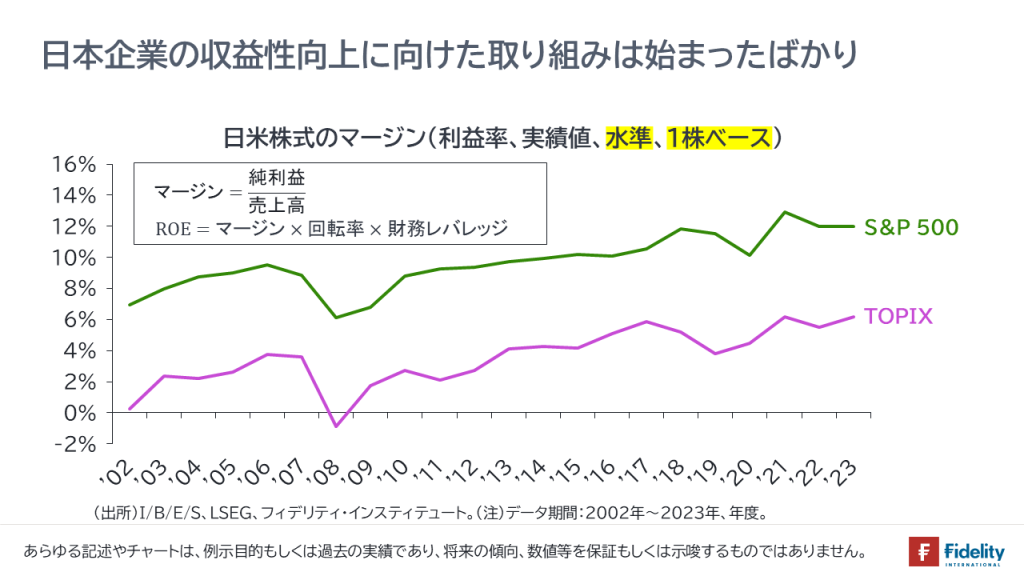

日本企業の収益性向上に向けた取り組みは始まったばかりです。日本企業は、過当競争の解消や株主還元の積極化などにより、他国に比べ、マージン(利益)やROE・ROIC(株主資本利益率・投下資本利益率)といった資本効率を引き上げる余地が大きいと考えられます。

加えて、そうした日本企業の「内からの改革」のみならず、米国やアジアの有力企業は日本を設備投資や研究開発の拠点として選択する例も広がっています。

限られた経済政策や積極的な企業改革が日本企業のファンダメンタルズや株価を押し上げていく状況にはまったく変わりがないと考えられます。

日本株式市場の投資家は、経済政策や企業の統治改革といった中長期の方向性をしっかりと見据えて、投資行動を決定すべきでしょう。

「姿かたちが変わる日本」で・・・生き残りをかけて・・・

望むと望まざると、日本はこれからますます「アメリカナイズ」されていく恐れがあります。

経済で言えば、物価上昇やステルス増税、雇用の流動化、外国人労働者の増加などを通じて、国内の一般家計の負担は増す一方、大企業はマージンを高めるとともに、自社株買いや業績連動報酬などにより、国内の所得・資産格差はますます広がっていく恐れがあります。

財政の手足が縛られ、海外投資家のプレゼンス(存在感、シェア)が高まれば、こうした方向性(「アメリカナイズ」)は不可避でしょう。

また、急速なリベラル化によって、日本の文化や伝統、そして美しい景観を愛する人にとっては住みづらさを感じる場面が増えるでしょう。

他方で、日本人が過去30年あまりの間、賃金の停滞を黙って受け入れてきた事実を考えると、「米国の半分の人たち」とは異なり、日本人の多くは(政治を変えるというよりも)新たな苦痛を受け入れる恐れがあります。今回の選挙における選択肢と投票率と投票先をみる限り、筆者の目にはそのように映ります(→ただし、有権者の選択には、外部の大きな力が作用していることも付け加えなくてはなりません)。

日本人の忍耐は今後とも、大企業や官僚、海外の資本家につけ入るすきを与える恐れがあります。

もしも、隣人が忍耐強いならば、(我慢ならないが、非力な)ひとつひとつの家計にとっては、たとえ零細・小規模であっても投資家であるかどうかが今後の生活を左右する可能性があるでしょう。長期目線に立った資産運用は、コントロールが強まる日本や世界のなかで参政権や言論の自由と並ぶほどに極めて重要な要素かもしれません。

フィデリティ投信ではマーケット情報の収集に役立つたくさんの情報を提供しています。くわしくは、こちらのリンクからご確認ください。

https://www.fidelity.co.jp/

- 当資料は、情報提供を目的としたものであり、ファンドの推奨(有価証券の勧誘)を目的としたものではありません。

- 当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、その正確性・完全性について当社が責任を負うものではありません。

- 当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用成果等を保証もしくは示唆するものではありません。

- 当資料にかかわる一切の権利は引用部分を除き作成者に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは