2024年12月30日に発表された同年12月のQUICK月次調査<債券>では、新年を迎えるにあたり、2025年の金融市場全般の見通しなども尋ねている。

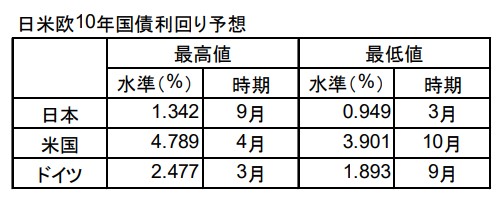

債券調査であるため、一番気になるところは金利の予測(水準と時期)であることは論を待たない。特別質問となる【問8】(3)の集計結果を基に日米欧の10年国債利回り予想の単純平均をまとめたのが以下の表である。

ほぼ同時期に公表された日経ヴェリタスにおける2025年相場アンケート(回答71名)における日本の長期金利の予想の平均値も上限下限の順に、1.417%(10月)、0.916%(3月)と、上記の結果とほぼ同様の内容になっており、債券専門家に限らず市場関係者の予想値がこの辺りに集中していることが伺える。海外金利との関係に目を向けると、上表に示したように、10年国債利回りの予想も日本は年後半にかけて上昇する一方で、米欧市場では年後半(さらには2026年に掛けて)低下するとなっている。今後の金融政策の予想の平均が、日本は引き上げ、米欧は引き下げ方向であるため、このように異なる方向感を示すのは仕方が無いと言えばそうだが、絶対水準どうしで測った日本10年金利の水準を米国10年利回りで回帰分析した結果では決定係数が7割を超えるほど、両者の「連動性」は高いため、市場の予想に反して両社がシンクロして動く可能性も捨てられない。

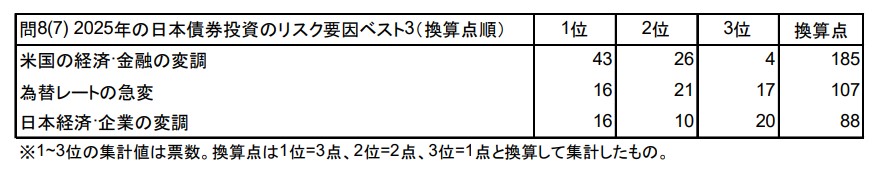

そうなる場合の理由は、【問8】(7)で回答の多かったリスク要因「米国の経済・金融の変調」「為替レートの急変」辺りということになろうか。円ドルレートの2025年予想も、日米の政策金利の方向性の相違から年末にかけて円高が進行するとなっており、その予想が外れるリスクがあるとすれば、米国での早期利下げ打ち止め、米金利上昇、米ドル高というところであろうか。そしてそれらを引き起こすのは多くの人が【問8】(8)で金融市場の影響を及ぼすサプライズとして挙げているトランプ新大統領絡みの混乱ということのようだ。

確からしいことを予想するのが非常に難しい環境下で、唯一確かなことは就任前から物議を醸す発言を続けているトランプ新大統領とそれに付き従う新政権の動向からは目が離せないということだろう。

【アムンディ・ジャパン CIO/運用本部長 兼 債券運用部長 有江慎一郎】

このコメントは筆者の個人的見解であり、アムンディ・ジャパン株式会社を代表したものではありません。

調査は2024年12月24~26日にかけて実施し、債券市場関係者120人が回答した。

QUICK月次調査は、株式・債券・外国為替の各市場参加者を対象としたアンケート調査です。1994年の株式調査の開始以来、約30年にわたって毎月調査を実施しています。ご関心のある方はこちらからお問い合わせください。>>QUICKコーポレートサイトへ