世界を襲った株安の連鎖。11日の米国株式市場でS&P500種指数は2728.37と前日から比べると2%(57.31)安。世界が1日かけて10日の米国株安を織り込んだ後で、また売られた。「新たな売り材料は出ていない」(米国みずほ証券)中での株安は、不安を一段と大きくする。「押し目買いする人がいたら会いたい」(外資系証券セールス)との声が漏れるほど、投資家心理は冷え込んでいる。

「一番こわいのは、米国株が特段の売り材料もなく急落していること」。ある市場関係者が不安をのぞかせる。VIXショックと呼ばれる2月の株安時は「犯人」を特定できたが、今回はわからないという。市場参加者が神経をとがらせている米金利も、ここ数日で急に上昇が加速したわけではない。「明確な理由がない以上、米国株がピークアウトしたと判断すべきかもしれない」と話す。

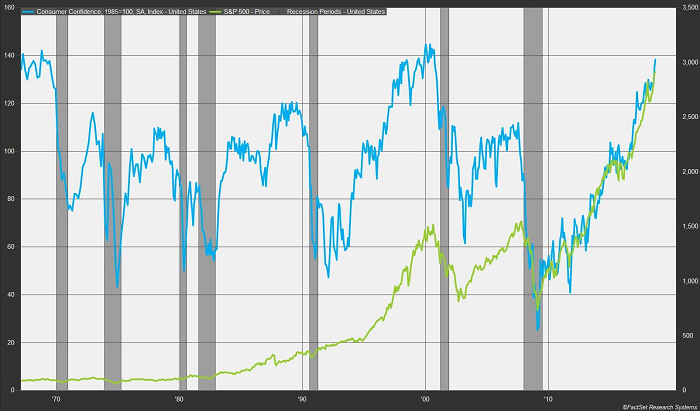

ピークアウトの兆しはあった。この市場関係者がデータとして挙げたのが、9月下旬に米調査会社が発表した米消費者信頼感指数。9月は18年ぶりの高水準だが、過去50年を振り返ると、いまの水準はほぼ上限。一段の上昇は見込みにくい。さらにいえば、ピークを付けたタイミングが株価の天井となり、ほどなく景気後退に突入している。

■米消費者信頼感指数とS&P500種指数の推移

※米消費者信頼感指数の推移(青・左軸)とS&P500種指数(緑・右軸)の推移。網掛けは米景気後退期(QUICK Factset Workstationより)

一段の米国株高を期待しにくい事情もある。2月は2018年の好業績を期待した買いが相場を支えた。ただ、19年の見通しを織り込み始めるいまの時期は、そう簡単ではない。米利上げだ。0.5%の利上げで10%ほどの米企業収益が吹き飛ぶ、との計算もある。米法人減税によるかさ上げがなくなり、増益率の発射台も高くなる。米中貿易戦争も、解決の糸口はまだ見えない。

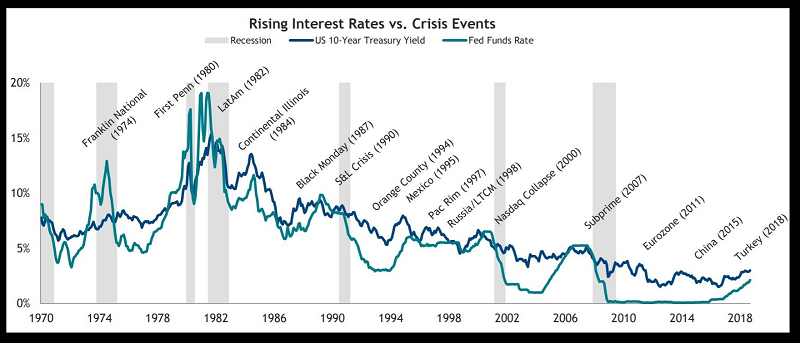

米利上げの影響は、業績圧迫だけにとどまらないかもしれない。サントラスト・アドバイザリー・サービシズが作成したグラフをもとに過去50年の利上げ局面を確認すると、米利上げ時にはたいてい、世界のどこかで市場を揺るがすイベントが起きている。米景気のよさを背景にした利上げとはいえ、中央銀行が流動性をしぼれば、戦略が破たんする投資家は必ずいる。いまのように、一部の銘柄に投資家の資金が集中している状況では影響も大きいだろう。

■米利上げ局面に世界で起きた主なイベント

※サン・トラストのリポートから引用

2019年度に2ケタ近い増益率が見込まれ、多くの市場参加者が年末株高を見込む日本株市場でも、暗雲は垂れ込める。米利上げの影響でインドやインドネシアなど通貨安にあえぐ新興国も出始めた。海外景気は心もとない。中国が7日に実施した預金準備率の引き下げは「当局が景気減速に警戒しているサイン」(CMCキャピタルマーケッツ)と受け止められた。「FRBの利上げが緩慢だからこそ、新興国にボディーブローのようにじわじわ効いてくる」(国内投信)との警戒感が強まっている。

国内景気もあやうい。日本政策金融公庫は毎月、中小企業の景況調査を実施している。中でも市場関係者が注目しているのが、むこう3カ月の売り上げが「増える」と回答した企業から「減る」と答えた企業の割合を差し引いて算出する「売り上げ見通しDI」。国内景気や株価の先行指標とされる。このデータをみると、足元でじわじわと低下してきている。「売り上げが減る」と回答した企業の割合が増えているためだ。

「2月と状況は似ているが、主要国の株価は投資指標面で2月よりも割安。調整余地は小さい」。JPモルガン証券は11日付で、こんな強気の見方を披露した。米ジェフリーズも11日付のリポートで「米国債が売られるタイミングで一部の業種の株が過剰に持たれていただけで、米国株安は景気に影響しないだろう」と指摘する。

強気派には、いまの株安が貴重な押し目買いポイントに映る。ただ、過去50年の歴史をみると、強気一辺倒が曲がり角を迎えている印象も受ける。これだけ下げれば短期的なリバウンドはもちろん期待できるが、その先を見据えた戦略も必要になってくるだろう。(松下隆介)

![]()

※QUICKエクイティコメントで配信したニュースを再編集した記事です。QUICKエクイティコメントは、国内株を中心に相場動向をリアルタイムでLIVE解説するQUICKのオプションサービスです。