米長期金利の上昇が続く中、運用利回りでみて株式と債券のどちらが割安かを比べる指標である「イールドスプレッド」に注目が集まっている。イールドスプレッドでみると、米国では株式の割高感が少しずつ強まっており、株式から債券へのシフトが足元の米国株式相場の下押し要因になったとの見方も出ている。

日本はどうだろうか。

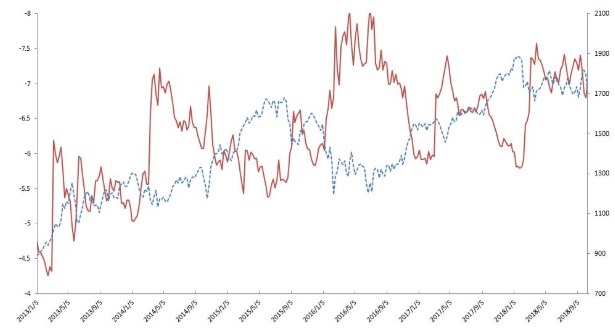

10年物国債利回りから、TOPIXの12カ月先予想PER(QUICK Factset Workstation)を使って計算した益利回りを差し引いたイールドスプレッド推移が上のグラフ(赤、左軸、単位%)だ。マイナス幅が大きくなるほど、株式の割安感が強まる(債券が割高になる)ことを示している。足元ではマイナス7%ほどで推移している。

イールドスプレッドとTOPIXは逆に動きやすい。長期金利が変わらなければPER低下=益回り上昇=イールドスプレッドのマイナス幅拡大=株価が割安さが増して、株は買われやすくなる。PERが上昇すればマイナス幅が縮小し、株売りにつながる。

一方で、長期金利が上昇してもイールドスプレッドは縮小するため、やはり株安の材料になる。足元ではいったん落ち着いているものの、米金利上昇などを背景に、日本の長期金利もじわじわと上昇している。この流れが加速すると、株式相場への影響が大きくなる可能性もある。

金融環境が大きく異なるため単純比較はできないが、米国はおおむねマイナス3%(長期金利は約3.1%、市場平均のPER約17倍で株式益回りは約5.9%)となっている。(丹下智博)

※QUICKデリバティブズコメントで配信したニュースを再編集した記事です。トレーダーやディーラー、運用者の方々へ日経平均先物・オプション、債券現物、先物を中心に旬のマーケット情報をお伝えしています。ライター独自の分析に加え、証券会社や機関投資家など運用・調査部門への独自のネットワークから情報を収集し、ご提供しています。