「トランプ関税」の実体経済への影響がじわじわ広がっている。外国為替市場でみると、教科書的にいえば、輸入関税の引き上げは自国通貨高(ドル高)の要因になる。その場合、米連邦準備理事会(FRB)が景気減速に対応するために利下げを実施しても、外為市場でのドル安の持続性は乏しくなる可能性がある。

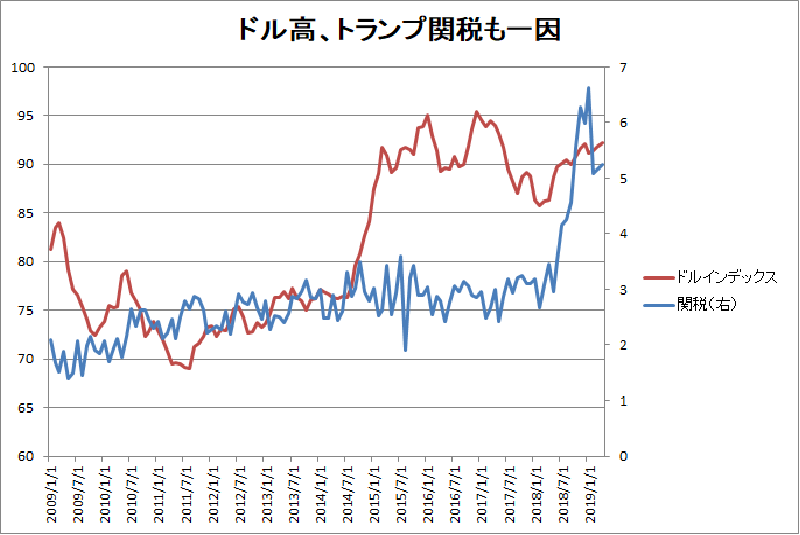

米国の関税と、FRBが算出する名目為替レートのドルインデックスには、一定の正の相関が確認される。両者の関係について過去10年分の月次データを回帰分析したところ、関税収入が増加すればドルインデックスが上がるという検証結果が得られた。つまり、米政府の関税収入が増加すれば、ドル高になりやすいとの結論となる。実際、米国が第1弾の対中制裁関税(340億ドル分)を実施した2018年7月以降、ドルインデックスは4月末までに3%上昇した。

なぜこのような動きになるのか。輸入関税をかけると対象製品の輸入量が減少する。輸入が減少すると、為替市場では輸入業者による代金支払いのためのドル売り・外貨買い需要が減ることになる、というわけだ。米国企業がドル建てで貿易した場合は通貨交換は発生しないが、関税による相手国の貿易収支の悪化を通じて「相手国通貨の下落を招く結果、ドル高になる」(ニッセイ基礎研究所の窪谷浩主任研究員)との見方がある。

トランプ米大統領は28~29日に大阪で開く20カ国・地域首脳会議(G20サミット)に合わせ、中国の習近平(シー・ジンピン)国家主席と会談する。会談前に貿易交渉を再開するが、意見の隔たりは大きく対立緩和に向かうかは予断を許さない。再び決裂となった場合、トランプ氏は現在は制裁対象としていない3000億ドル(約32兆円)分の中国製品に関税を課す方針を示している。

実施すれば、中国からの全輸入が追加関税の対象となり、ドル売り需要の減少や中国の貿易収支の一段の悪化から、理論的には一段のドル高を招きやすい。一方で、FRBが19日まで開いた米連邦公開市場委員会(FOMC)で早期の利下げ観測が強まり、足元ではドル高の勢いがやや止まっている。

ますます複雑にせめぎ合うドル高要因とドル安要因。為替相場はさらに動きにくく、読みにくくなる可能性がある。

〔日経QUICKニュース(NQN) 張間正義〕

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。