日経QUICKニュース(NQN)=今晶、菊池亜矢

波乱要因の少ないごく短期の取引での活用ノウハウはほぼ確立している半面、長期投資での全面的な依存は難しい――。人工知能(AI)に対する現時点での金融・資本市場の評価だ。経験則の通じない「想定外」の事態に臨機応変に対処できないためだが、そのことを理解するには、AIの基本的な思考回路を把握しておく必要がある。

ルール有のゲームは強いが……

AIの基本は統計処理で、基準となる確率分布が安定していることが重要になる。例えば、サイコロを振ってどの目が出るかは6分の1の均等な確率。しかも1から6以外の目が出ることは絶対にない。そのような、決まった現象が決まった確率で発生する事態を高速で処理するのは得意中の得意だ。ルールが明確で、起こりうる現象すべてを想定し戦略として落とし込める、いわゆる「ゲーム」でAIはめっぽう強い。チェスや将棋、囲碁の世界での強者ぶりは皆が知る通りだ。

市場でこの「ゲーム性」を最もよく体現するのは、マイクロ秒(100万分の1秒)単位の速さで売り買いを繰り返す高頻度取引(HFT)など、パターンを単純化できるごく短期の取引だ。HFTはわずかな需給のゆがみに着目した裁定取引で「入力されたデータ(変数)に沿ってパターンを分析し、ミクロレベルの変化を察して注文を出す」(バークレイズ銀行で日本のEコマース・トレーディング部門のヘッドを務めるデービッド・サン氏)。取引自体はHFT向けにチューニングされた専用の高性能コンピューターが担う。

AIの主な役割は人間よりも早く判断をし、プログラム修正などの指示を的確に出すことだ。HFTのコンピューターと同様に、不眠不休で働き収益機会を増やせる。

中銀が意外な行動をとったら……

だが長い目で見ると、参加者が極めて多くランダムに動きやすい市場では均一な確率で起きる現象はないといっていい。そのため、ある現象から割り出したデータを将来の事象に当てはめる「予測」の精度を上げるのは厳しい。しかも、AIは知らないことや分からないことに直面すると思考を止めたり、暴走したりする。機動的な対応が可能な人間との現時点での最大の違いはここだ。

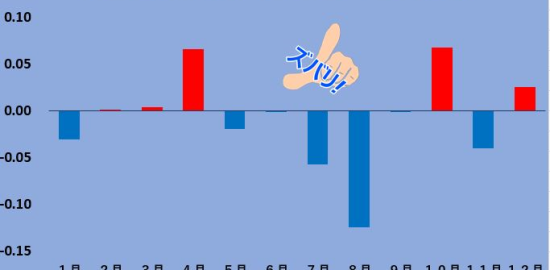

市場は、「テールイベント」と呼ばれる「起きる確率は非常に低いが、起きると影響が極めて大きい」事象にも遭遇する。確率は低いといっても、2000年以降は03年のイラク戦争から08年のリーマン・ショック、11年の欧州債務危機や15年1月のスイスフラン・ショックなど「ショック」と呼べる大変動は決して少なくなかった。そんなテールイベントのリスクに対し「AIは無力」というのが市場の定説だ。

機械分析の根幹をなす分析軸の1つに「中央銀行は理性的に動く」がある。ところが、日銀による異次元の金融緩和策など中銀が従来の行動パターンを外れるケースが増えてきた。ハイライトがスイスフラン・ショックだ。スイス国立銀行(中銀)がそれまでかたくなに守ってきた1ユーロ=1.20フランの維持姿勢を突然撤回。中銀のフラン高阻止を前提に分析してきたプログラムは総崩れとなった。

自ら誤差を修正できない……

学界を中心に、テールリスクの予測を試みる研究が進んでいる。それでもまだ「極めて低い確率で起きうる一度きりの現象」にはてこずっているようだ。テールリスクが起きる度にデータを入力し続ければ、人間と同じように学習し、いずれ適切な判断ができるようになる――。その通りなのだが「言うはやすし」なのだ。

バークレイズのサン氏が面白い事例を教えてくれた。欧米で評判の、まるで人間が書くかのような自然な文章を書けるAIプログラムに小さな誤りが生じたとする。人間なら「あ、間違えた」とすぐに直せるが、コンピューター上の誤差はどんどん拡大し、その後の文章は支離滅裂になっていくらしい。誤差要因がデータにないためAIは誤差を検知できず、修正するすべがないわけだ。

AIにおける機械学習には、出発地と到達地を設定しルールだけを教えて正解は与えない「強化学習」がある。自動運転などで期待される手法だ。だがランダム性の強さから考えて、金融・資本市場での実用化に向けたハードルは高いだろう。机上でトレーニングを重ねても、データ上の確率は現実世界の確率にはならない。

市場環境は日々刻々と変わる。きょうは円安・ドル高で円売り・ドル買いが最適だったとしても、あすも取りうる最適の戦略になるわけではない。人間なら「あしたはあしたの風が吹く」と鼻息混じりでこなせることなのにAIはできない。その差は大きい。

※日経QUICKニュース(NQN)が配信した注目記事を一部再編集しました。QUICKの情報端末ではすべてのNQN記事をリアルタイムでご覧いただけます。