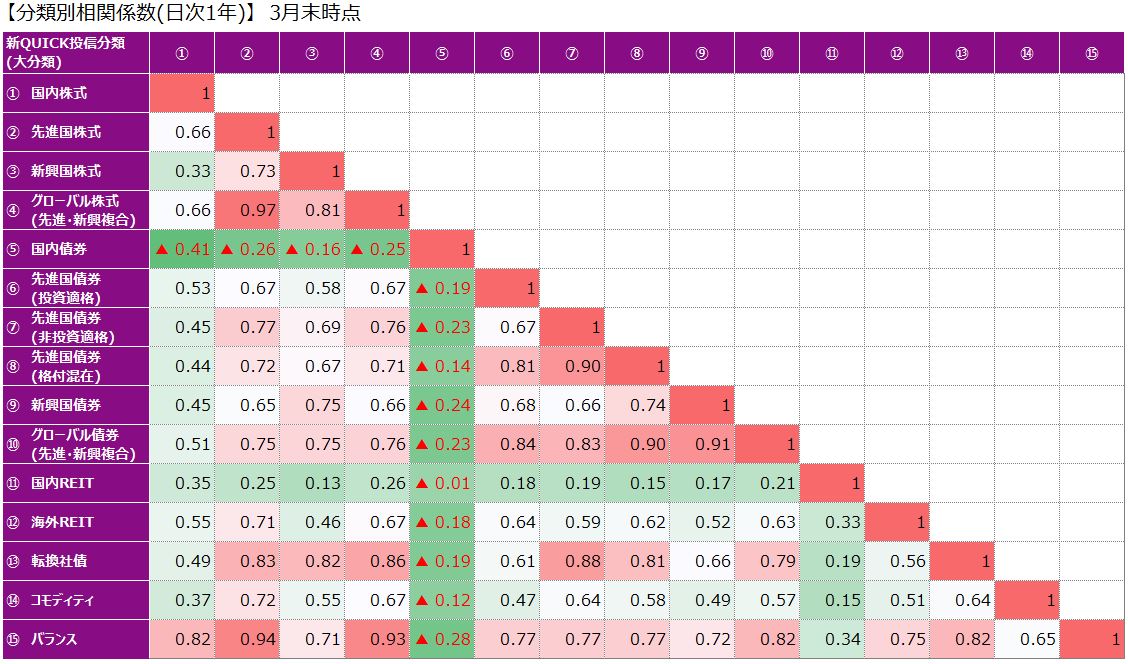

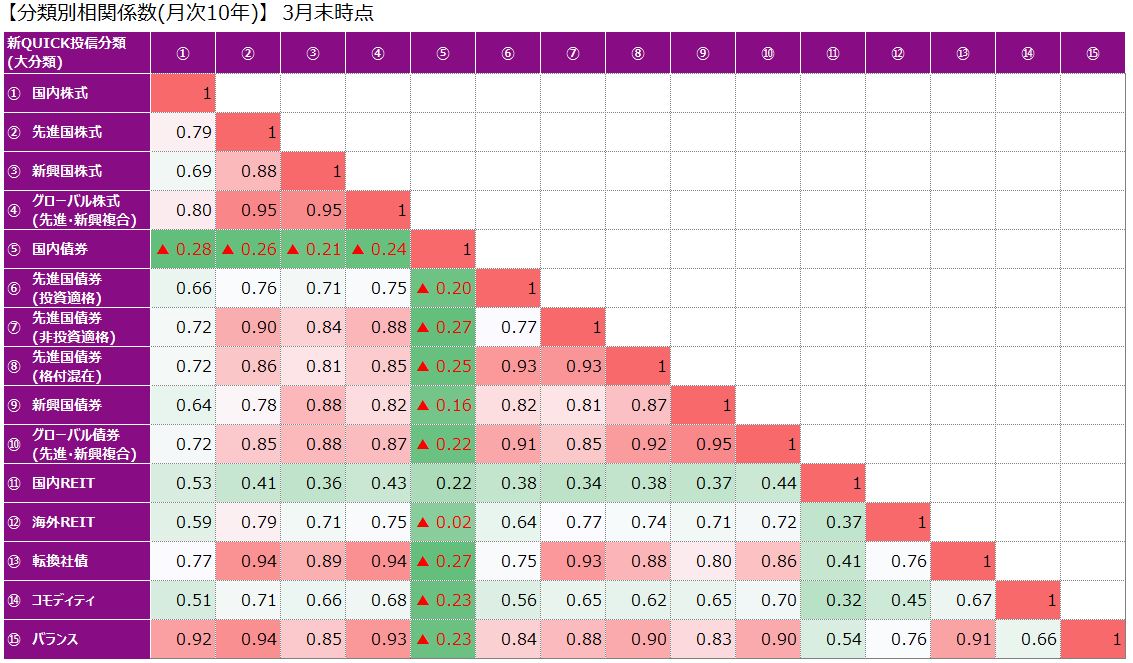

複数の投資信託に分散投資する際、有効な組み合わせを探すのに便利なのが「相関係数」と呼ばれる統計指標だ。投資対象で区分した「新QUICK投信分類(大分類)」について、2019年3月末までの1年間の相関係数(日次データで算出)と10年間(月次データ)の相関係数をまとめた。

複数の投信に投資する場合、値動きの傾向が違うタイプを組み合わせると分散投資の効果が出やすい。例えば、投資家のリスク選好局面で買われやすい株式に投資するファンドと、逆に売られやすい債券に投資するファンド。この両方を持っていれば反対方向の値動きが打ち消しあって、全体のリスク(価格の振れ幅)を抑えることができる。

有効なファンドの組み合わせは「相関係数」を使うと探しやすい。相関係数は投資対象が異なる2つのファンドが似た値動きをするほどプラス1に近づき、逆の値動きをするほどマイナス1に近づく。ゼロなら値動きの関係がなかったことを示す。相関係数が低いファンド同士を組み合わせると、全体の価格変動リスクを低減しながらリターン向上を狙う分散投資効果が期待できる。

【分類別相関係数(日次1年)】の表で「先進国株式型」を見ると、「グローバル株式(先進・新興複合)型」との相関係数は0.97と高い。一方、「国内REIT型」は0.25と相関が低い。「先進国株式型」と組み合わせて保有するなら、「グローバル株式(先進・新興複合)型」よりも「国内REIT型」のほうが分散投資効果が期待できる。

出所:QUICK資産運用研究所

※▲はマイナス。分類は「QUICK投信分類(大分類)」を使用、対象は追加型株式投信(ETF、通貨選択型除く)

(QUICK資産運用研究所)