トランプ米大統領が中国に仕掛けた「貿易戦争」のリスクを、今のところ世界の市場は冷静に受け止めている。それでも今後、米中の通商問題はどう転ぶか、全くわからない。市場が振り回されたこの2か月間の一連の流れを、アジア株指数と米国株指数の動きで復習してみると、興味深い構図が浮かび上がってくる。貿易戦争リスクに相対的に強かったのはアジア株。その背景には何があるのか――。

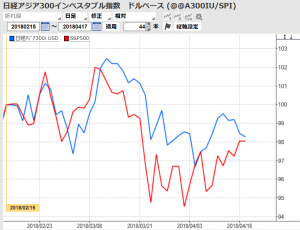

米商務省がトランプ米大統領に鉄鋼とアルミニウムの輸入増が安全保障上の脅威になっているとして輸入制限の実施を提言したのが2月16日。この前営業日にあたる15日終値を基準にして、世界中の運用担当者が米国株投資のベンチマークに使うS&P500種株価指数と、日経のアジア株指数の値動きを比べたのが、以下のチャートだ。

日経アジア300インベスタブル指数は、日経が選んだアジアの有力企業群Asia300の考え方を定量的なルールに置き換えて300銘柄を選定。投資信託など金融商品での利用を想定して開発された、より現実的な運用の世界に近い指数といえる。

当初は2つの指数には、それほどパフォーマンスに目立った開きはなかった。しかし、3月中旬を境に日経アジア300インベスタブルがS&P500をアウトパフォームし始めた。ちょうど3月14日に米メディアが「トランプ米政権が中国に対して米国の対中貿易赤字を1千億ドル(約10兆6千億円)減らすよう求めた」と報じた局面だ。

日経アジア300インベスタブルに占める中国企業のウエートは21%で韓国と並び指数の中では最大。また、米国が知的財産権の侵害を理由に制裁関税を課すとしているのは中国製の産業用ロボットなどで、電子部品を多く使う工業品が含まれる。指数の個別企業のウエート上位には韓国・サムスン電子や半導体の台湾積体電路製造(TSMC)が並んでおり、ひとたび貿易戦争リスクが意識されれば指数への影響は膨らみやすくなるとみるのが自然だ。

<日経アジア300インベスタブルの国・地域別ウエート>

韓国 21.08%

中国 21.00%

香港 15.94%

台湾 14.13%

インド 11.25%

シンガポール 5.75%

タイ 3.11%

マレーシア 3.02%

インドネシア 2.96%

フィリピン 1.75%

(4月12日時点)

それでも日経アジア300インベスタブルがS&P500をアウトパフォームした理由について、JPモルガン・アセット・マネジメントの重見吉徳ストラテジストは、「ドルとの強い相関性が上回ったため」と分析する。

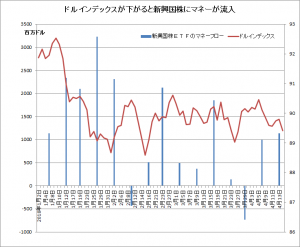

新興国株は基本的に、ドル安が進むと上昇するという方程式の上にある。ドルの総合的な価値を示す「ドルインデックス」は2017年初から下落基調に転じており、特に18年に入ると下げが加速。「米市場から逃避した資本が新興国へ向かった」(重見氏)という。米の上場投資信託(ETF)市場では新興国株のETFに年初から資金流入が加速した。貿易戦争のリスクが高まる中でもドルインデックスは安値圏でもみ合いを続けたため、結果的に新興国株がグローバルマネーを吸収した形になった。

※QUICK FactSet Workstationで作成

重見氏は「ドル安=新興国株高の相関性が継続するなら(アジア株を)買っておけ、という判断になったのではないか。市場は米中間の貿易問題も結局はポーズで終わると見切ったのだろう」と指摘している。米中当局の「口撃」の応酬にも冷静に「実」を取った投資家の姿勢がアジア株指数と米株指数のパフォーマンスの違いとして現れたようだ。(岩切清司)

※QUICKは、日経アジア300インベスタブル指数のローンチを記念して5月10日に開かれる「日経アジア株式投資セミナー~Asia300の実像~」(日本経済新聞社主催)に製品・サービス紹介のブースを出展します。

![]()

※QUICKデリバティブズコメントで配信したニュースを再編集した記事です。トレーダーやディーラー、運用者の方々へ日経平均先物・オプション、債券現物、先物を中心に旬のマーケット情報をお伝えしています。ライター独自の分析に加え、証券会社や機関投資家など運用・調査部門への独自のネットワークから情報を収集し、ご提供しています。