画像処理半導体(GPU)大手のエヌビディアが14日に2018年11月~19年1月期決算を発表する。QUICK FactSet Workstationによると、1株当たり利益(EPS)の市場予想の平均(28社、12日時点)は前年同期比60.1%減の0.63ドルとなっている。1月28日には主力のゲーム事業やデータセンター事業が予想に届かないとして売上高見通しの大幅下方修正を発表済み。先行きにはなお警戒感が強く、目標株価の引き下げも相次ぐ。

【18年11月~19年1月期決算の市場予想】

・売上高 :22億5400万ドル(-22.6%) 会社予想:22億ドル(±2%)

・EPS : 0.63ドル(-60.1%)

【19年2月~4月期】

・売上高 :23億4000万ドル(-27.0%)

「異常に混乱した残念な期となった」――1月28日に発表した業績下方修正の資料でジェンスン・ファン最高経営責任者(CEO)はこう説明した。11~1月期の売上高は従来7%減の27億ドルを見込んでいたが、24%減の22億ドルに引き下げた。いずれも上下2%の範囲で変動するとしている。中国の景気減速などにより主力のゲーム事業やデータセンター事業の業績が振るわなかったという。

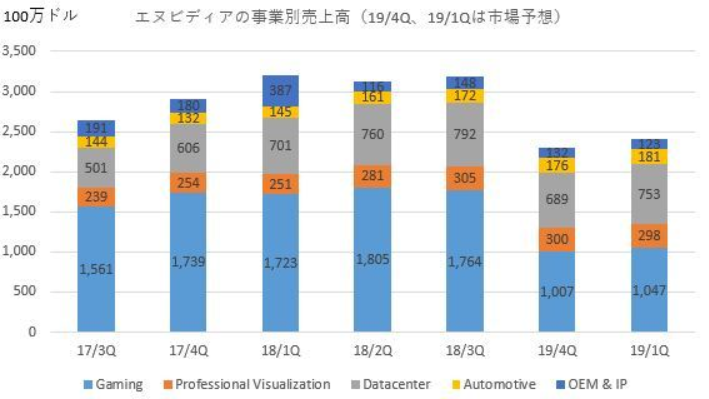

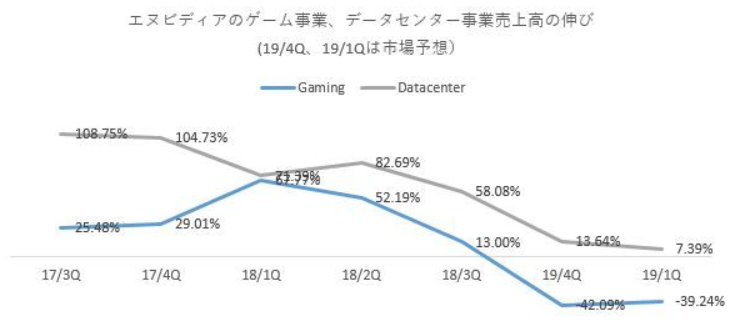

エヌビディアの多くをゲーム事業が占める。11~1月期の同事業の売上高は前年同期比42.1%減の10億700万ドルが見込まれている。次に売上規模の大きいデータセンター向け事業は13.6%増の6億8900万ドルが市場予想の平均となっている。データセンター事業はかろうじて前年同期を上回る成長と見込まれるが、徐々に伸びは鈍化傾向にある。レイモンド・ジェームズは1月の下方修正を受けて「ゲーム用半導体とクラウド向けの需要の弱さは少なくとも19年2~4月期(1Q)まで続くだろうと分析している。

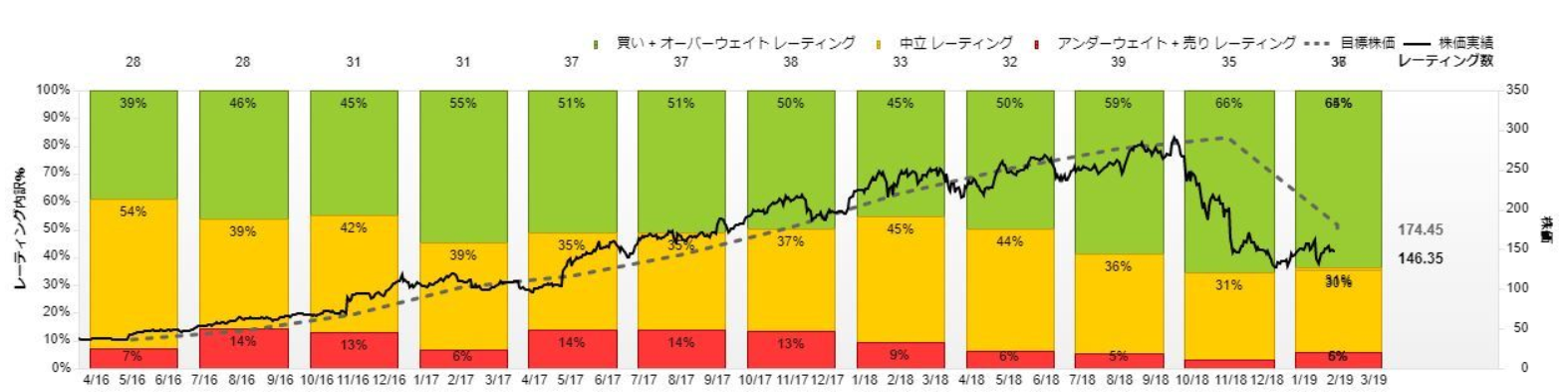

長期的にはAIや自動運転向けなどで同社が他社に比べて優位に立っているとの見方は多い。とはいえ、目先の業績を睨んで足元では投資判断や目標株価の引き下げが相次いでいる。同社をカバレッジする38社の目標株価の平均は174ドル台。18年10月には目標株価の平均は289ドル台あったことからすると大きく水準は下がってきた。投資判断はなお65%が買いまたはオーバーウエイトとしているが、市場は疑心暗鬼だ。

1月29日の下方修正の資料でジェンスン・ファンCEOは「戦略と成長の原動力に自信を持っています。エヌビディアの事業基盤は強固であり、かつてないほど明確になっています」とも説明していた。不安の火種がくすぶるなか、投資家の信頼を取り戻せるか。先行きの見通しに最も関心が集まっている。(中山桂一)

※QUICKデリバティブズコメントはトレーダーやディーラー、運用者の方々へ日経平均先物・オプション、債券現物、先物を中心に旬のマーケット情報をお伝えしています。ライター独自の分析に加え、証券会社や機関投資家など運用・調査部門への独自のネットワークから情報を収集し、ご提供しています。特設サイト上で「US Dashboard」のサービスを始めました。米経済・市場の変化を見極めるツールです。またQUICKエクイティコメントは、国内株を中心に相場動向をリアルタイムでLIVE解説するQUICKのオプションサービスです