第5部 50歳からの安心運用術 ② シニアの運用、第一歩はマネープランづくり

50歳から始める資産運用は、ライフステージによって取り組み方が大きく変わる。大きな節目となりそうなのは定年退職と、年金以外の収入がなくなる完全リタイアの時期、そして後期高齢者となる75歳だろう。それぞれの期間ではどんなおカネとの向き合い方が求められるのか。シニア世代の大まかなマネープランを考えてみよう。

■積極運用の50代、保守的運用の60代

何歳のときにどんな大きなライフイベントを迎えるか、ライフステージは人によって大きく異なってくる。もちろん、できるだけ長く働き続けるのが健康にも家計にもいい老後の送り方だろうが、誰もが望んだような生き方を選択できるわけではない。そこで今回はごく一般的に、定年退職を迎える60歳、公的年金の支給が始まり年金生活に入る65歳、後期高齢者となる75歳を区切りとして、それぞれの期間のおカネとの向き合い方を考えてみたい。

一般の会社員を想定すると、安定した給与収入が見込める定年退職前は、老後を見据えた資産づくりに追い込みをかける時期となる。毎月の積み立て投資を中心に、ボーナス期の積み増しなども使いながら、できるだけ多くの老後の生活資金を蓄えたい。税の優遇がある積み立て型の少額投資非課税制度(つみたてNISA)や個人向けの確定拠出根金(iDeCo)はできるだけ活用するべきだ。

運用についてもあまり消極的になるのは考えもので、株式ファンドを中心として資産を増やすための運用を心がけた方がいい。50歳から運用を始めたとしても定年退職までには10年の期間があり、仮に株式相場が大きく下落する局面に遭遇しても、多くの場合は挽回する機会が巡ってくるはずだ。

定年を迎えた後、多くの人は公的年金の受給年齢となる65歳までは定期的な収入を確保するため働き続けるだろう。退職後の5年間は、資産の取り崩しを先延ばしできればそれに越したことはない。一方、収入が減るため積み立てなどで運用資産を増やすのは難しくなる。運用の中身も本格的な資産の取り崩し期を見据え、増やすことより守りに比重を置いた保守的運用に切り替えるのが望ましい。

■運用続けて資産寿命を延ばす

収入が年金頼みとなる65歳以降は本格的な資産の取り崩し期となる。ただし資産運用をすっぱりとやめてしまうのは得策とは思えない。資産寿命をできる限り延ばすためには運用を続けながら取り崩した方がいいからだ。もちろん資産が減っては困るので、運用の中身は保守的にするのが前提だ。

もしも口座の管理や運用を考えるのが面倒になったら、資産運用から完全撤退する潮時かもしれない。時期は人によって千差万別だろうが、後期高齢者となる75歳が一つのメドになり得る。

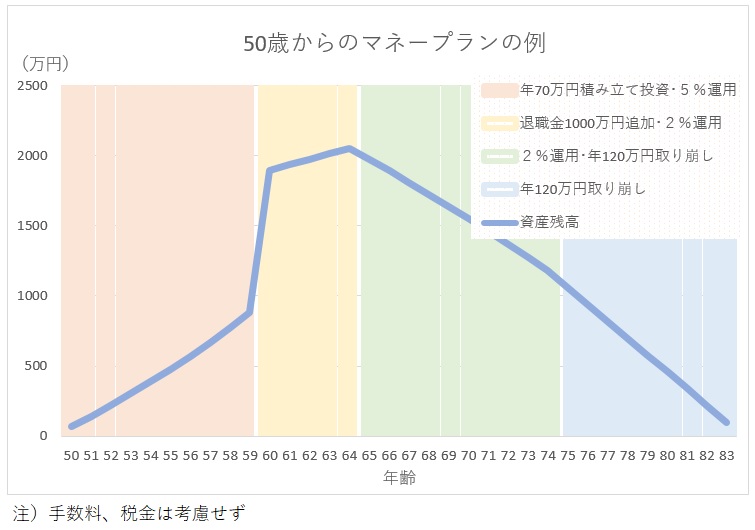

50歳からのマネープランを「積極的に増やす」「守りながら増やす」「保守的な運用を続けながら取り崩す」「取り崩しに専念する」の4つの時期に分け、資産の増減を試算してみた(グラフ)。想定したのは50歳時点の金融資産がゼロから資産づくりを始めるケースだ。

50歳から59歳までの10年間は資産を積極的に増やす時期。毎月5万円ずつ、さらに年2回のボーナス時には5万円を追加して、年間70万円を積み立てていく。これを年5%で運用していくと10年後には700万円の積み立て元本が880万円になる。5%という期待リターンは少々意欲的な水準だが、収入が安定しているこの時期なら一時的に損失が出ても追加投資などでポートフォリオを立て直せる。投資対象は株式で運用する投資信託が中心だ。

■退職金は貴重な運用原資

60歳で定年を迎えたら、退職金の一部を運用資金に追加投入する。大卒会社員の平均的な退職金は2000万円弱で、試算では運用に回す資金を1000万円とした。59歳までに増やした880万円と合わせて1880万円を64歳までの5年間、今度は年2%で運用する。期待リターンの水準をぐっと引き下げたのは資産防衛を優先するためで、株式ファンドの比率を落としてもいいし、実績のある低リスクのバランス型投信などに切り替えるという手もある。5年間の運用で64歳時点の資産は2055万円になる。

年金の受給が始まる65歳からの10年間は、運用を続けながら、生活資金を補うために資産を取り崩していく。運用利回りは引き続き2%として、毎月10万円ずつ年間で120万円を取り崩していくと、74歳のときに手元に残る資産は1178万円となる。運用なしで取り崩すだけの場合は855万円なので、可能ならば資産寿命を延ばすためには運用をやめない方がいい。

75歳になったら資産を預貯金に振り替えたうえで、年120万円ずつ取り崩していく。74歳時点で残っていた1178万円を使い切るのはほぼ10年後で、これで現在50歳の男性の平均余命である83歳までの老後資金は賄える計算だ。

この試算は一般的な会社員を想定したケースで、退職や完全リタイアの時期は人それぞれなので資産運用ができる期間は違ってくるし、必要とする老後資金や老後に取り崩す金額も異なる。ただ、ライフステージによっておカネとの向き合い方が変わるという原則は共通なので、一度、自身の人生設計と合わせて老後のマネープランも考えてみてほしい。

老後に向けて今からどんなおカネの準備をするか、大ざっぱにでも認識するのがシニア世代の資産運用の第一歩になる。(QUICK Money World=北澤千秋)