(初回公開日2021年11月5日17:00)

【QUICK Money World 辰巳 華世】資産運用を始める人が増えています。資産運用に興味を持ちいろいろ調べていくと「資産形成」という似た言葉を見かけることがあると思います。今回は、資産運用に初めて取り組む方に向けて、資産形成と資産運用の違いについて、資産形成が必要な理由、資産形成だけではまとまったお金をつくることは難しいのか、運用した資産を守る資産保全とはについて紹介します。

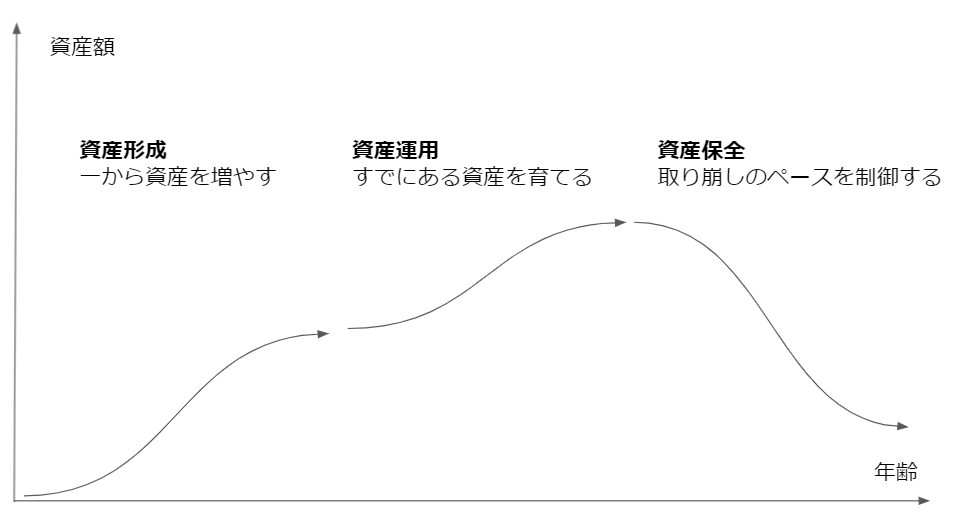

資産形成と資産運用の違い

「資産形成」と「資産運用」という言葉を目にしたことがあると思います。似ている言葉でどちらも個人の資産に関係するものですが、実際は少し意味が違います。資産運用は、資産=お金を運用すること、つまり運用するお金がないとできません。資産運用をするには、まずは元手となるお金をつくる、つまり資産形成をする必要があります。

資産形成とは、資産を一から築いていくことです。仕事をして収入を得る、節約して元々かかる予定だった出費を減らし手元のお金を増やす。ある程度まとまった資金ができてようやく、その資金を運用するという段階に入ります。もちろん少額のお金でも運用することは可能です。少額でも個人型確定拠出年金( iDeCo 、イデコ)や少額投資非課税制度(NISA)を活用した積立投資をするなど資産形成の段階でも運用はできます。まとめると、資産形成はお金を貯めたり運用することで十分な資産を形成していくことを意味しています。

一方、資産運用とは、形成した資産を株式投資や不動産投資など様々な投資方法で運用し、効率的に増やすことです。投資によって得られる利益は投資金額に比例して大きくなります。例えば株価が20%値上がった場合で考えてみましょう。話をシンプルにする為に税金などは省きます。投資金額が10万円だった場合、株価は12万円になり利益は2万円です。投資金額が100万円だった場合、株価は120万円になり利益は20万円です。投資金額が大きければそれだけ利益も大きくなります。

以上を踏まえ、資産形成と資産運用の違いについては、資産形成の一手段として資産運用を位置づける見方もあれば、段階の違いとしてとらえる見方もあります。

資産運用は資産形成の補助ツールとする見方

| 資産形成 | 貯蓄 | 労働収入 | |

| 節約 | |||

| 資産運用 | 預貯金 | <手法> ・円建て/外貨建て ・一括/積み立て 等 |

|

| 株式 | |||

| 債券 | |||

| 投資信託 | |||

| 不動産 | |||

| 保険 | |||

| 等 | |||

資産運用と資産形成は段階の違いとする見方

運用するには、株であればその企業を分析したり、日々の値動きや経済状況を確認したりとそれなりに手間暇がかかります。そういった労力を考えると、ある程度まとまった資金を運用していく方が効率的に運用できると言えます。

<関連記事>

資産形成が必要な理由とは

仕事で得た収入を全部使ってしまうとお金は貯まりません。その月は生活することができ、収入があるうちは暮らせるかもしれませんが、一般的には年齢が上がるに連れて出費も増えていきます。住宅購入や子どもの教育資金など訪れるライフイベントに備えて資産を準備する必要があります。

老後は、形成した資産(年金含む)を取り崩すことで生活することになります。日本は少子高齢化が進んでおり、将来の社会保障制度が十分機能するかが確実ではない状態です。現状でも年金受給年齢や後期高齢者の医療費負担の引き上げといった変化が起こっており、日本の社会保障制度の未来はより厳しくなることが予想されます。この先、増税など可処分所得の減少も考えられます。老後の年金受給だけに頼ることなく、個人でも将来に向け資産形成をしていくことが将来の安心につながります。

資産形成だけではまとまったお金をつくることは難しいのか

資産形成でまとまったお金をつくることは可能です。年収が高い人ほど労働収入だけで資産は形成しやすいと言えます。例えば年収450万円の人と1000万円の人が居たとします。税金などはさておき、二人とも年間生活費が400万円だったとします。その場合、年収450万円の人は1年間で50万円貯金ができ、年収1000万円の人は1年間で600万円貯金ができることになります。

老後に必要と言われている2000万円。毎年50万円貯金ができる年収450万円の人は、2000万円貯めるのに40年必要です。一方、毎年600万円貯金ができる年収1000万円の人は4年弱で2000万円を貯めることができます。この様に、年収が高いほど資産形成はしやすい傾向があります。

資産形成をすべき金額は、それぞれの家庭によっても異なります。年収や家族構成にもよりますが、労働収入だけで十分な資産形成ができる人もいます。

労働収入だけでは将来必要な資産に満たない場合もあります。その様な時には資産を効率的に増やす資産運用をする必要があります。仕事をして収入を得て資産形成をしながら、必要な額を運用していきます。投資によるリスクを理解した上で、資産の一部を運用することで効率的に資産を増やすことが可能です。

ただ、労働収入だけで将来必要な資産を形成できたとしても課題は残ります。この先のインフレ問題です。日本は過去20年以上、長いことデフレ環境で過ごしてきましたが、足元で物価上昇を感じるように状況が大きく変わりつつあります。この先の日本ではインフレリスクへの対策が必要になるかもしれません。

毎年600万円を貯金して4年弱で2000万円を貯めたとしても、その2000万円を現金のまま保有していると、将来的にインフレにより2000万円の資産が目減りする可能性が高まっています。インフレの時代では、資産を現金で持っているとリスクが高まります。物価上昇と連動する形で資産運用をする必要があります。

運用した資産を守る資産保全とは

資産保全とは、資産形成、資産運用で積み上げた資産を守ることです。資産形成、資産運用をしている最中も、老後に不安なく生活できるだけの資産をつくることができた後も、資産を守ることは大切です。リタイア前後に資金を比較的な安全な資産に移したり、リタイア後に取り崩しの金額を制御したりといった行動が必要となります。

資産運用をする時は、資産を増やすという目的とともに、資産を減らさない、守る意識も持つ必要があります。リスクとリターンの関係を把握し、適切なリスク管理をすることが大切です。また、相場が大きく下落した時など何かが起こった時に対応できる準備を常日頃からしておくことも大切です。

高い利益を狙いすぎリスクを取りすぎた際、市場環境が良いときは良い結果をもたらす可能性がありますが、市場環境が悪化した場合などは資産を増やすどころか減らす結果に陥ることもあります。リタイア直前に大きく資産額が減少した場合、その後の運用期間は現役時よりも短いため、それだけ取り戻すチャンスが少ないと言えます。

老後に不安なく生活できるだけの資産をつくることができた後も同じです。その頃には、資産を増やすというよりも資産を守るという視点がより大切になります。老後に必要な資産を確保した後、自分の死後、親族に相続する資産の確認をする必要があります。資産が大きい場合は、相続準備が必要になる場合があります。株式や投資信託など金融商品は運用したまま相続を行うこともできます。

まとめ

「資産形成」で築いた資産を「資産運用」で増やしていくという流れを踏まえて、将来必要となるお金と投資について考えていきましょう。

※QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!