【QUICK Money World 荒木 朋】2022年に入り世界の株式市場が不安定さを増しています。きっかけは、米国の中央銀行にあたる米連邦準備制度理事会(FRB)による金融政策の正常化が急ピッチに進むとの見方が強まったためです。21年11月に米国債などを買い入れる量的金融緩和の縮小(テーパリング)を開始し、正常化への第一歩を踏み出したFRBですが、テーパリングは今年3月に終了し、利上げに動くとの見方が金融市場ではコンセンサスとなっていました。しかし、市場の驚きを誘ったのは、FRBが「量的引き締め(QT)」にも前向きな姿勢を示していることが明らかになった点です。今回のキーワードとなる「量的引き締め(QT)」とは何かを解説するとともに、今後の金融市場などへの影響について考えていきたいと思います。

「量的引き締め(QT)」とは何か?

FRBは1月5日、21年12月開催の金融政策決定会合である米連邦公開市場委員会(FOMC)の議事要旨を公表しました。そこで明らかになったのは、FOMC参加者が従来想定よりも早く、かつ速いペースで利上げすることや、利上げ後しばらくして「量的引き締め(QT)」に動くことが適切との判断を示していた点です。

前のめりにも見えるFRBの背中を押しているのは、39年ぶりの上昇率となった消費者物価指数(CPI)などが示すインフレの加速です。過度にインフレが進むと景気を大幅に後退させるリスクがあります。これは過去の歴史が証明しています。最近の物価上昇は当初、一時的な事象と考えられていましたが、いまとなっては様々な要因が重なり持続性のある経済現象と受け止められています。

さてQTの話に戻りますが、これは英語の「Quantitative Tightening」の頭文字をとった略称で、量的金融緩和(Quantitative Easing=QE)を解除することを意味します。QE政策で中央銀行が市場から買い入れた国債などの金融資産について、満期を迎えた債券の再投資を停止して償還させたり、保有資産を売却したりすることにより、QEによって拡大したバランスシートを段階的に圧縮させることをQTといいます。

新型コロナウイルスの感染拡大に伴う景気悪化を受け、FRBは20年3月に政策金利をゼロ%近辺まで引き下げるとともにQEを含む大規模な金融緩和を実施しました。金融緩和の効果があらわれ始めたため、FRBは現在、多額の金融資産買い入れを減らすテーパリングを実施していますが、QEは続いている状態です。そのQEは3月にも終了する予定ですが、QE終了後にそれほど間をおかず、積み上がったバランスシートを縮小させるQTにも踏み込む可能性が意識されています。

FRBの保有資産は現在9兆ドル弱と、20年3月の4兆ドル台から2倍強に膨らんでいます。QTは9兆ドル弱に膨らんだこの保有資産を徐々に減らしていき、バランスシートを圧縮していこうというものです。FRBは今年3月のQE終了後に利上げを決めると見込まれていますが、合わせてQTも実施することになれば、金融市場にとっては2重の引き締め圧力がかかることになります。

QT観測に金融市場はなぜ動揺?

FRBは過去、QTを含む金融政策の正常化を進めた実績があります。2008年のリーマン・ショック後に実施したQE政策は14年10月に終了。その後、バランスシートの残高規模を維持しつつ15年12月に利上げを再開。18年末まで利上げを続ける中、17年10月にQTを開始しました。そしてQTは19年7月まで続くことになりました。

金融政策の正常化への過程は、①QE縮小(テーパリング)開始②QE終了③QE終了後も一定期間バランスシートを維持④利上げ開始⑤バランスシートの縮小(QT)開始――という流れで行われたことが分かりますが、QT開始までの時間軸をみると、前回の正常化ではQE終了から3年、利上げ開始から2年弱の期間をおいてからQTが実施されました。

今回の正常化も同様の手順で実施されるとみられていますが、金融市場にサプライズの1つになったのが、その正常化プロセスの早期化観測です。FRBの想定では2022年3月のQE終了後、早い段階で利上げもQTも開始することが適切だと判断していることが明らかになりました。金融政策正常化の早期化はインフレ加速が原因とみられますが、今回、過去に慎重に正常化を進めてきたFRBがインフレ退治に向けてより強い姿勢を示したと受け止められたことが、金融市場の動揺を誘ったのです。

|

FRBの量的引き締め(QT)に加え利上げも金融政策の大きな手段の1つです。今後、FRBはどう金融政策を変更していくのか。市場は固唾を飲んで一喜一憂しているのが実態といえそうです。なかでも直接的な影響を受けるのが米金利です。この米金利は米株やそのほかの金融資産や為替相場、さらには景気の変動も左右します。全世界の投資家は米金利の変動から逃れることはできないといっても過言ではありません。 QUICK Money Worldでは日々のマーケットの変化を専門記者・ライターが伝えています。以下のリンク先では「為替・金利」に関する記事を一覧にしています。特に様々な市場に影響を与える米金利やFRBの金融政策に関する記事も多く掲載しています。マーケット情報の収集と知見の獲得にぜひご活用ください(一部は会員限定コンテンツとなっています) |

QTによるマーケットへの影響は?

QTを進めることによるマーケットへの影響はどうなるでしょうか。債券市場では、QTは米国債の需給の緩みを意識させることになるため、米長期金利の上昇要因になるとの見方が一般的なようです。というのも、一度購入した債券が償還期限を迎え現金がFRBの手元に戻っても、その資金で再び国債を購入すれば常に買い手が存在することになります。この買い手がついに姿を消すわけですから、国債を買わない=金利が上がるという構図へと局面が変化することを意味します。

また、株式市場には逆風との見方が多いようです。金融政策の正常化は経済状態や金融環境が安定しているからこそ進めるという見方もできますが、QEにより大量に出回ったマネーがこれまでの株式相場を押し上げてきた一因であることは間違いないだけに、QEを巻き戻すQTによるマイナスの影響は無視できないというわけです。市場にじゃぶじゃぶと流れ込んでいたマネーの量が細るだけでなく、ついに滞留していた資金が吸収されるためです。

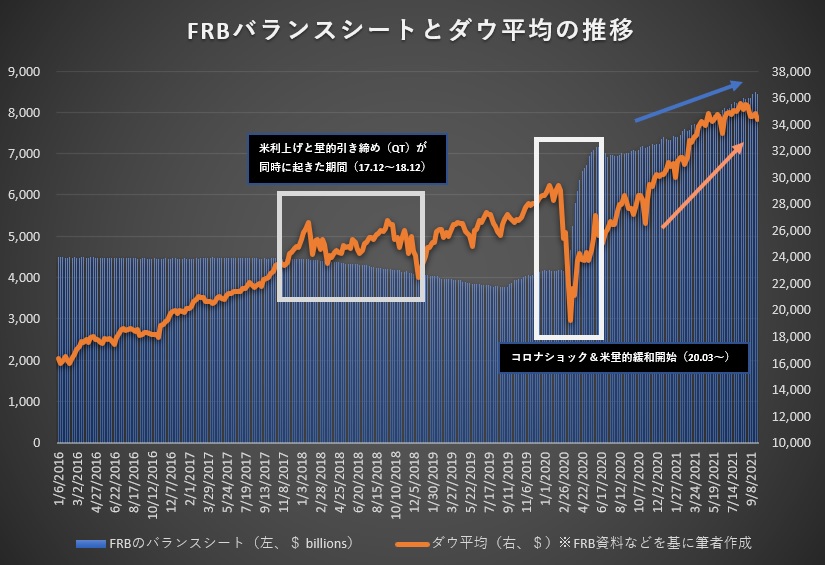

以下のグラフはFRBのバランスシートとダウ工業株30種平均の推移を表したものです。

2020年3月に世界的な新型コロナウイルス感染拡大による景気悪化懸念を背景にダウ平均は急落しますが、その後の大規模なQE政策に伴いFRBのバランスシートが拡大、それに歩調を合わせるようにダウ平均も急回復したことが分かります。コロナ・ショック後の株高の一因がバランスシートの拡大によるものであるとするならば、その逆回転が起きれば株価にはマイナスとなり、下げ圧力が強まりかねないとの懸念につながっているようです。

ちなみに、前回の金融政策の正常化で、利上げとQTが重なったのは2018年でしたが、この期間のダウ平均は約6%の下落となりました。

日本の株式・金融市場を見渡すと、外国為替市場では米金利上昇に伴うドル買いを背景に円安・ドル高が進みやすいとみられています。株式市場では、円安は輸出関連企業には追い風となるものの、輸入物価の上昇などを通じて内需関連株を中心に企業収益の圧迫要因にもなります。

そもそも金利の上昇は、借金をする際の利息が増えることも意味します。借金をして事業を拡大しようとする成長企業にとっては、借金返済の金額が増えるだけに業績の圧迫要因になりかねません。ゆえに金利の上昇は特に成長企業の銘柄群、いわゆる「グロース株」にとって強い逆風となるのです。

まとめ

インフレ圧力が高まる中、金融引き締めに前向きな姿勢を強め始めたFRB。新型コロナウイルスの変異型「オミクロン株」が経済に及ぼす影響など不確定要素もありますが、QTを巡る議論が浮上したことで金融政策の正常化が想定以上に前倒しで進められる可能性が金融市場では強く意識されています。

FRBはこれまで巧みな市場との対話によって、幾度となく金融市場の混乱を抑えてきました。そのため、パウエルFRB議長の手腕が期待されますが、当面はQTを巡るFRB高官の発言に一喜一憂する展開が想定されます。QTの動向は今後の金融市場の行方を占う重要なカギとなりそうなだけに、QTに関連するニュースは細かくチェックするといいでしょう。

この他にも、QUICK Money Worldは金融市場の関係者が読んでいるニュースが充実。マーケット情報はもちろん、金融政策、経済を情報を幅広く掲載しています。会員登録して、プロが見ているニュースをあなたも!詳しくはこちら ⇒ 無料で受けられる会員限定特典とは